Примери поврата на капитал | Користите РОЕ за упоређивање профитабилности

Најбољи примери поврата на капитал

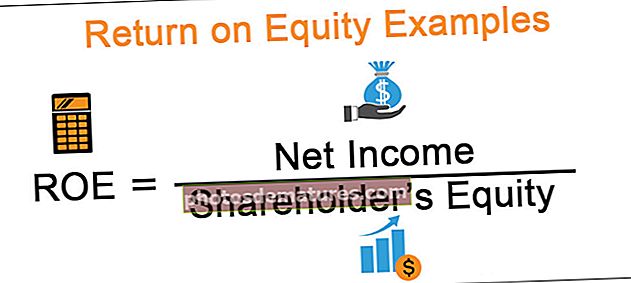

Следећи пример поврата на капитал даје преглед најосновнијих и најнапреднијих израчунавања повраћаја улагања. Повраћај на капитал односи се на меру која се користи за израчунавање профитабилности предузећа у односу на његову главницу или акцијски капитал. Израчунава се дељењем нето прихода који је предузеће остварило са акционарским капиталом. Сваки пример РОЕ овде разматран наводи тему, релевантне разлоге и додатне коментаре по потреби

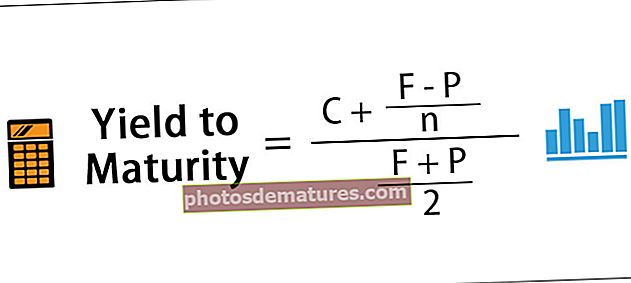

Формула

Формула РОЕ дата је у наставку

Примери израчунавања поврата на капитал

Пример # 1 - Основни поврат на капитал

Размотрите следећи пример 2 компаније које имају исти нето приход, али различите компоненте акционарског капитала.

РОЕ који су стигли након примене формуле дати су као испод

Ако би неко приметио, можемо видети да су нето приходи које су компаније оствариле једнаке. Међутим, они се разликују у погледу компоненте капитала.

Стога, посматрањем примера, можемо схватити да се увек даје предност вишем повраћају улагања, јер он указује на ефикасност менаџмента у генерисању већег профита од датог износа капитала.

Пример # 2 - Прорачун повраћаја улагања коришћењем просечног акционарског капитала

Размотрите следеће детаље.

Господин Смитх води фирму за дистрибуцију ФМЦГ под називом Смитх анд Сонс. У наставку је дато неколико финансијских детаља о компанији. Израчунајте РОЕ.

Решење:

Нето приход за период долази одбијањем трошкова од прихода

($36000-$25500=$10500)

До нето вредности или компоненте капитала предузећа долази се одузимањем обавеза од укупне имовине.

($58000-$39600=$18400)

У питању су дате информације о почетном капиталу. Стога је уобичајена пракса да се узима просек истог као и сваки приход који се остварује тако што се користе прошла улагања. Отуда просечни капитал акционара износи 19200 УСД (Просек 18400 УСД и 20000 УСД).

Отуда коначни повраћај улагања добијен нето приходом / акционарским капиталом износи 54,69% (10500 УСД / 19200 УСД).

Пример # 3 - Упоређивање вршњака (РОЕ)

Као део анализе финансијских извештаја, РОЕ се користи као мера рентабилности упоређивањем истих у сличним компанијама и утврђивањем да ли је у домету индустријске индустрије.

Размотрите следећи пример.

Израчунава се повраћај улагања сваке компаније и приказује се заједно са просеком у индустрији у кратком прегледу, као у наставку.

Општи коментари:

Овде се може приметити да, иако компанија ЛМН Цо има мањи профит од добити компаније АБЦ цо, РОЕ се показао бољим с обзиром на нижи капитал. Отуда је показатељ да је од све 3 компаније ЛМН Цо најефикаснији у стварању профитабилности својим акционарима.

Стога аналитичар може сматрати да ЛМН Цо инвестира, јер је такође победио просек у индустрији.

Пример # 4 - Анализа РОЕ и ДуПонт

Широка примена односа РОЕ је ДуПонт анализа или модел од 5 фактора. Овај метод се односи на декомпозицију повраћаја улагања тако што их изражава у односима компонената, што нам помаже да пажљиво проценимо како су различити аспекти учинка предузећа утицали на његову профитабилност.

Име је добио по томе што је ДуПонт прва компанија која је исту развила. Анализа формуле дата је у наставку.

Нето приход / Просечни капитал акционара =

(Нето приход / ЕБТ) * (ЕБТ / ЕБИТ) * (ЕБИТ / Приход) * (Приход / Укупна имовина) * (Укупна имовина / Просечни капитал акционара)

Може се протумачити као

РОЕ = Пореско оптерећење к Терет камата к ЕБИТ маржа к Укупан промет активе к Полуга

Размотрите следећу табелу. Односи се на распад РОЕ-а измишљеног Цо за 3 године

Анализа и тумачење

РОЕ се смањио током година. Покушајмо да схватимо која компонента то узрокује

- Пореско оптерећење је донекле конзистентно, што указује да порези не узрокују велике разлике

- Терет камата остао је готово исти, што указује на то да компанија одржава сталну структуру капитала

- Примећујемо да су се ЕБИТ маржа или оперативне марже током година смањивале. Постоји могућност да су се оперативни трошкови годинама повећавали.

- Ефикасност компаније (однос обрта средстава) такође се смањивала током година.

- Полуга је такође остала доследна у складу са каматним оптерећењем, што је опет видљиво из сталне структуре капитала коју је компанија одржала.

На тај начин, користећи ДуПонт анализу, аналитичар ће бити у доброј позицији да разуме шта тачно покреће повраћај улагања компаније дат разградњом.

Користи се 3-факторски модел који је дат са

РОЕ = (Нето добит / Продаја) * (Продаја / Актива) * (Актива / Акцијски капитал)

Закључак

Користећи разне примере, видели смо како се метрика попут Поврат на капитал може користити за процену учинка или профитабилности предузећа. Ова метрика служи као права мера као критеријум за одлучивање при избору између компанија које ће инвестирати / купити, заједно са одређеним другим показатељима, које аналитичари користе као део анализе финансијских извештаја.