20 водећих питања о интервјуима за корпоративне финансије (са одговорима)

Топ 20 питања и одговори за интервјуе за корпоративне финансије

Питања за интервјуе за корпоративне финансије укључује различите врсте питања постављених у време интервјуа, као што су: Како тумачите финансијске извештаје компаније и о чему они говоре?, Шта би требало да буде главно подручје фокусирања компаније према најновијим финансијским извештајима ?, Објасните извори краткорочних финансија., да ли ће предузећу бити потребно више зајма за обртни капитал у поређењу са тренутним или је потребно смањити тренутну границу ?, објаснити извештај о новчаном току компаније и која су подручја која троше главни случај итд.

Припремате се за интервју за корпоративне финансије? Ова листа садржи топ 20 питања за интервјуе за корпоративне финансије које послодавци најчешће постављају. Ова листа је подељена у 2 дела

1. део - Питања за интервјуе за корпоративне финансије (основно)

Овај први део покрива основна питања и одговоре на интервјуе за корпоративне финансије.

# 1 - Шта су финансијски извештаји предузећа и шта они говоре о предузећу?

Анс. Финансијски извештаји компаније су извештаји у којима компанија води формалну евиденцију о положају и учинку компаније током времена. Циљ финансијских извештаја је пружање финансијских информација о извештавајућем ентитету које су корисне за постојање и потенцијалним инвеститорима, повериоцима и зајмодавцима у доношењу одлуке о томе да ли ће инвестирати, дати кредит или не. Постоје углавном три врсте финансијских извештаја које компанија припрема.

1. Биланс успеха - Биланс успеха говори нам о учинку компаније током одређеног периода рачуна. Финансијске перформансе се дају у смислу прихода и расхода остварених оперативним и ван оперативним активностима.

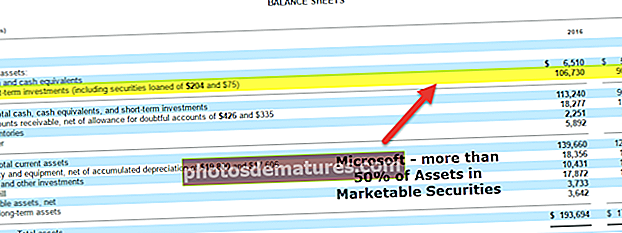

2. Биланс стања - Биланс стања нам говори о положају компаније у одређеном тренутку. Биланс стања састоји се од активе, пасиве и власничког капитала. Основна једначина биланса стања: средства = обавезе + власнички капитал.

3. Извештај о новчаном току - Извештај о новчаном току говори нам о износу прилива и одлива готовине. Извештај о новчаном току говори нам како се готовина присутна у билансу стања променила од прошле до текуће године.

# 2 - Објасните детаљно Извештај о новчаном току

Анс. Извештај о новчаном току је важан финансијски извештај који нам говори о приливу и одливу готовине из предузећа. Новчани ток се може припремити директном и индиректном методом. Генерално, компанија користи директну методу за састављање Извештаја о новчаном току како се види у годишњем извештају компаније. Директна метода започиње прикупљањем готовине од купаца, додавањем камата и дивиденди, а затим одбијањем готовине плаћене добављачима, плаћене камате и плаћеног пореза на добит. Индиректна метода започиње од нето добити, а затим додајемо све неновчане трошкове који су трошак амортизације и додавања промена обртног капитала.

Извештај о новчаном току је категоризован у три активности: Новчани ток од пословања, Новчани ток од улагања и Новчани ток од финансирања.

Прилив готовине из пословања састоји се од прилива и одлива готовине који се генеришу из основне делатности или производа компаније. Новчани ток од улагања састоји се од новчаних прилива и одлива од предузећа у облику инвестиција попут куповине или продаје ПП&Е (некретнина, постројења и опреме). Прилив готовине из финансирања састоји се од прилива и одлива готовине који су генерисани из свих финансијских активности компаније, попут издавања обвезница или превременог повлачења дуга.

Пређимо на следеће питање интервјуа за корпоративне финансије.

3. - Објасните три извора краткорочних финансија које користи компанија

Анс. Краткорочно финансирање врши компанија како би задовољила своје тренутне готовинске потребе. Краткорочни извори финансирања морају се отплатити у року од 12 месеци од датума финансирања. Неки од краткорочних извора финансирања су: Трговински кредит, Неосигурани банкарски зајмови, Прекомерни менице банака, Комерцијални папири, Обезбеђени краткорочни зајмови.

- Трговина кредит је споразум између купца и продавца робе. У овом случају, купац робе купује робу на кредит, тј. Купац не плаћа готовину продавцу у тренутку куповине робе, само да би платио касније наведеним датумом. Трговински кредит заснован је на узајамном поверењу да ће купац робе платити износ готовине након одређеног датума

- Прекорачење преко банке је врста краткорочног кредита који се нуди појединцу или пословном субјекту који има текући рачун који подлеже прописима банке. У овом случају, појединац или пословни субјект може подићи готовину више него што је присутно на рачуну. Камата се обрачунава на износ прекорачења који се повлачи као кредит од банке.

- Неосигурани банкарски зајам је врста кредита који су банке спремне да дају и који се плаћа у року од 12 месеци. Разлог због којег се назива несигурним банкарским зајмом је тај што појединац или пословни субјект који узима овај зајам не захтева обезбеђење.

# 4 - Дефинисати обртни капитал

Анс. Обртни капитал је у основи обртна имовина умањена за текуће обавезе. Обртни капитал нам говори о износу капитала везаног за његово пословање (свакодневне активности) као што су потраживања, дуговања, залихе у руци и многи други. Обртни капитал такође нам може рећи износ готовине потребан за отплату обавеза компаније које морају бити исплаћене у року од 12 месеци.

# 5 - Компанија купује средство; прођите кроз утицај на 3 финансијска извештаја

Анс. Куповина имовине је трансакција коју је извршила компанија која ће утицати на све три изјаве компаније. Рецимо да је имовина опрема од 5 милиона долара.

- У билансу стања, готовина ће се смањити за 5 милиона долара; смањење активе на страни биланса стања, а истовремено ће имовина бити евидентирана као опрема од 5 милиона долара, што ће повећати страну имовине на билансу стања за исти износ. Дакле, биланс стања предузећа ће се израчунати.

- У билансу успеха неће бити утицаја на прву годину биланса успеха, али након прве године, компанија ће морати да наплати трошкове амортизације на купљену опрему коју ће морати да прикаже у билансу успеха компаније.

- Извештај о новчаном току, под претпоставком да је компанија платила само готовину за куповину опреме. Новчани ток од улагања резултираће одливом готовине од 5 милиона долара.

# 6 - Шта је ЕПС и како се израчунава?

Анс. ЕПС је зарада по акцији компаније. Ово се израчунава за обичне акционаре компаније. Као што и само име говори, то је зарада компаније по акцији. Делује као показатељ профитабилности. Калкулација:

ЕПС = (Нето приход - Пожељне дивиденде) / пондерисани просечни број акција у току године

# 7 - Различите врсте ЕПС-а

Анс. У основи постоје три врсте ЕПС-а које аналитичар може користити за израчунавање зараде компаније: основни ЕПС, разређивачки ЕПС и анти-разређујући ЕПС.

- Основни ЕПС: Корисно је за компаније које имају једноставну структуру капитала. Другим речима, може се користити за израчунавање зараде предузећа које нема заменљиве конвертибилне хартије од вредности попут заменљивих обвезница или конвертибилних преференцијалних акција.

- Дилутивни ЕПС: За њега је карактеристика разблаживања. Када предузеће има сложену структуру капитала, боље је израчунати разводни ЕПС уместо основног ЕПС-а. Другим речима, када компанија има конвертибилне хартије од вредности као што су конвертибилне обвезнице, конвертибилне преференцијалне акције и / или опције на акције, које након конверзије разблажују зараду, тј. Смањују зараду израчунату за заједничке акционаре компаније.

- Анти-разблажујући ЕПС: Ово је врста ЕПС-а у којој конвертибилне хартије од вредности након конверзије повећавају зараду заједничким акционарима компаније.

Пређимо на следеће питање интервјуа за корпоративне финансије.

# 8 - Која је разлика између фјучерс уговора и терминског уговора?

Анс. Фјучерс уговор је стандардизовани уговор који значи да купац или продавац уговора може да купује или продаје у величинама партија које су већ одређене берзом и којима се тргује путем берзи. Будућа тржишта имају клириншке куће које управљају тржиштем, па стога не постоји ризик друге уговорне стране.

Термински уговор је прилагодљиви уговор који значи да купац или продавац може купити или продати било који износ уговора који жели. Ови уговори су ОТЦ (овер-цоунтер) уговори, тј. Није потребна размена за трговање. Ови уговори немају клириншку кућу и стога су купац или продавац уговора изложени ризику друге уговорне стране.

Такође, погледајте овај детаљан чланак о Форвардс вс Футурес

# 9 - Које су различите врсте обвезница?

Анс. Обвезница је хартија од вредности са фиксним приходом уз коју је приложен купон који издавалац обвезница плаћа годишње или према условима постављеним у време издавања. Ово су врсте обвезница:

- Корпоративне обвезнице, које издају корпорације.

- Наднационалну обвезницу издају наднационални субјекти попут ММФ-а и Светске банке.

- Државна обвезница је обвезница коју издаје влада државе.

# 10 - Шта је секуритизована обвезница?

Анс. Обвезница коју издавалац отплаћује новчаним токовима који потичу од средства постављеног као залог за издату обвезницу позната је као секуритизована обвезница. Можемо разумети на примеру: Банка продаје своје стамбене кредите ентитету са посебном наменом, а затим тај ентитет издаје обвезнице које се отплаћују новчаним токовима генерисаним тим кућним кредитима, у овом случају то су ЕМИ плаћања која врши власници кућа.

> 2. део - Питања за интервјуе за корпоративне финансије (напредно)

Погледајмо сада напредна питања о интервјуима за корпоративне финансије.

# 11 - Шта је одложена пореска одговорност и зашто би она могла бити створена?

Анс. Одложена пореска обавеза је облик пореског расхода који претходних година није био плаћен пореским органима, али се очекује да ће бити плаћен у наредним годинама. То је из разлога што компанија пореским органима плаћа мање пореза од онога што се пријављује као обавеза. На пример, ако компанија користи линеарну методу за обрачун амортизације у свом билансу успеха за акционаре, али користи методу двоструког опадања у извештајима који се пријављују пореским властима, па према томе, компанија извештава одложену пореску обавезу као плаћено мање од онога што се плаћало.

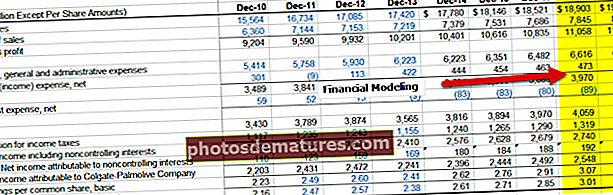

# 12 - Шта је финансијско моделирање у корпоративним финансијама?

- Пре свега, финансијско моделирање је квантитативна анализа која се користи за доношење одлуке или прогнозе о пројекту генерално у моделу цена имовине или корпоративних финансија. Различите хипотетичке променљиве се користе у формули да би се утврдило каква је будућност за одређену индустрију или за одређени пројекат.

- У корпоративним финансијама, финансијско моделирање значи предвиђање финансијских извештаја компанија као што су биланс стања, новчани токови и биланс успеха. Ове прогнозе се заузврат користе за процену предузећа и финансијску анализу.

- Што се тиче инвестиционог банкарства, можете разговарати о финансијским моделима које сте припремили. Можете се позвати на ове предлошке финансијског моделирања.

Пређимо на следеће питање интервјуа за корпоративне финансије.

# 13 - Који су најчешћи вишекратници који се користе у процени?

Постоји неколико уобичајених вишекратника који се често користе у процени -

- ЕВ / продаја

- ЕВ / ЕБИТДА

- ЕВ / ЕБИТ

- Однос ПЕ

- Однос ПЕГ

- Цена у новчаном току

- Однос П / БВ

- ЕВ / имовина

# 14 - Опишите ВАЦЦ и његове компоненте

Анс. ВАЦЦ је пондерисана просечна цена капитала коју компанија треба да плати на капитал који је позајмљивала из различитих извора. ВАЦЦ се понекад назива и трошком капитала предузећа. Трошкове предузећа за позајмљивање капитала диктирају спољни извори на тржишту, а не управљање предузећем. Његове компоненте су дуг, обични капитал и приоритетни капитал.

Формула ВАЦЦ = (Вд * Кд) + (Ве * Ке) + (Впс * Кпс).

# 15 - Опишите однос П / Е

Анс. Однос П / Е који се назива и Однос цене и зараде један је од показатеља процене који аналитичари користе да би утврдили да ли су акције компаније прецењене или потцењене. Формула је следећа П / Е = тренутна тржишна цена акција предузећа подељена са зарадом по акцији компаније.

# 16 - Шта су акције на берзи?

Анс. Акцијске опције су опције за претварање у обичне акције по унапред одређеној цени. Ове опције се дају запосленима у компанији како би их привукли и учинили да остану дуже. Опцију компанија углавном даје вишем руководству да усклади интересе менаџмента са интересима својих акционара. Акцијске опције обично имају период одзрачивања, тј. Период чекања пре него што запосленик заиста може да искористи своју опцију за конверзију у обичне акције. Квалификована опција је неопорезива опција, што значи да након конверзије не подлежу опорезивању. Неквалификована опција је опорезива опција која се опорезује одмах након конверзије, а затим поново када запослени прода акције.

# 17 - Шта је ДЦФ метода?

Анс. ДЦФ је ДЦФ метода. Ову методу аналитичари користе за процену вредности компаније дисконтовањем будућег новчаног тока и смањењем на тренутну вредност. Дисконтовани новчани ток користи различите технике за вредновање предузећа. Ове технике или методе су:

ДДМ, ФЦФФ и бесплатни новчани ток према капиталу.

Пређимо на следеће питање интервјуа за корпоративне финансије.

# 18 - Шта је подела акција и дивиденда на акције?

Анс. Подјела залиха је када компанија подијели своје дионице на 2 или више дијелова. На пример подела 2 за 1. Компанија дели залихе из различитих разлога. Један од разлога је стављање залиха на располагање инвеститорима који улажу у акције јефтиних компанија. Повећава се и вероватноћа раста тих залиха. Акционарска дивиденда је када компанија дистрибуира додатне акције уместо готовине као дивиденде.

# 19 - Шта је питање права?

Анс. Понуда права је питање које се нуди само постојећим акционарима компаније и по унапред одређеној цени. Компанија издаје ову понуду када треба да прикупи новац. Питања права могу се сматрати лошим знаком, јер компанија можда неће моћи да испуни своје будуће обавезе готовином генерисаном оперативним активностима компаније. Треба дубље копати зашто компанија треба да прикупи капитал.

# 20 - Шта је чиста и прљава цена обвезнице?

Анс. Чиста цена је цена купонске обвезнице која не укључује обрачунате камате. Другим речима, чиста цена је садашња вредност дисконтованих будућих новчаних токова обвезнице, искључујући исплате камата. Прљава цена обвезнице укључује обрачунате камате у израчун обвезнице. Прљава цена обвезнице је садашња вредност дисконтованих будућих новчаних токова обвезнице која укључује исплате камата које је извршио издавалац.