ЕВ у ЕБИТ (Значење, формула) | Примери израчунавања корак по корак

Колики је однос ЕВ и ЕБИТ?

ЕВ према ЕБИТ-у један је од важних алата за процену вредности и израчунава се као однос између вредности предузећа, који обухвата укупну вредност предузећа, уместо само тржишну капитализацију и зараду пре опорезивања добити, што даје информацију о томе колико предузеће успешно послује рађено током одређеног периода.

Погледајмо Фацебоок наспрам Генерал Моторс Валуатионс са горњег графикона. Фацебоок тргује по ЕВ на ЕБИТ од 24,21к; међутим, Генерал Моторс вишеструко износи око 9,16к. Да ли то значи да Генерал Моторс тргује јефтино и да бисмо требали купити Генерал Моторс у поређењу са Фацебооком?

Мислим да је одговор лежи у разумевању шта је ЕВ до ЕБИТ. У овом чланку детаљно разматрамо ЕВ до ЕБИТ -

Шта је вредност предузећа?

Вредност предузећа је укупна вредност предузећа. Вредност предузећа приказује вредност за укупне заинтересоване стране, укључујући власнике дуга, акционаре, мањинске акционаре, као и приоритетне акционаре.

Формула за вредност предузећа је следећа.

ЕВ = тржишна капитализација + дуг + мањинске камате + преференцијалне акције - готовина и готовински еквиваленти.

Вредност предузећа може се сматрати укупном накнадом по којој инвеститор може купити предузеће. То подразумева да ће купац такође преузети дуг компаније, који ће морати да отплати.

За детаљну напомену о вредности предузећа, погледајте Водич за вредност предузећа.

Шта је ЕБИТ?

Погледајмо горе наведени биланс успеха компаније Цолгате. Да ли је оперативни профит у Цолгатеу, ЕБИТ (Зарада пре камата и пореза) или ЕБИТДА (Зарада пре амортизације и амортизације)?

извор: Цолгате СЕЦ Филингс

Горња оперативна добит Цолгате-а је ЕБИТ. ЕБИТ се дефинише као добит било које компаније, укључујући све трошкове који само остављају порез на доходак и трошкове камата. Међутим, ЕБИТДА мера је добра за употребу за анализу и упоређивање профитабилности између предузећа и предузећа, јер уклања учинке рачуноводствених и финансијских одлука.

Погледајте овај водич за детаљне разлике између ЕБИТ-а и ЕБИТДА-овог водича.

ЕВ и ЕБИТ формула и тумачење

ЕВ / ЕБИТ вишеструки даје одговор на упит „Колико вреди процена компаније по долару из оперативне добити“.

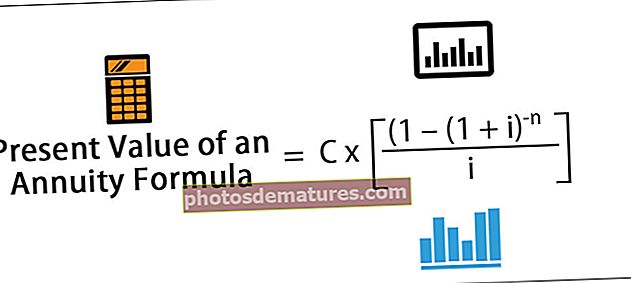

Формула ЕВ за ЕБИТ = Вредност предузећа / ЕБИТ =

ЕВ / ЕБИТ = (Тржишна капитализација + дуг + мањинска камата + преференцијалне акције - Новац и готовински еквиваленти) / ЕБИТ

- Горња формула детаљно мери да ли је удео компаније скуп или јефтин у поређењу са ширим тржиштем или конкурентском фирмом.

- Овај однос је побољшана верзија традиционалног вишеструког П / Е који превазилази ограничења односа ПЕ јер је такође узео у обзир биланс стања. Стога, уместо да користи само цену акције компаније, компанија користи вредност предузећа која такође укључује дуг.

- Однос ПЕ је најчешће коришћена и најједноставнија техника процењивања за мерење способности било које компаније да доноси профит у поређењу са тржиштем. Овај вишекратник се повремено користи против П / Е вишеструког повезивања повећања профита међу компанијама у индустријама које имају велике количине дуга попут великих капитално интензивних предузећа.

- Велики или мали вишеструки знак значи да се очекује да ће фирма бити или прецењена или потцењена. Кључни аналитичари најчешће проучавају ЕВ / ЕБИТ како би благовремено идентификовали вишеструке процене вредности компаније. Све остале ствари остају непромењене, што је мањи тај однос, то је здравији.

- Инвеститорима се саветује да прођу кроз однос ЕВ и ЕБИТ било које компаније и учине га основним алатом за идентификовање могућности зараде компаније, истовремено упоређујући га са другим компанијама, као и да би добили јаснији увид у то која је залиха најбоља за улагања у том тренутку , краткорочно или дугорочно. Даље, генерално се верује да овај омјер користе Буффет и Греенблатт за одређивање здравља било ког предузећа.

ЕВ до ЕБИТ калкулације - Амазон

Прорачун Вредност предузећа = (Тржишна капитализација + дуг + мањинске камате + преференцијалне акције - Новац и готовински еквиваленти) / ЕБИТ

Тржишна капитализација = број акција у оптицају к тренутна цена.

извор: Амазон СЕЦ поднесци

Амазон акција цена (закључно са 21.02.2017.) = 856,44

Број акција у оптицају (према последњем извештавању од 10 хиљада) = 477 милиона

Амазон тржишна капитализација = 856,44 к 477 = 408,522 милиона

- На Амазону не постоје жељене акције

- Не постоји компонента мањинског интереса

- Амазонов новац и новчани еквиваленти износе 19.334 милиона долара.

извор: Амазон СЕЦ поднесци

Амазон има у билансу стања врло мали износ дуга.

извор: Амазон СЕЦ поднесци

Амазон-ова вредност предузећа = тржишна капитализација + дуг + мањинске камате + преференцијалне акције - готовина и готовински еквиваленти

Вредност Амазон-овог предузећа = 408.522 милиона + 7.694 + 0 + 0 - 19.334 = 396.882 милиона ~ 396,88 милијарди долара

извор: Амазон СЕЦ поднесци

Амазонов ЕБИТ из 2016. износи 4.186 милиона долара.

Амазонов ЕВ према ЕБИТ = 396.882 УСД / 4.186 УСД = 94,81к

ЕВ у ЕБИТ - Напред у односу на крај

Овај вишеструки резултат може се даље поделити на Анализу инвестиционог банкарства.

- Коначни вишеструки

- Проследи вишеструко

Вишеструко праћење (ТТМ или пратећих дванаест месеци) = Вредност предузећа / ЕБИТ током претходних 12 месеци.

Исто тако, Проследи вишеструко = Вредност предузећа / ЕБИТ током наредних 12 месеци.

Кључна разлика овде је ЕБИТ (називник). Користимо историјски ЕБИТ у пратећем вишеструком, а користимо форвард или ЕБИТ прогнозу у форвард мултипле.

Погледајмо пример доле да бисмо разумели како се користе.

Постоји шест компанија А, Б, Ц, Д, Е и Ф.

Добијате предвиђања тренутне цене, вредности предузећа, ЕБИТ и ЕВ до ЕБИТ предвиђања свих шест компанија. Морате да пронађете следеће -

- У коју компанију ћете инвестирати?

- Која је компанија најгора са становишта процене?

У коју компанију треба да инвестирате?

Одговор на ово питање лежи у познавању вишеструког праћења и прослеђивања.

Погледајте горњу табелу, приметићете да је ЕВ према ЕБИТ-у најнижи за компанију Б у 2016А од 26,7к, док је највиши за компанију Д од 80,0к. То нас тера да верујемо да је компанија Б најјефтинија. Међутим, ово је нетачан закључак! Никада не бисте требали вредновати фирму на основу онога што се већ догодило у прошлости. Уместо тога, требали бисте дати већу тежину будућности компаније, па према томе ЕВ / ЕБИТ постаје критичан. Ако ЕВ проследите према ЕБИТ-у компаније Б, приметићете да се драматично повећао на 40,0к у 2018. С друге стране, најнижи вишеструки напредак је онај компаније Д. Ово је онај који бисте требали погледати из инвестиционо гледиште.

Која је компанија најгора са становишта процене?

Одговор на ово питање опет лежи у анализи процењеног ЕВ на ЕБИТ. Примећујемо да, иако је компанија Б имала најјефтинији вишеструки резултат у 2016. години (26,7к), међутим, његов ЕВ до ЕБИТ континуирано се повећавао на 33,3к и 40,0к у 2017, односно 2018. То се догодило због смањења ЕБИТ-а у 2017. и 2018. години.

Такође, имајте на уму да, иако компанија Ц има већи умножак (48,6к) од оне компаније Б (40,0к), идући трендом, чини се да ће компанији Б бити горе у 2019Е.

Могу ли користити ЕВ за ЕБИТ у сектору услуга?

Услужне компаније немају велику базу имовине; њихов пословни модел зависи од људског капитала (запослених). Због ове депресијације и амортизације у услужним компанијама, углавном без значења.

Разлика између ЕБИТ марже и ЕБИТДА марже може нам рећи релативни износ амортизације у билансу успеха. Из доњег графикона примећујемо да је разлика између ЕБИТ марже и ЕБИТДА марже за Инфосис приближно 1,24% (27,34% - 26,10%). То се очекује од услужне фирме јер раде као модел Ассет Лигхт.

извор: ицхартс

Будући да разлика између ЕБИТ и ЕБИТДА није велика, лако можете да је користите ЕВ / ЕБИТ или ЕВ / ЕБИТДА за процене софтверских компанија.

Остали сектори услуга у којима можете применити ЕВ на ЕБИТ су -

- Интернет технологија и садржај

- Софтверске апликације

- Маркетиншке агенције

- Маркетиншке услуге

Могу ли да користим ЕВ за остваривање добити у сектору нафте и гаса?

Нафтне и гасне компаније су капитално интензивне компаније које улажу велика средства у постројења и производњу и зависе од континуираних улагања у средства за производњу готових производа. Према томе, са већом основом имовине, њена амортизација је релативно већа.

Сад упоредимо горњи графикон са оним Екконом. Еккон је компанија за нафту и гас (високо капитално интензивна фирма). Као што се и очекивало, примећујемо да је разлика између ЕБИТ марже и ЕБИТДА марже врло висока - приближно 8,42% (13,00% - 4,58%). То је због великих улагања у постројења и опрему биљака што доводи до високих вредности амортизације.

извор: ицхартс

Коришћење овог вишеструког коришћења у секторима нафте и гаса биће нетачно због веће амортизације. Већа амортизација може довести до врло ниских вредности ЕБИТ-а. Поред тога, политике амортизације могу се такође разликовати међу компанијама, при чему једна следи линеарном методом, а друга са методом убрзане амортизације. Према томе, да би се извршило право поређење, ЕВ у односу на ЕБИТДА је у овом случају тачна вредност вишеструког вредновања.

Остали сектори у којима бисмо требали избегавати употребу ЕВ за ЕБИТ (пожељнија употреба ЕВ за ЕБИТДА) су високо капитално интензивни сектори попут -

- Производња

- Комуналије

- Аутомобилски сектор

- Рударство

- Енергија

- Телеком

Закључак

Вишеструки ЕВ-то-ЕБИТ има јединствену предност вредновања предузећа упркос његовом капиталном аранжману који чини однос толико привлачним међу аналитичарима.

Корисни постови

- Вредност предузећа за продају

- Вредност предузећа према ЕБИТДА

- Вредност предузећа наспрам вредности капитала <