Формула потребне стопе поврата | Корак по корак израчунавање

Која је потребна формула стопе поврата?

Формула за израчунавање потребне стопе приноса за акције које исплаћују дивиденду изведена је коришћењем Гордоновог модела раста. Овај модел попуста на дивиденду израчунава потребну добит за капитал акције која исплаћује дивиденду користећи тренутну цену акције, исплату дивиденде по акцији и очекивану стопу раста дивиденде.

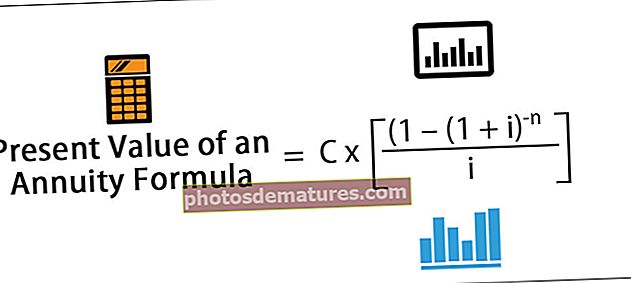

Формула која користи модел дисконтног дивиденде представљена је као,

Формула потребне стопе поврата = Очекивана исплата дивиденде / цена акције + Предвиђена стопа раста дивидендеС друге стране, за израчунавање потребне стопе приноса на залихе које не плаћају дивиденду изводи се помоћу модела одређивања цена капиталних средстава (ЦАПМ). ЦАПМ метода израчунава потребни повраћај коришћењем бета заштите, која је показатељ ризичности те хартије од вредности. Потребна једначина приноса користи безризичну стопу приноса и тржишну стопу приноса, што је обично годишњи принос референтног индекса.

Формула која користи ЦАПМ метод је представљена као,

Формула потребне стопе поврата = стопа без приноса без ризика + β * (тржишна стопа поврата - стопа без поврата без ризика)

Кораци за израчунавање потребне стопе поврата користећи модел дисконтних дивиденди

За акције које исплаћују дивиденду, формула захтеваног приноса (РРР) може се израчунати помоћу следећих корака:

Корак 1: Прво, одредите дивиденду која ће се исплатити током наредног периода.

Корак 2: Затим прикупите тренутну цену капитала са акције.

Корак 3: Покушајте сада да утврдите очекивану стопу раста дивиденде на основу обелодањивања менаџмента, планирања и пословне прогнозе.

Корак 4: Коначно, потребна стопа повраћаја израчунава се дељењем очекиване исплате дивиденде (корак 1) са тренутном ценом акције (корак 2), а затим додавањем резултата прогнозираној стопи раста дивиденде (корак 3), као што је приказано у наставку,

Формула потребне стопе поврата = Очекивана исплата дивиденде / цена акције + Предвиђена стопа раста дивиденде

Кораци за израчунавање потребне стопе поврата помоћу ЦАПМ модела

Потребна стопа поврата за акцију која не исплаћује дивиденду може се израчунати помоћу следећих корака:

Корак 1: Прво, одредите безризичну стопу приноса, која је у основи повратак било којих државних обвезница као што су десетогодишње Г-Сец обвезнице.

Корак 2: Затим одредите тржишну стопу поврата, која представља годишњи принос одговарајућег референтног индекса, као што је индекс С&П 500. На основу овога, премија тржишног ризика може се израчунати одбијањем безризичног приноса од тржишног приноса.

Премија за тржишни ризик = Тржишна стопа поврата - Стопа поврата без ризика

Корак 3: Затим израчунајте бета верзије деоница на основу њеног кретања цена деоница у односу на референтни индекс.

Корак 4: Коначно, потребна стопа поврата израчунава се додавањем безризичне стопе производу бета и премије тржишног ризика (корак 2) како је дато у наставку,

Формула потребне стопе поврата = стопа без приноса без ризика + β * (тржишна стопа поврата - стопа без поврата без ризика)

Примери формуле потребне стопе поврата (са Екцел предлошком)

Погледајмо неколико једноставних до напредних примера како бисмо боље разумели израчунавање захтеване стопе поврата.

Овде можете преузети овај Предложак формуле Екцел захтеване стопе поврата - Предложени Екцел образац стопе поврата

Пример # 1

Узмимо пример инвеститора који разматра две хартије од вредности са једнаким ризиком да једну од њих уврсти у свој портфељ.

На основу следећих информација одредите коју заштиту треба одабрати:

Испод су подаци за израчунавање потребне стопе поврата за А и Б.

Потребни повраћај осигурања А може се израчунати као,

Потребан повраћај за сигурност А = 10 УСД / 160 УСД * 100% + 5%

Потребни повраћај за сигурност А = 11.25%

Захтевани повраћај хартије од вредности Б може се израчунати као,

Потребан повраћај за сигурност Б = 8 $ / 100 $ * 100% + 4%

Потребни повраћај за сигурност Б = 12.00%

На основу датих информација, за портфељ би требало дати предност А, јер нижи захтевани принос даје ниво ризика.

Пример # 2

Узмимо пример акције која има бета вредност од 1,75, тј. Она је ризичнија од укупног тржишта. Даље,краткорочни принос америчких трезорских обвезница износио је 2,5%, док референтни индекс карактерише дугорочни просечни принос од 8%. Израчунајте потребну стопу поврата залиха на основу датих информација.

- С обзиром на то, стопа без ризика = 2,5%

- Бета = 1,75

- Тржишна стопа поврата = 8%

Испод су подаци за израчунавање потребне стопе поврата залиха.

Стога се потребан поврат залиха може израчунати као,

Потребан повраћај = 2,5% + 1,75 * (8% - 2,5%)

= 12.125%

Стога је потребан повраћај залиха 12.125%.

Релевантност и употреба

Важно је разумети концепт захтеваног приноса јер га инвеститори користе за одлучивање о минималном износу поврата који се захтева од инвестиције. На основу потребних приноса, инвеститор може одлучити да ли ће инвестирати у средство на основу датог нивоа ризика.

Потребни принос за деоницу са високом бета у односу на тржиште требало је да буде већи јер је неопходно надокнадити инвеститорима додатни ниво ризика повезан са инвестицијом. Такође, инвеститор може користити потребне приносе за рангирање имовине и на крају извршити улагање према рангирању и укључити их у портфељ. Укратко, што је већи очекивани принос, то је имовина боља.