ВАЦЦ (пондерисана просечна цена капитала) | Водич корак по корак

Шта је пондерисана просечна цена капитала (ВАЦЦ)?

Пондерисани просечни трошак капитала је просечна стопа поврата од којег се очекује да предузеће плати свим својим акционарима који; што укључује власнике дуга, власнике капитала и преференцијалне власнике капитала; који имају различиту стопу приноса сваки због налога кључања и отуда разлике у просечно пондерисаним трошковима капитала.

Кратко објашњење

ВАЦЦ је пондерисани просек трошкова дуга компаније и трошкова њеног капитала. Анализа пондерисаних просечних трошкова капитала претпоставља да тржишта капитала (и дуга и капитала) у било којој индустрији захтевају повраћај пропорционалан процењеној ризичности њихових инвестиција. Али да ли ВАЦЦ помаже инвеститорима да одлуче да ли ће инвестирати у компанију или не?

Да бисмо разумели пондерисану просечну цену капитала, узмимо једноставан пример.

Претпоставимо да желите да започнете мали посао! Одете у банку и затражите да вам за почетак треба кредит. Банка прегледава ваш пословни план и каже вам да ће вам позајмити кредит, али постоји једна ствар коју морате учинити. Банка каже да треба да платите 10% камате изнад износа главнице који позајмљујете. Слажете се и банка вам позајмљује кредит.

Сада да бисте искористили зајам, сложили сте се да платите накнаду (трошак камате). Ова „накнада“ је у једноставним терминима „трошак капитала“.

Како је предузећу потребно много новца да би уложило у проширење својих производа и процеса, њима треба новац. Они новац добијају од својих акционара у облику иницијалних јавних понуда (ИПО), а такође узимају кредит од банака или институција. Да би имале ову велику суму новца, компаније морају да плате трошкове. Ово називамо трошком капитала. Ако фирма има више извора одакле узима средства, морамо узети пондерисани просек трошкова капитала.

Најважније - преузмите ВАЦЦ Екцел образац

Научите да израчунате Старбуцкс ВАЦЦ у програму Екцел

Колико је релевантан ВАЦЦ?

То је интерна калкулација трошкова капитала предузећа. А када инвеститори процене улагање у посао или фирму, израчунавају пондерисани просечни трошак капитала (ВАЦЦ). На пример, инвеститор А жели да инвестира у компанију Кс. Сада А види да је пондерисани просечни трошак капитала компаније Кс 10%, а принос на капитал на крају периода 9%, а принос на капитал 9% је нижи од ВАЦЦ од 10%, А одлучује да не улаже у ову компанију Кс јер је вредност коју ће добити након улагања у компанију мања од пондерисаног просечног трошка капитала.

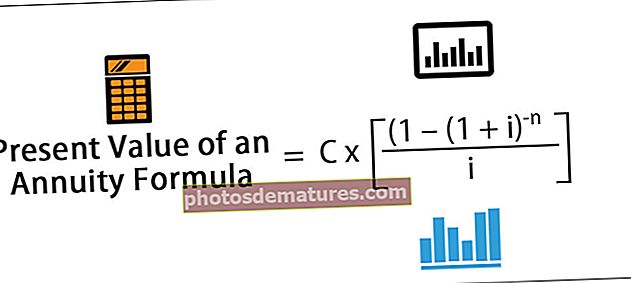

ВАЦЦ формула

Многи инвеститори не израчунавају ВАЦЦ јер је мало сложен од осталих финансијских показатеља. Али ако сте један од оних који би желели да знају како функционише пондерисани просечни трошак капитала (ВАЦЦ), ево формуле за вас

ВАЦЦ формула = (Е / В * Ке) + (Д / В) * Кд * (1 - пореска стопа)

- Е = тржишна вредност капитала

- В = Укупна тржишна вредност капитала и дуга

- Ке = трошак капитала

- Д = тржишна вредност дуга

- Кд = трошак дуга

- Пореска стопа = стопа пореза на добит

Једначина може изгледати сложено, али како научимо сваки појам, то ће почети имати смисла. Почнимо.

Тржишна вредност капитала

Почнимо са Е, тржишном вредношћу капитала. Како да израчунамо? Ево како -

- Рецимо да компанија А има издате акције од 10.000, а тржишна цена сваке акције у овом тренутку је 10 америчких долара по акцији. Дакле, тржишна вредност капитала била би = (издате акције компаније А * тржишна цена сваке акције у овом тренутку) = (10.000 * 10 америчких долара) = 100.000 америчких долара.

- Тржишна вредност капитала такође се може означити као тржишна капитализација. Користећи тржишну вредност капитала или тржишну капитализацију, инвеститори могу знати где да уложе свој новац, а где не би требало.

Тржишна вредност дуга

Сада, хајде да схватимо значење тржишта вредности дуга, Д. Како то израчунати?

- Тешко је израчунати тржишну вредност дуга, јер врло мали број фирми има свој дуг у облику неизмирених обвезница на тржишту.

- Ако су обвезнице наведене, наведену цену можемо директно узети као тржишну вредност дуга.

- Вратимо се сада пондерисаној просечној цени капитала и погледајмо В, укупну тржишну вредност капитала и дуга. То је саморазумљиво. Само треба да додамо тржишну вредност капитала и процењену тржишну вредност дуга и то је то.

Трошкови капитала

- Трошкови капитала (Ке) израчунавају се помоћу ЦАПМ модела. Ево формуле за референцу.

- Трошак капитала = стопа без приноса без ризика + Бета * (тржишна стопа поврата - стопа без поврата без ризика)

- Овде је Бета = мера ризика израчуната као регресија цене акција компаније.

- О моделу ЦАПМ расправљано је опширно у другом чланку - ЦАПМ Бета. Молимо вас да га погледате ако су вам потребне додатне информације.

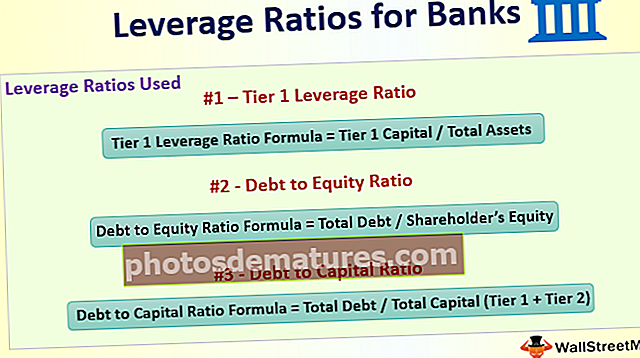

Трошкови дуга

- Можемо израчунати цену дуга користећи следећу формулу - Цена дуга = (стопа без ризика + распон кредита) * (1 - пореска стопа)

- Како на цену дуга (Кд) утиче стопа пореза, сматрамо трошак дуга након опорезивања.

- Овде кредитни распон зависи од кредитног рејтинга. Бољи кредитни рејтинг смањиће кредитни распон и обрнуто.

- Као алтернативу, можете узети и поједностављени приступ израчунавању трошкова дуга. Можете узети трошкове дуга као трошак камате / укупни дуг.

- Пореска стопа је стопа пореза на добит која зависи од владе. Такође имајте на уму да ако се дају преференцијалне залихе, такође морамо узети у обзир трошкове преференцијалних залиха.

- Ако су укључене пожељне залихе, ево ревидиране формуле ВАЦЦ -ВАЦЦ = Е / В * Ке + Д / В * Кд * (1 - пореска стопа) + П / В * Кп.Овде су В = Е + Д + П и Кп = трошкови пожељних залиха

Тумачење

Тумачење заиста зависи од повратка компаније на крају периода. Ако је повратак компаније далеко већи од пондерисане просечне цене капитала, тада компанија послује прилично добро. Али ако постоји благи профит или га нема, инвеститори морају добро размислити пре него што инвестирају у компанију.

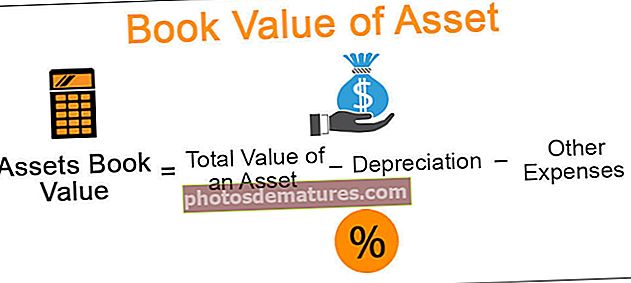

Ево још једне ствари коју требате узети у обзир као инвеститор. Ако желите да израчунате пондерисане просечне трошкове капитала, можете да користите два начина. Прво је књиговодствена вредност, а друго приступ тржишној вредности.

Као што видите, ако узмете у обзир израчунавање помоћу тржишне вредности, он је много сложенији од било ког другог израчунавања односа; можете да прескочите и одлучите да пронађете пондерисани просечни трошак капитала (ВАЦЦ) на књиговодственој вредности коју је компанија дала у њиховом билансу успеха и у билансу стања. Али израчунавање књиговодствене вредности није тако прецизно као израчунавање тржишне вредности. И у већини случајева, тржишна вредност се узима у обзир за израчунавање пондерисане просечне цене капитала (ВАЦЦ) за компанију.

Израчун ВАЦЦ - врло основни нумерички пример

Како постоји толико много сложености у израчунавању ВАЦЦ (пондерисани просечни трошак капитала), узећемо по један пример за израчунавање свих делова пондерисаног просечног трошка капитала (ВАЦЦ), а затим ћемо узети последњи пример да бисмо утврдили Пондерисана просечна цена капитала на једноставан начин.

Хајде да почнемо.

Корак # 1 - Израчунавање тржишне вредности капитала / тржишне капитализације

Ево детаља о компанији А и компанији Б -

| У америчким доларима | Компанија А. | Компанија Б |

| Преосталих акција | 30000 | 50000 |

| Тржишна цена акција | 100 | 90 |

У овом случају, добили смо и број издатих акција и тржишну цену акција. Израчунајмо тржишну капитализацију Компаније А и Компаније Б.

| У америчким доларима | Компанија А. | Компанија Б |

| Изванредне акције (А) | 30000 | 50000 |

| Тржишна цена акција (Б) | 100 | 90 |

| Тржишна капитализација (А * Б) | 3,000,000 | 4,500,000 |

Сада имамо тржишну вредност капитала или тржишну капитализацију компаније А и компаније Б.

Корак # 2 - Проналажење тржишне вредности дуга)

Рецимо да имамо компанију за коју знамо укупан дуг. Укупни дуг (Т) = 100 милиона америчких долара. Да бисмо пронашли тржишну вредност дуга, морамо да проверимо да ли је овај дуг наведен.

Ако је одговор да, тада можемо директно одабрати најновију цену којом се тргује. Ако је вредност трговине износила 84,83 долара за номиналну вредност од 100 долара, тада ће тржишна вредност дуга бити 84,83 милиона долара.

Корак # 3 Израчунајте трошкове капитала

- Стопа без ризика = 4%

- Премија за ризик = 6%

- Бета залиха је 1,5

Трошкови капитала = Рф + (Рм-Рф) к Бета

Трошкови капитала = 4% + 6% к 1,5 = 13%

Корак # 4 - Израчунајте цену дуга

Рецимо да смо добили следеће информације -

- Стопа без ризика = 4%.

- Распон кредита = 2%.

- Пореска стопа = 35%.

Израчунајмо трошкове дуга.

Цена дуга = (стопа без ризика + распон кредита) * (1 - пореска стопа)

Или, Кд = (0,04 + 0,02) * (1 - 0,35) = 0,039 = 3,9%.

Корак # 5 - Израчун ВАЦЦ (пондерисани просечни трошак капитала)

Дакле, након израчунавања свега, узмимо још један пример за израчунавање ВАЦЦ (пондерисани просечни трошак капитала).

| У америчким доларима | Компанија А. | Компанија Б |

| Тржишна вредност капитала (Е) | 300000 | 500000 |

| Тржишна вредност дуга (Д) | 200000 | 100000 |

| Трошак капитала (Ре) | 4% | 5% |

| Трошкови дуга (Рд) | 6% | 7% |

| Пореска стопа (порез) | 35% | 35% |

Морамо да израчунамо ВАЦЦ (пондерисани просечни трошак капитала) за обе ове компаније.

Погледајмо прво ВАЦЦ формулу -

ВАЦЦ формула = Е / В * Ке + Д / В * Кд * (1 - Порез)

Сада ћемо ставити информације за компанију А,

пондерисани просечни трошак капитала формула компаније А = 3/5 * 0,04 + 2/5 * 0,06 * 0,65 = 0,0396 = 3,96%.

пондерисани просечни трошак формуле капитала предузећа Б = 5/6 * 0,05 + 1/6 * 0,07 * 0,65 = 0,049 = 4,9%.

Сада можемо рећи да компанија А има мањи трошак капитала (ВАЦЦ) од компаније Б. У зависности од поврата обе ове компаније на крају периода, могли бисмо да схватимо да ли бисмо као инвеститори требали да инвестирамо у ове компаније или не.

Израчун ВАЦЦ - пример Старбуцкса

Под претпоставком да су вам пријатни основни примери ВАЦЦ, узмимо практични пример за израчунавање ВАЦЦ Старбуцкса. Имајте на уму да Старбуцкс нема повлашћене акције, па је стога ВАЦЦ формула која ће се користити следећа -

ВАЦЦ Формула = Е / В * Ке + Д / В * Кд * (1 - пореска стопа)

Најважније - преузмите ВАЦЦ Екцел образац

Научите да израчунате Старбуцкс ВАЦЦ у програму Екцел

Корак 1 - Пронађите тржишну вредност капитала

Тржишна вредност капитала = број издатих акција к тренутна цена.

Тржишна вредност капитала је такође тржишна капитализација. Погледајмо укупан број акција Старбуцкса -

извор: Старбуцкс СЕЦ поднесци

извор: Старбуцкс СЕЦ поднесци

- Као што видимо одозго, укупан број издатих акција је 1455,4 милиона

- Тренутна цена Старбуцкса (на крају 13. децембра 2016.) = 59,31

- Тржишна вредност капитала = 1455,4 к 59,31 = 86 319,8 милиона УСД

Корак 2 - Пронађите тржишну вредност дуга

Погледајмо биланс стања Старбуцкса у наставку. Од 2016. године књиговодствена вредност дуга је актуелна

Од 2016. године, књиговодствена вредност дуга представља тренутни део дугорочног дуга (400 УСД) + дугорочни дуг (3202,2 УСД) = 3602,2 милиона долара.

извор: Старбуцкс СЕЦ поднесци

Међутим, када даље читамо о дугу Старбуцкса, додатно нам се пружају следеће информације -

извор: Старбуцкс СЕЦ поднесци

Као што примећујемо одозго, Старбуцкс обезбеђује фер вредност дуга (3814 милиона УСД), као и књиговодствену вредност дуга. У овом случају, разборито је узети фер вредност дуга као показатељ тржишне вредности дуга.

Корак 3 - Пронађите трошкове капитала

Као што смо раније видели, користимо ЦАПМ модел за проналажење трошкова капитала.

Ке = Рф + (Рм - Рф) к Бета

Стопа без ризика

Овде сам 10-годишњу стопу трезора сматрао стопом без ризика. Имајте на уму да неки аналитичари такође узимају петогодишњу стопу трезора као стопу без ризика. Молимо вас да се обратите свом аналитичару за истраживање пре него што примите позив.

извор - банкрате.цом

Премија за капитал (Рм - Рф)

Свака држава има различиту премију за капитал. Премија за капитални ризик првенствено означава премију коју очекује капитални инвеститор.

За Сједињене Државе, премија за капитални ризик је 6.25%.

извор - стерн.ниу.еду

Бета

Погледајмо сада Старбуцкс Бета трендове током последњих неколико година. Бета Старбуцкса смањила се током последњих пет година. То значи да су акције Старбуцкса мање променљиве у поређењу са берзом.

Примећујемо да је Бета Старбуцкса на 0.805к

Овим имамо све потребне информације за израчунавање трошкова капитала.

Трошак капитала = Ке = Рф + (Рм - Рф) к Бета

Ке = 2,47% + 6,25% к 0,805

Трошак капитала = 7,50%

Корак 4 - Пронађите цену дуга

Погледајмо поново табелу коју смо користили за фер вредност дуга. Додатно смо добили наведену каматну стопу.

Користећи каматну стопу и фер вредност, можемо пронаћи пондерисану просечну каматну стопу укупне фер вредности дуга (3.814 милиона УСД)

Ефективна каматна стопа = 103,631 УСД / 3,814 УСД = 2,72%

Корак 5 - Пронађите пореску стопу

Ефикасну пореску стопу можемо лако пронаћи у Извештају о приходу Старбуцкса.

Погледајте доњи снимак биланса успеха.

За ФГ 2016, Ефективна пореска стопа = 1.379,7 $ / 4.198,6 $ = 32,9%

Корак 6 - Израчунајте пондерисани просечни трошак капитала (ВАЦЦ) Старбуцкса

Прикупили смо све информације потребне за израчунавање пондерисане просечне цене капитала.

- Тржишна вредност капитала = 86.319,8 милиона УСД

- Тржишна вредност дуга (фер вредност дуга) = 3814 милиона долара

- Трошак капитала = 7,50%

- Трошкови дуга = 2,72%

- Пореска стопа = 32,9%

ВАЦЦ Формула = Е / В * Ке + Д / В * Кд * (1 - пореска стопа)

Формула просечног пондерисаног трошка капитала = (86.319,8 / 90133,8) к 7,50% + (3814 / 90133,8) к 2,72% к (1-0,329)

Пондерисани просечни трошкови капитала = 7,26%

Ограничења

- Претпоставља се да не би дошло до промене у структури капитала, што није могуће током свих година, и ако постоји потреба за проналажењем додатних средстава.

- Такође се претпоставља да не би било промена у профилу ризика. Као резултат погрешне претпоставке, постоји шанса за прихватање лоших пројеката и одбијање добрих пројеката.

Анализа осетљивости

ВАЦЦ се широко користи у процени дисконтованог новчаног тока. Као аналитичар, покушавамо да извршимо анализу осетљивости у програму Екцел како бисмо разумели утицај на фер вредност заједно са променама у ВАЦЦ и стопи раста.

Испод је Анализа осетљивости вредновања ИПО компаније Алибаба са две променљиве пондерисане просечне цене капитала (ВАЦЦ) и стопом раста.

Нека запажања која се могу изнети у вези са ВАЦЦ -

- Поштена процена залиха је обрнуто пропорционална пондерисаној просечној цени капитала.

- Како се пондерисани просечни трошкови капитала повећавају, фер процена драматично опада.

- Са стопом раста од 1% и пондерисаним просечним трошковима капитала од 7%, процена Алибаба сајма износила је 214 милијарди долара. Међутим, када променимо ВАЦЦ на 11%, поштена процена Алибабе пада за скоро 45% на 123 милијарде долара.

- То имплицира да је фер процена изузетно осетљива на пондерисани просечни трошак капитала (ВАЦЦ), те би требало предузети додатне мере предострожности да би се правилно израчунао ВАЦЦ.

У крајњем случају

ВАЦЦ је веома користан ако се можемо носити са горњим ограничењима. Исцрпно се користи за проналажење ДЦФ процене компаније. Међутим, ВАЦЦ је помало сложен и потребно му је финансијско разумевање да би се тачно израчунао пондерисани просечни трошак капитала. Само у зависности од тога да ли ВАЦЦ одлучује да ли ће инвестирати у компанију или не, идеја је неисправна. Инвеститори такође треба да провере друге показатеље процене да би донели коначну одлуку.

ВАЦЦ Формула Видео

Корисна пошта

Овај чланак је потпун водич за ВАЦЦ, формулу и њену интерпретацију, заједно са примерима пондерисаних просечних трошкова капитала. Овде смо такође израчунали ВАЦЦ Старбуцкса и разговарали о његовим ограничењима и анализи осетљивости. Овим чланцима у наставку можете сазнати и више о проценама -

- Израчунајте ВАЦЦ

- ФЦФЕ Формула

- Шта је трошак капитала? <