Принос дуга (дефиниција, формула) | Израчунајте однос приноса дуга

Шта је принос дуга?

Принос дуга је мера ризика за хипотекарне зајмодавце и мери колико зајмодавац може надокнадити своја средства у случају неизвршења обавеза од свог власника. Однос процењује проценат поврата зајмодавца који може добити ако власник не плати зајам, а зајмодавац одлучи да располаже хипотеком.

Однос је популаран током процене некретнина, али се може користити за процену приноса било ког пројекта или имовине која доноси приход. Истовремено вреднује и полугу и ризик и може се користити током трајања зајма, а да истовремено остане доследан.

Ово је самостална метрика која не користи каматне стопе, распоред амортизације зајмова, ЛТВ или било које друге променљиве.

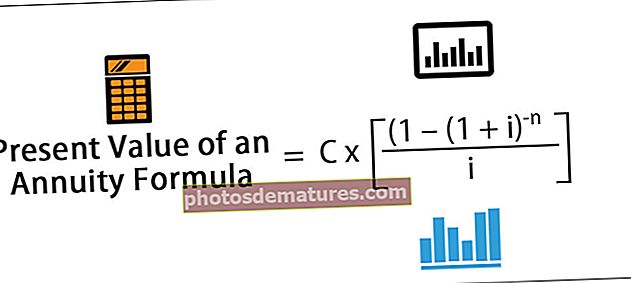

Формула приноса дуга

Формула приноса дуга је:

Пример приноса дуга

Анализирајмо уз помоћ доњег примера приноса дуга:

Анди води успешну продавницу играчака и захтева износ зајма на основу износа који доноси посао. Тренутно радња зарађује 500.000 америчких долара годишње, а зајам захтева 2.550.000 америчких долара. Тако,

Формула приноса дуга = 500.000 / 2.550.000 = 19.60%

Што је нижи принос, већи је перципирани ризик предложеног зајма. Из овог разлога; зајмодавци захтевају веће приносе на дуг од ризичнијих некретнина. Не постоји фиксна референтна вредност, али опћенито је прихваћен идеалан принос од 10%.

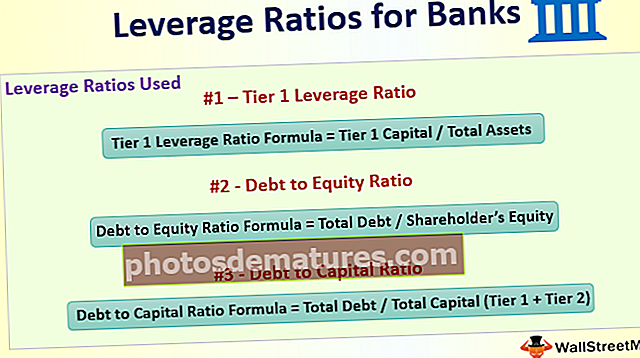

Калкулације приноса дуга у односу на ЛТВ (зајам у вредности)

Однос покривености услуге дуга и показатељи ЛТВ су традиционалне методе које се користе у преузимању кредита за комерцијалне некретнине. Међутим, они су предмет манипулације.

ЛТВ је укупан износ зајма подељен процењеном вредношћу имовине (процењену тржишну вредност дају професионалци). Ова тржишна вредност је процена и подложна је колебљивости, посебно након финансијске кризе 2008. године. Ово можда није најтачније мерило током нестабилних ситуација. Посматрајмо доње поређење СН (тржишне вредности) и ДИ:

Они се такође могу погледати како би се проценили предлози зајма и њихова изводљивост. У горњем случају, принос је 6,25% или ће се променити у складу са било којом компонентом, тј. НОИ или износом зајма. Горња табела приказује однос ЛТВ који се мења са променом процењене тржишне вредности (МВ).

Израчун приноса дуга у односу на однос покривености услуге дуга (ДСЦР)

ДСЦР је нето оперативни приход подељен годишњим сервисирањем дуга, тј. Новчаним износом који је потребан током временског периода за отплату дуга. На пример, ако тражени износ зајма не постигне очекивани 1,10 пута ДСЦР, 25-годишња амортизација може бити од помоћи у томе. Ово повећава ризик од зајма јер се не одражава у ДСЦР или ЛТВ. Размотримо доње табеле за поређење ДИ и ДСЦР:

Како временски оквир амортизације не утиче на принос, он може пружити објективну меру ризика једним показатељем.

- У овом случају принос износи 6,25%, али ако интерна политика захтева најмање 9% приноса, овај зајам не би био одобрен.

- Може се видети да период амортизације утиче на то да ли се ДСЦР захтев може постићи. Ако полиса захтева ДСЦР од 1,1 пута, само 25-годишњи зајам на период амортизације ће испунити захтев.

- Међутим, да ли је тако дуго могуће и није, зависи од управљања и флексибилности унутрашњих политика.

Закључак

Израчуном приноса дуга не може се манипулисати променом услова зајма како би се предложени зајам учинио прихватљивијим.

Опције попут потписивања кредита и структурирање зајмова су много дубље, а не један однос; постоје и други фактори које овај принос не узима у обзир као што су:

- Услови потражње и понуде

- Снага гаранта

- Стање имовине

- Финансијски положај станара итд .;

Дакле, сви аспекти, укључујући макроекономске факторе, морају се узети у обзир док се користи овај однос.

Ово је постало од велике важности за зајмодавце који спроводе секјуритизацију зајмова са фиксним приходом, а такође и за зајмодавце компанија за животно осигурање. Уклања субјективност и води зајмодавце који воде на напуханом тржишту.