ЦАПМ (Модел утврђивања цена капиталних средстава) - дефиниција, формула, пример

Дефиниција модела цене капиталних средстава (ЦАПМ)

Модел цене капиталних средстава (ЦАПМ) мерило је односа између очекиваног приноса и ризика од улагања у сигурност. Овај модел се користи за анализу хартија од вредности и одређивање цена с обзиром на очекивану стопу приноса и трошкове укљученог капитала.

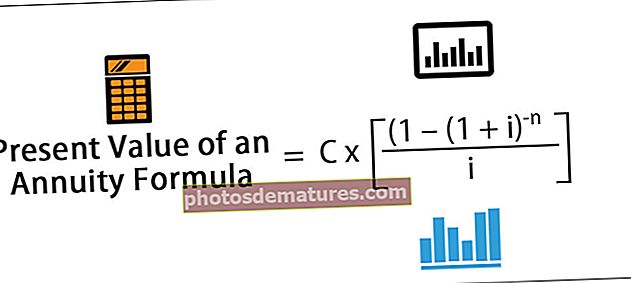

ЦАПМ Формула

Формула ЦАПМ (модел цене капиталне имовине) представљена је као у наставку

Очекивана стопа поврата = премија без ризика + Бета * (премија за тржишни ризик)Ра = Ррф + βа * (Рм - Ррф)

Компоненте ЦАПМ

Израчун ЦАПМ ради на постојању следећих елемената

# 1 - Поврат без ризика (Ррф)

Стопа поврата без ризика је вредност која се додељује инвестицији која гарантује повраћај са нула ризика. Сматра се да инвестиције у америчке хартије од вредности немају нула ризика, јер постоји минимална шанса да влада не испуни своје обавезе. Генерално, вредност безризичног приноса еквивалентна је приносу на десетогодишњу америчку државну обвезницу.

# 2 - Премија за тржишни ризик (Рм - Ррф)

Премија за тржишни ризик је очекивани поврат који инвеститор добија (или очекује да ће га добити у будућности) држањем портфеља оптерећеног ризиком уместо безризичне имовине. Стопа премије омогућава инвеститору да донесе одлуку о томе да ли треба да се изврши улагање у хартије од вредности, а ако да, стопу коју ће зарадити изнад безризичног поврата који нуде државне хартије од вредности.

# 3 - Бета (βа)

Бета је мера нестабилности акције у односу на тржиште уопште. Колебања која ће проузроковати залихе услед промене тржишних услова означава Бета. На пример, ако је Бета акције 1,2, то би проузроковало промену од 120% услед било какве промене на општем тржишту. Супротан је случај за Бету мању од 1. За Бету, која је једнака 1, залихе су синхронизоване са променама на тржишту.

Примери ЦАПМ (модел утврђивања цена капиталних средстава)

Следе примери ЦАПМ (модел цене капиталних средстава)

Овде можете преузети овај образац за одређивање цена капитала (ЦАПМ) овде - Екцел образац за одређивање цена капитала (ЦАПМ)

Пример # 1

Претпоставимо да акција има следеће информације. Уврштен је на Лондонску берзу и послује широм Европе. Принос на десетогодишњу благајну УК износи 2,8%. Добит о којој се ради требало би да заради 8,6% према историјским подацима. Бета за акције је 1,4, тј. 140% је променљива у односу на промене на општем тржишту акција.

Очекивана стопа поврата залиха израчунава се на следећи начин.

ЦАПМ Формула (Очекивани принос) = Поврат без ризика (2,8%) + Бета (1,4) * Премија тржишног ризика (8,6% -2,8%)

- = 2.8 + 1.4*(5.8)

- = 2.8 + 8.12

Очекивана стопа поврата = 10,92

Пример # 2

Тхомас мора да донесе одлуку да инвестира у Стоцк Марвел или Стоцк ДЦ користећи ЦАПМ модел приказан следећим снимком екрана из рада. Тхомас мора да одлучи да ли ће инвестирати у Стоцк Марвел или Стоцк ДЦ са датим информацијама које су му доступне. Марвел - Повратак 9,6%, Бета 0,95. ДЦ - повраћај 8,7%, Бета 1.2. Безризични принос на тржишту, мерено приносом на државне акције, износи 5,6%.

Очекивана стопа поврата чуда од залиха израчунава се на следећи начин.

Формула - Очекивани повратак = Поврат без ризика (5,60%) + Бета (95,00) * Премија тржишног ризика (9,60% -5,60%)

Очекивана стопа поврата = 9,40%

Очекивана стопа поврата залиха ДЦ израчунаваће се као у наставку.

Формула - Очекивани повратак = Поврат без ризика (5,6%) + Бета (1,2) * Премија тржишног ризика (8,7% -5,6%)

Очекивана стопа поврата = 9,32%

Дакле, инвеститор треба да инвестира у Стоцк Марвел.

Предности ЦАПМ-а

- ЦАПМ узима у обзир само системски или тржишни ризик или не, једини својствени или системски ризик хартије од вредности. Овај фактор елиминише неодређеност повезану са ризиком појединачне безбедности, а само општи тржишни ризик, који има одређени ниво сигурности, постаје примарни фактор. Модел претпоставља да инвеститор има диверзификован портфељ, па је стога несистематски ризик елиминисан између деоница.

- Широко се користи у финансијској индустрији за израчунавање трошкова капитала и на крају за израчунавање пондерисаних просечних трошкова капитала, који се у великој мери користи за проверу трошкова финансирања из различитих извора. Сматра се много бољим моделом за израчунавање трошкова капитала од осталих садашњих модела попут модела раста дивиденди (ДГМ)

- То је универзални и једноставан за употребу модел. С обзиром на широко присуство овог модела, ово се лако може користити за поређење залиха различитих земаља.

Мане ЦАПМ-а

- Модел одређивања капиталне имовине заснован је на различитим претпоставкама. Једна од претпоставки је да ће ризичније средство донети већи принос. Даље, историјски подаци се користе за израчунавање Бета-е. Модел такође претпоставља да су досадашње перформансе добро мерило будућих резултата функционисања залиха. Међутим, то је далеко од истине.

- Модел такође претпоставља да ће безризични принос остати константан током улагања у акције. Ако принос на државне хартије од вредности порасте или опадне, то ће променити безризичан принос и потенцијално прорачун модела. То се не узима у обзир приликом израчунавања ЦАПМ-а

- Модел претпоставља да инвеститори имају приступ истим информацијама и имају исти поступак доношења одлука с обзиром на ризике и приносе повезане са хартијама од вредности. Претпоставља се да ће за дати повраћај инвеститори преферирати вредносне хартије од ниског ризика од високо ризичних. За дати ризик, инвеститори ће преферирати већи принос него нижи принос. Иако је ово општа смерница, неки од екстравагантнијих инвеститора можда се не слажу са овом теоријом.

Ограничења модела одређивања цена капиталне имовине

Поред претпоставки које су директно повезане са факторима око формуле израчуна цене модела залиха и модела капиталне имовине, постоји и листа општих претпоставки које модел узима, а које вреди размотрити.

- Фактори одлучивања инвеститора су само приноси и ризици укључени у хартије од вредности. Не постоји одговорност за дугорочни раст или квалитативни фактори око залиха који би могли утицати на инвеститора да предузме алтернативни корак.

- На тржишту постоји савршена конкуренција и ниједан појединачни инвеститор не може утицати на цене или принос деоница. Не постоји ограничење продаје акција на кратко; није ни њихова контрола над дељивошћу јединица куповине и продаје.

- Не постоје порези на зараду или било које трошкове позајмљивања у односу на износ који се додатно користи за зараду камате на инвестицију.

- Коначно, модел претпоставља да је инвеститор несклон ризику и требало би да делује као рационално биће и максимизира своју корисност.

Закључак

ЦАПМ се широко сматра једним од најистакнутијих модела за израчунавање ризика и приноса повезаних са инвестирањем у акције. Иако користи неколико претпоставки, образложење модела и једноставност употребе чине га једним од прихваћених и логичних начина да се инвеститорима помогне у доношењу одлука.