Питања за интервју са ФП&А (финансијско планирање и анализа)

Најчешћа питања и одговори у финансијском планирању и анализи (ФП&А)

Тим за финансијско планирање и анализу (ФП&А) пружа стратешке улазе и прогнозе највишем менаџменту, укључујући извештаје о добити и губитку, буџетирање и финансијско моделирање пројеката. У овом чланку говоримо о 10 најбољих питања и одговора на интервју за ФП&А који ће вас водити да се добро припремите и разбијете интервју са којим бисте се суочили у блиској будућности.

# 1 - Која је разлика између буџетирања и предвиђања?

Двије су главне разлике између буџетирања и предвиђања.

- Буџетирање поставља план за будућност да приходи и расходи буду такви. Док је предвиђање процена шта се заправо може догодити. Предвиђање се заснива на стварним подацима, историјским инпутима и утврђује се коришћењем статистичких метода истраживања.

- Буџетирање је често статично и обично се не ажурира годину дана. Предвиђање није статично, јер омогућава компанији да разуме шта се заправо може догодити у блиској будућности. Због тога се сваки пут у тромесечју прогнозирани подаци ажурирају.

# 2 - Рецимо да сте финансијски директор компаније. Шта би држао будним ноћу?

(Да бисте одговорили на ово питање, прво морате да размислите шта финансијски директор ради за компанију. Финансијски директор осигурава да предузеће има довољно ликвидности, а стопа поврата већа је од трошкова капитала (размислите о пондерисаном просечном трошку капитала, који можемо израчунати коришћењем трошкова капитала и трошкова дуга). Дакле, финансијски директор ће радити на обезбеђивању финансијског благостања предузећа.)

Питање је субјективно. У зависности од финансијског стања предузећа, могу да схватим да морам да смањим укупне трошкове капитала предузећа. Због тога могу да повећам однос дуга и капитала смањењем капитала и повећањем дуга, или можда морам да водим рачуна о тренутним обавезама компаније. Зависно од тога са чиме се фирма бори, израдићу стратегију и решити проблем.

# 3 - Колико су витална три финансијска извештаја? Можете ли укратко разговарати о њима?

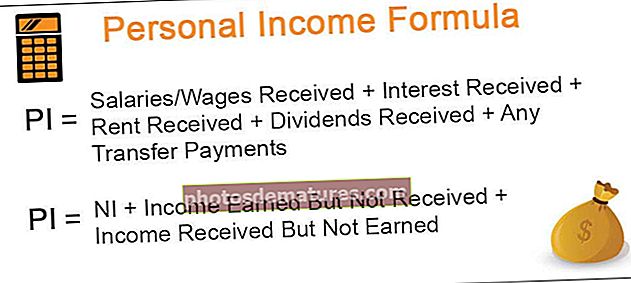

Три финансијска извештаја су окосница финансијског здравља компаније. Ако желите да знате како стоји компанија, само погледајте њена три финансијска извештаја.

Биланс успеха говори о оствареним приходима и насталим трошковима. Биланс стања говори о укупној активи и укупним обавезама и о томе како су укупна средства једнака укупним обавезама и капиталу акционара. Извештај о новчаном току утврђује нето прилив готовине / одлив готовине из оперативних, инвестиционих и финансијских активности.

Сваки инвеститор треба да погледа ова три финансијска извештаја пре него што донесе одлуку о улагању.

# 4 - Како предвидети приходе компаније?

Обично постоје три модела предвиђања која компанија користи за предвиђање прихода.

- Приступ одоздо према горе је прва метода у којој финансијско моделирање полази од производа / услуга, предвиђања просечних цена и стопа раста.

- Приступ од врха према доле је друга метода где модел предвиђања започиње са тржишним уделом и тржишном величином предузећа и како ове пропорције утичу на приход предузећа.

- Трећа метода је приступ из године у годину, где се узима у обзир прошлогодишњи приход, а затим додавањем / одбијањем одређеног процента, модел долази до процене прихода следеће године.

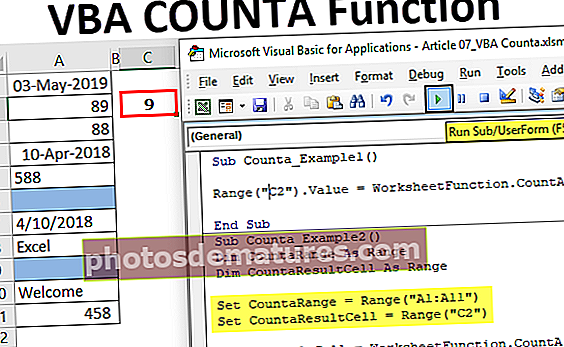

# 5 - Како знате да је екцел модел сасвим добар?

Најважнији састојак доброг модела екцел је колико је Екцел модел прилагођен кориснику. Ако замолите лаика да га погледа и покуша да разуме, да ли би она знала о чему се ради? Клијенти с којима ћете се носити често не знају ништа о екцел моделовању. Ваш посао је да креирате такве усер-фриендли екцел моделе које свако може разумети. Ако је потребно редовно проверавати грешке, то морате учинити како бисте били сигурни да су све цифре и прорачуни у билансу стања у извештају о новчаном току тачни.

# 6 - Можете ли да разговарате о три главна изазова са којима се наша компанија суочава већ неко време?

(Да бисте одговорили на ово питање, неопходно је да темељито истражите компанију и погледате њен годишњи извештај за прошлу годину. Ако прођете кроз све финансијске извештаје компаније, добићете идеје о томе шта добро функционише за компанију и шта и не ради. Покушајте да укључите и унутрашње и спољне изазове - изазове који се могу контролисати и изазове који се не могу контролисати.)

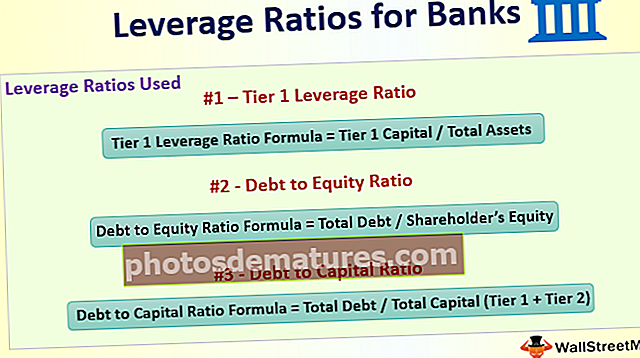

Док сам пролазио кроз ваш годишњи извештај, открио сам да би компанија могла да се задужи више јер је финансијска полуга компаније прениска. Поред тога, суочили сте се са великим изазовом у коришћењу ваше имовине. Ова два изазова могу се превазићи правилном стратегијом и извршењем. Спољни фактор који вам је најизазовнији у последњих неколико година су конкуренти који вам једу тржишни удео.

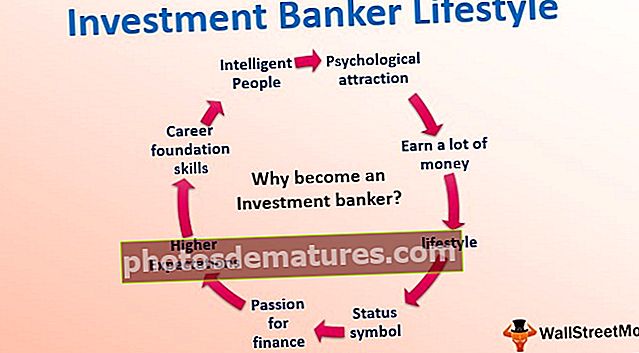

# 7 - Како бисте постали изврстан аналитичар финансијског планирања?

Три су вештине које би аналитичар финансијског планирања требало да савлада.

- Прва вештина је вештина аналитике. Као што можете да разумете, напредан ниво знања и примене неопходан је за савладавање ове вештине.

- Друга вештина је уметност презентације. Није довољно тумачити податке. Такође га морате представити кључним људима у организацији како би кључне одлуке могле бити донете у право време.

- Трећа вештина је мека вештина. То је способност да се ствари јасно говоре и има одличне међуљудске вештине.

Ако имате ове три вештине, постаћете мајстор финансијског планирања и анализе.

# 8 - Како бисте направили модел прогнозе?

Изградња модела прогнозе или текућег буџета је прилично једноставна. Све што треба да урадите је да унапред задржите историјске податке из претходног месеца (ако је реч о месечном моделу прогнозе), а затим направите прогнозу и даље од тога. Ако је тромесечно, узимаћете историјске податке из претходног квартала.

# 9 - Како бисте се бавили моделирањем обртног капитала?

Три кључне компоненте обртног капитала су - залихе, потраживања и обавезе. Ове три ствари се користе за сазнавање о трошковима продаје, приходима, извршеним уплатама итд. Израчунавањем дана залиха, преосталих дана продаје и неплаћених дана, могли бисте да разумете читав циклус конверзије готовине . Тако бисте моделирали обртни капитал предузећа.

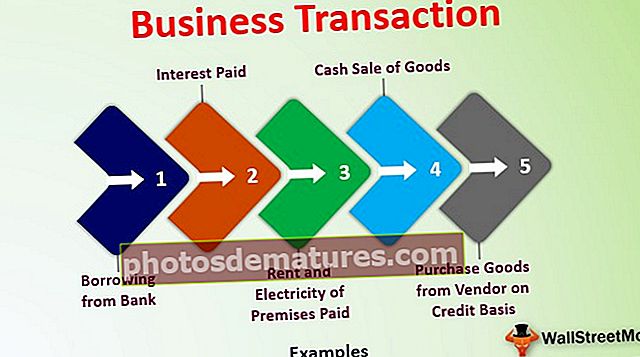

# 10 - Како отпис залиха утиче на финансијске извештаје?

(Ово је често питање у питањима интервјуа за финансијско планирање и анализу. Морате разговарати о томе како отпис залиха утиче на три финансијска извештаја.)

У билансу стања, део имовине ће се смањивати како ће се залихе смањивати за износ отписаних. У билансу успеха видећемо смањени нето приход, јер морамо приказати отписани ефекат у ЦОГС-у или одвојено. У извештају о новчаном току, отписани износ би се вратио новчаном току из пословних активности, јер је то неновчани трошак.