Ацкуиситион Премиум (дефиниција) | Искључите Премиум за преузимање

Шта је Ацкуиситион Премиум?

Аквизицијска премија, такође позната као премија за преузимање, је разлика у накнади за куповину, тј. Цена коју је компанија преузималац платила акционарима циљне компаније и претходно спојена тржишна вредност циљне компаније

Објашњење

У спајањима и преузимањима, компанија која се преузима назива се циљна компанија, а компанија која је преузме назива се стицалац. Премија за преузимање је разлика између цена плаћених за циљну компанију умањену за вредност циљне компаније пре спајања. Другим речима, то је цена коју је компанија стицалац платила за сваку од акција циљне фирме.

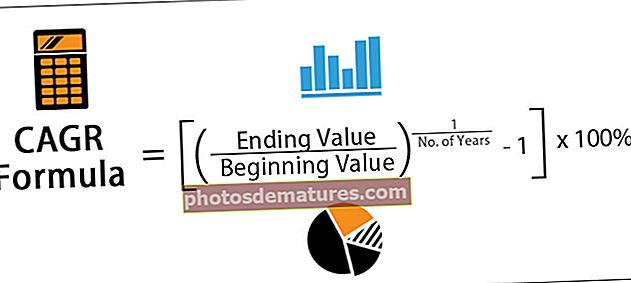

Премија за преузимање = ПТ - ВТ

Где,

- ПТ = цена плаћена за циљну компанију

- ВТ = вредност циљане компаније пре спајања

Стицалац је спреман да плати премију за стицање јер очекује синергије (очекивано повећање прихода, уштеде трошкова) које ће створити аквизиције. Синергије створене у преузимањима и преузимањима добит ће стицаоца.

Добит стицаоца = генериране синергије - премиум = С- (ПТ-ВТ)

- Где је С = синергија генерисана спајањем.

Дакле, вредност припојене компаније (ВЦ) након спајања је

ВЦ = ВЦ * + ВТ + С-Ц

Где,

- Ц = готовина исплаћена акционарима.

- ВЦ * = вредност преузимача пре спајања.

Зашто стицалац плаћа додатну премију за стицање?

извор - всј.цом

Стицалац плаћа додатну премију из следећих разлога -

- Да бисте смањили такмичења и победили посао.

- Створене синергије биће веће од премије плаћене за циљно предузеће. Под синергијом подразумевамо да ће две компаније у комбинацији остварити већи приход него што би могле појединачно.

У 2016. години били смо сведоци спајања водећег светског професионалног облака и водеће светске професионалне мреже. Мицрософт је платио 196 долара по ЛинкедИн деоници, премију за аквизицију од 50%, јер су веровали да ће то бити Мицрософтов приход, као и његова конкурентна позиција. Била је то највећа аквизиција Мицрософта.

Однос између преузимања премије и синергија

Веће синергије у спајању и преузимањима резултирају већим премијама. Пре него што пређемо на обрачун Премиум, морамо да разумемо синергије створене спајањем.

- Уштеде - Категорије уштеде варирају од компаније до компаније. Најчешће категорије укључују трошкове продаје, трошкове производње, административне трошкове, остале режијске трошкове итд. Уштеда трошкова такође зависи од тога колико је људи прихватљиво да се промене. Ако виши менаџмент није спреман да донесе тешке одлуке, смањење трошкова може потрајати дуже. Уштеда на трошковима настаје максимално када обе компаније припадају истој индустрији. На пример, 2005. године, када је Процтер & Гамбле купио Гиллетте, управа је донела храбру одлуку да замени недовољно успешне П&Г раднике Гиллеттеовим талентом. Дало је добре резултате и виши менаџмент П&Г подржао је ову иницијативу.

- Повећање прихода- Већину времена могуће је повећати приход када се обе компаније комбинују. Али постоји много спољних фактора попут реакције на тржишту на њихово спајање или одређивање цена конкурента (конкуренти могу смањити цене). На пример, Тата Теа, компанија вредна 114 долара, предузела је храбар потез преузимањем компаније Тетлеи за 450 милиона долара, што је дефинисало раст компаније Тата Сонс. Процтер & Гамбле је остварио раст прихода у року од годину дана након спајања са Гиллетте-ом.

- Побољшање процеса: Спајања такође помажу у побољшању процеса. Гиллетте и П&Г су увелико побољшали процес који им је помогао да остваре повећање прихода. Спајање Дизнија и Пиксара учинило их је да лакше сарађују и помогло им да заједно постигну успех.

Калкулација премије за преузимање

1. метод - Коришћење цене акција

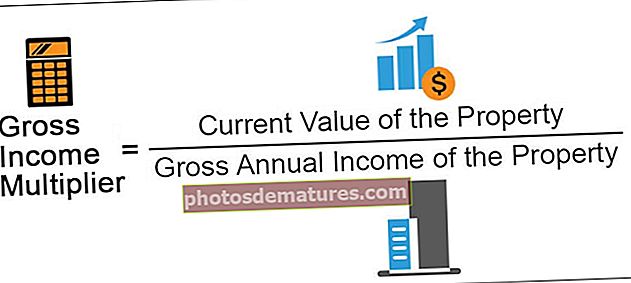

Премија за преузимање може се израчунати из вредности цене акције. Претпоставимо да компанија А жели да преузме компанију Б. Вредност удела компаније Б је $20 по акцији, а компанија А нуди 25 долара по акцији.

То значи да компанија А нуди ($25- $20)/ $20 = 25% премије.

2. метод - Коришћење вредности предузећа

Такође можемо израчунати премију за преузимање израчунавањем вредности предузећа у предузећу. Вредност предузећа одражава и капитал и дуг предузећа. Узимајући ЕВ / ЕБИТДА вредност и множећи је са ЕБИТДА, можемо израчунати вредност предузећа ЕВ у предузећу.

На пример, ако је вредност предузећа за компанију Б 12,5 милиона долара. Ако компанија А нуди премију од 15%. Тада добијамо 12,5 * 1,15 = 14,375 милиона. То значи да је премија од (14.375 цр - 12,5 кр) = 1.875 милиона долара

Ако стицалац нуди виши однос ЕВ / ЕБИТДА од просечног вишеструког ЕВ / ЕБИТДА. Може се закључити да стицалац преплаћује посао.

За израчунавање се могу користити и друге методе попут Блацк-Сцхолес модела одређивања цена опција. Инвестиционе банке које је ангажовала циљна компанија такође ће проучити историјске податке о премији плаћеним за сличне послове како би пружиле одговарајуће оправдање акционару своје компаније.

Фактори који утичу на вредност премије за преузимање

Утврђено је да је премија за преузимање била већа током периода песимизма инвеститора, потцењивања тржишта и утврђено је да је била нижа током прецењивања тржишта, периода оптимизма инвеститора. Остали фактори који утичу на премију за стицање укључују мотивацију понуђача, број понуђача, конкуренцију у индустрији, а такође и на врсту индустрије.

Која је тачна цена која се плаћа као премија за стицање?

Тешко је разумети да ли је премија за стицање која је плаћена прецењена или не. Као и у неколико случајева, висока премија се завршила бољим резултатима него што је то учинила нижа премија. Али овај случај увек није тачан.

Као кад је Куакер Оатс купио Снаппле, платио је 1,7 милијарди долара. Компанија се није добро показала, јер је Куакер Оатс продао Снаппле компанијама Триарц за мање од 20% од онога што је раније платио. Стога би требало урадити правилну анализу пре договора и не подстицати је јер остали конкуренти на тржишту нуде већу цену.

Где евидентирамо премију промета у књигама рачуна за стицаоца?

Премија промета се евидентира као гоодвилл у билансу стања. Ако га стицалац купи са попустом, то се евидентира као негативни гоодвилл. Под попустом подразумевамо мање од тржишне цене циљне компаније. Ако стицалац има користи од технологије, доброг присуства бренда, патената циљне компаније, онда се то сматра добром вољом. Економско погоршање, негативни новчани токови итд. Објашњавају смањење добре воље у билансу стања.