Методе вредновања | Водич за првих 5 модела вредновања капитала

Методе вредновања капитала

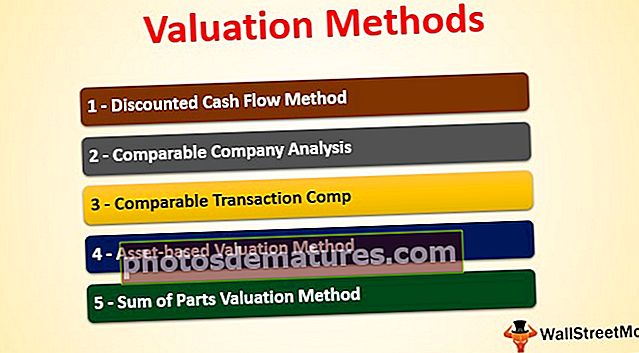

Методе вредновања су методе вредновања предузећа / предузећа што је примарни задатак сваког финансијског аналитичара, а постоји пет метода за процену вредности предузећа, а то су Дисконтовани новчани ток који је садашња вредност будућих новчаних токова, упоредива анализа предузећа, упоредиви трансакциони компо процена вредности имовине која је фер вредност имовине и збир делова где се додају различити делови ентитета.

Списак топ 5 метода вредновања капитала

- Метода дисконтованог новчаног тока

- Упоредна анализа предузећа

- Упоредива трансакција Цомп

- Метода процене заснована на имовини

- Збир методе вредновања делова

Размотримо детаљно сваку од њих.

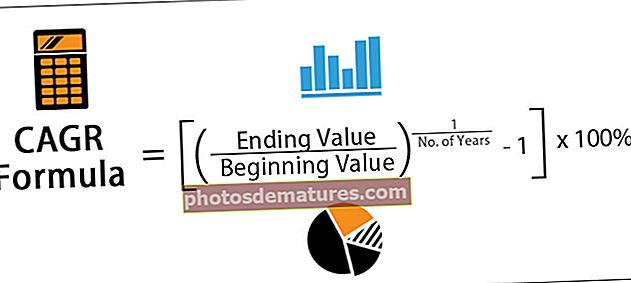

# 1 - Дисконтовани новчани ток

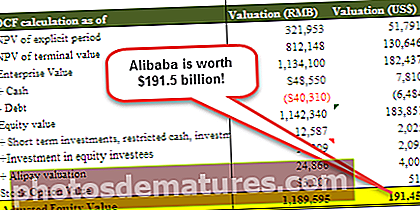

Табела у наставку сумира Алибабин модел процене дисконтованог новчаног тока.

- ДЦФ је нето садашња вредност (НПВ) новчаних токова које компанија предвиђа. ДЦФ се заснива на принципу да је вредност предузећа или имовине суштински заснована на његовој способности да генерише новчане токове.

- Стога се ДЦФ више ослања на основна очекивања предузећа него на факторе јавног тржишта или историјске моделе. То је теоретскији приступ који се ослања на различите претпоставке.

- ДЦФ анализа помаже у добијању укупне вредности предузећа (тј. Вредности предузећа), укључујући и дуг и капитал.

- Приликом израчунавања израчунава се садашња вредност (ПВ) очекиваних будућих новчаних токова. Недостатак ове технике је процена будућег новчаног тока и вредности терминала заједно са одговарајућом дисконтном стопом прилагођеном ризику.

- Сви ови подаци подложни су суштинском субјективном просуђивању. Свака мала промена на улазу значајно мења процену капитала. Ако је вредност већа од трошкова, тада треба размотрити могућност инвестирања.

# 2 - упоредна анализа предузећа

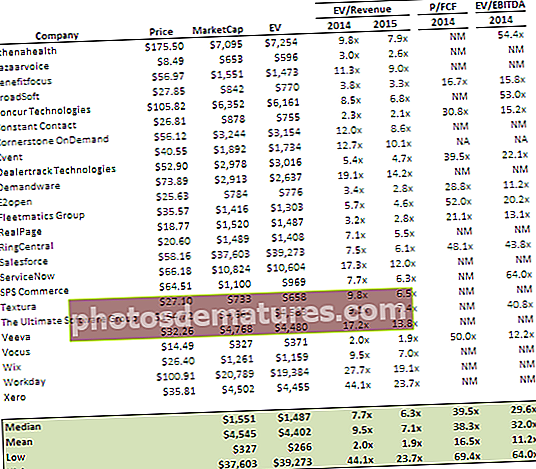

Испод је упоредива анализа компаније Бок ИПО модела вредновања капитала

- Ова метода процене капитала укључује упоређивање оперативних метрика и модела процене јавних предузећа са онима циљних компанија.

- Коришћење вишеструке процене капитала је најбржи начин вредновања предузећа. Поред тога, корисно је упоређивати компаније које раде упоредиву анализу предузећа. Фокус је на томе да се ухвате оперативне и финансијске карактеристике предузећа, као што је будући очекивани раст у једном броју. Овај број се затим помножи са финансијском метриком да би се добила вредност предузећа.

- Ова метода процене капитала користи се за циљно пословање са препознатљивим током прихода или зараде, које предузеће може одржавати. За предузећа која су још увек у фази развоја, предвиђени приход или зарада користе се као основа модела вредновања.

# 3 - упоредива трансакција Цомп

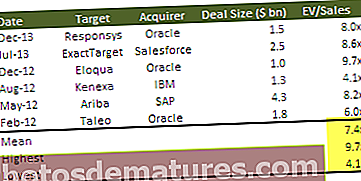

Испод је упоредни скуп трансакција вредновања ИПО поља

- Вредност предузећа која користи ову методу процене капитала процењује се анализом цене која је плаћена за слична предузећа у сличним околностима. Ова врста методе процене помаже у разумевању вишеструких и премија плаћених у одређеној индустрији и како су друге стране процењивале процене на приватном тржишту.

- Ова метода процене капитала захтева познавање индустрије и друге имовине. Када бирате компаније за ову врсту анализе, треба имати на уму да постоје сличности између фактора као што су финансијске карактеристике, иста индустрија и величина трансакције, врста трансакције и карактеристике купца.

- Ова метода процене капитала штеди време за употребу јавно доступних информација. Међутим, главни недостатак ове технике процене је количина и квалитет информација које се односе на трансакције. Ове информације су углавном ограничене, што отежава доношење закључака. Ова потешкоћа се погоршава ако компанија покушава да узме у обзир разлике у тржишним условима током претходних трансакција у поређењу са тренутним тржиштем. На пример, број конкурената се можда променио или је претходно тржиште могло бити у другом делу пословног циклуса.

- Иако је свака трансакција различита и стога отежава директно поређење, претходна анализа трансакција помаже у пружању опште процене потражње на тржишту за одређеним средством.

- Дакле, процена вредности у овој врсти анализе била би прво одабир свемира трансакција, проналажење потребних финансијских средстава, затим ширење кључних мултипликација трговања и, на крају, одређивање вредности предузећа. На пример, ако ваша компанија предвиђа ЕБИТДА од 200 милиона УСД у 2016. години, а претходна анализа трансакција показује да су циљне компаније купљене за 20к ЕБИТДА, тада би ваша компанија вредела приближно 4 милијарде УСД.

# 4 - На основу имовине

- Метода процене заснована на имовини узима у обзир вредност имовине и обавеза предузећа. Према овом приступу, вредност предузећа је једнака разлици између вредности све релевантне имовине и вредности свих релевантних обавеза.

То се лако може разумети следећим једноставним илустративним примером: -

Директори компаније АБЦ Лтд разматрају стицање целокупног основног капитала компаније КСИЗ Лтд.

Следи биланс стања компаније КСИЗ доо:

| Пасива, дугови | Средства |

| Акцијски капитал 50000 | Основна имовина 735000 |

| Резерва и вишак 400000 | Залиха 500000 |

| Разни поверилац 700000 | Разни дужници 700000 |

| Прекорачење по рачуну 800000 | Новац у руци 15000 |

| Укупно: 1950000 | Укупно: 1950000 |

Процена вредности помоћу приступа заснованог на имовини:

| Подаци: | Износ |

| Средства: | 735000 |

| Основна средства | |

| акција | 500000 |

| Сундри дужници | 700000 |

| Новац у рукама | 15000 |

| Укупна актива | 1950000 |

| Пасива, дугови: | 700000 |

| Разни поверилац | |

| Прекорачење преко банке | 800000 |

| Укупне обавезе | 1500000 |

| Укупна актива-Укупне обавезе | 450000 |

| Вредност компаније | 450000 |

# 5 - Збир методе процене делова

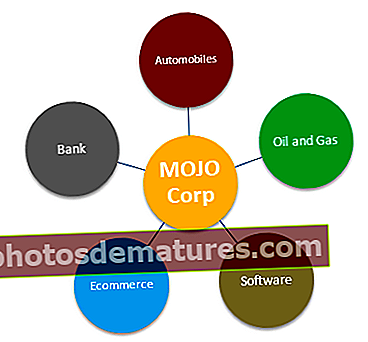

Конгломерат са разноликим пословним интересима може захтевати другачији модел процене. Овде вреднујемо свако пословање посебно и сабирамо процене капитала. Овај приступ назива се методом процене збира делова.

Да схватимо Збир процене делова на примеру хипотетичке компаније Мојо Цорп.

Да би се конгломерат вредновао попут МОЈО, може се користити модел вредновања капитала за вредновање сваког сегмента.

- Вредновање сегмента аутомобила - Аутомобилски сегмент се најбоље може проценити коришћењем ЕВ / ЕБИТДА или ПЕ односа.

- Вредновање сегмената нафте и гаса - За нафтне и гасне компаније најбољи приступ је употреба ЕВ / ЕБИТДА или П / ЦФ или ЕВ / бое (ЕВ / барела еквивалентне нафте)

- Вредновање сегмента софтвера - За вредновање софтверског сегмента користимо ПЕ или ЕВ / ЕБИТ вишеструко

- Процена банкарског сегмента - За вредновање банкарског сектора обично користимо П / БВ или метод резидуалног дохотка

- Сегмент е-трговине - Користимо ЕВ / продају за вредновање сегмента е-трговине (ако сегмент није профитабилан) или ЕВ / претплатника или ПЕ вишеструког

Укупна процена Мојо Цорп = (1) Процјена сегмента аутомобила + (2) Процјена сегмента нафте и гаса + (3) Процјена сегмента софтвера + (4) Процјена сегмента банке + (5) Сегмент е-трговине