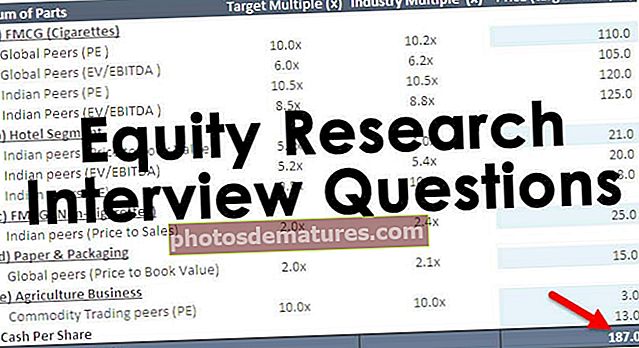

20 најчешћих питања о интервјуима за истраживање капитала (са одговорима)

Питања за интервју за Екуити Ресеарцх

Ако сте позвани на интервјуе за капитално истраживање, било које питање може вам бити постављено са било ког места. Не бисте то требали схватити олако, јер то може променити вашу финансијску каријеру. Питања за интервју за Екуити Ресеарцх комбинација су техничких и шкакљивих питања. Дакле, морате имати темељно знање из финансијске анализе, процене вредности, финансијског моделирања, берзе, актуелних догађаја и питања са стрес интервјуима.

Откријмо испод првих 20 питања из интервјуа за Екуити Ресеарцх која се више пута постављају за позиције аналитичара истраживања капитала.

Ово је једноставно концептуално питање интервјуа за истраживање капитала и прво морате да поменете дефиницију вредности предузећа и вредности капитала, а затим да кажете разлике између њих.

Вредност предузећа може се изразити на следећи начин -

- Вредност предузећа = тржишна вредност обичних деоница + тржишна вредност преференцијалних деоница + тржишна вредност дуга + мањинска камата - готовина и инвестиције.

Док се формула вредности капитала може изразити на следећи начин -

- Вредност капитала = Тржишна капитализација + Акцијске опције + Вредност капитала издатог из конвертибилних хартија од вредности - Приход од конверзије конвертибилних хартија од вредности.

Основна разлика између вредности предузећа и вредности капитала је вредност предузећа која помаже инвеститорима да стекну потпуну слику о тренутним финансијским пословима компаније; док им вредност капитала помаже да обликују будуће одлуке.

Питање бр. 2 - Који су најчешћи показатељи који се користе за анализу предузећа?Може се класификовати као најчешће питање интервјуа за истраживање капитала. Ево листе уобичајених показатеља за финансијску анализу који се могу поделити у 7 делова -

# 1 - Анализа коефицијента солвентности

- Тренутни однос

- Брз однос

- Готовински однос

# 2 - Односи промета

- Промет потраживања

- Дани потраживања

- Промет залиха

- Инвентар дана

- Промет на рачунима потраживања

- Дани за плаћање

- Циклус конверзије готовине

# 3 - Анализа односа оперативне ефикасности

- Однос промета имовине

- Нето промет фиксне имовине

- Промет акцијама

# 4 - Анализа односа профитабилности пословања

- Бруто маржа

- Маржа оперативне добити

- Нето маржа

- Повраћај укупне активе

- Принос на капитал

- Дупонт РОЕ

# 5 - Пословни ризик

- Оперативни левериџ

- Финансијска полуга

- Укупна полуга

# 6 - Финансијски ризик

- Однос полуге

- Дуга према капиталу

- Однос покривености каматама

- Однос покривености услуге дуга

# 7 - Спољни ризик ликвидности

- Формула ширења понуде и тражења

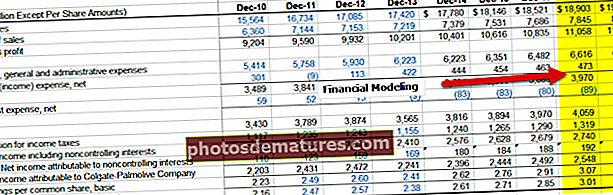

- Ово је опет једно од најчешћих питања о интервјуима за истраживање капитала. Финансијско моделирање није ништа друго него пројектовање финансијских података компаније је врло организован начин. Како компаније које процењујете дају само историјске финансијске извештаје, овај финансијски модел помаже аналитичарима капитала да разумеју основе предузећа - показатеље, дуг, зараду по акцији и друге важне параметре процене.

- У финансијском моделирању предвиђате биланс стања, новчане токове и биланс успеха предузећа за наредне године.

- Можете се позвати на примере као што су Бок ИПО Финанциал Модел и Алибаба Финанциал Модел да бисте разумели више о финансијском моделирању.

Ако сте нови у моделу процене, прођите кроз ову бесплатну обуку о финансијском моделовању

- Финансијско моделирање започиње попуњавањем историјских финансијских извештаја предузећа у стандардном формату.

- Након тога, ове три изјаве пројектујемо користећи технику финансијског моделирања корак по корак.

- Три изјаве подржане су другим распоредима као што су Распоред дуга и камата, Распоред постројења и машина и амортизације, Обртни капитал, Акционарски капитал, Нематеријални и Амортизациони програми итд.

- Једном када је прогноза направљена, прелазите на процене вредности предузећа користећи ДЦФ приступ,

- Овде ћете морати да израчунате слободни новчани ток према предузећу или слободни новчани ток према капиталу и пронађете садашњу вредност ових новчаних токова како бисте пронашли фер процену деоница.

Ово је класично питање интервјуа о капиталном истраживању. Слободни новчани ток према предузећу је вишак готовине који се генерише узимајући у обзир потребе за обртним капиталом, као и трошкове повезане са одржавањем и обнављањем основних средстава. Бесплатни новчани ток према предузећу иде власницима дуга и власницима капитала.

Прорачун бесплатног новчаног тока до предузећа или ФЦФФ = ЕБИТ к (1-пореска стопа) + Неготовинске накнаде + Промене у обртном капиталу - капитални издаци

Овде можете сазнати више о ФЦФФ

Питање бр. 6 - Шта је слободан новчани ток до капитала?Иако се ово питање често поставља у интервјуима за процену вредности, ово може бити очекивано питање интервјуа за истраживање капитала. ФЦФЕ мери колико „готовина“ предузеће може да врати својим акционарима и израчунава се након што се побрину за порезе, капиталне издатке и новчане токове дуга.

ФЦФЕ модел има одређена ограничења. На пример, корисно је само у случајевима када полуга компаније није променљива и не може се применити на компаније са променљивом полугом дуга.

ФЦФЕ формула = нето приход + амортизација + промене у ВЦ-у + капитални улог + нето позајмице

Овде можете сазнати више о ФЦФЕ.

Питање бр. 7 - Која је сезона зараде? Како бисте то дефинисали?Појављујете се за интервју за истраживање капитала? - Обавезно знајте ово питање о интервјуу за капитална истраживања.

извор: Блоомберг.цом

У нашој индустрији компаније ће објавити тачан датум када ће објавити своје кварталне или годишње резултате. Ове компаније ће такође понудити позивни број помоћу којег можемо разговарати о резултатима.

- Недељу дана пре тог одређеног датума, посао је да се ажурира табела која ће одражавати процене аналитичара и кључне метрике као што су ЕБИТДА, ЕПС, Фрее Цасх Флов итд.

- На дан изјаве, посао је штампати саопштење за јавност и брзо резимирати кључне тачке.

У овом чланку можете сазнати више о сезони зараде

Питање бр. 8 - Како се врши анализа осетљивости у истраживању капитала?Једно од питања интервјуа за истраживање техничке правичности.

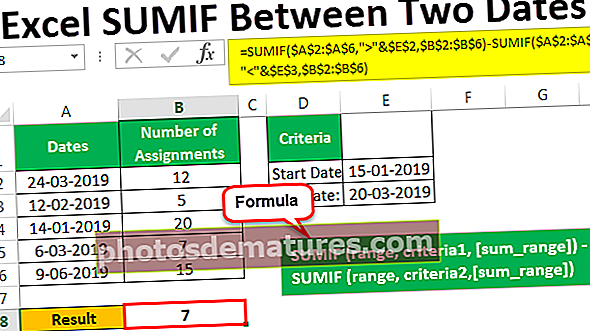

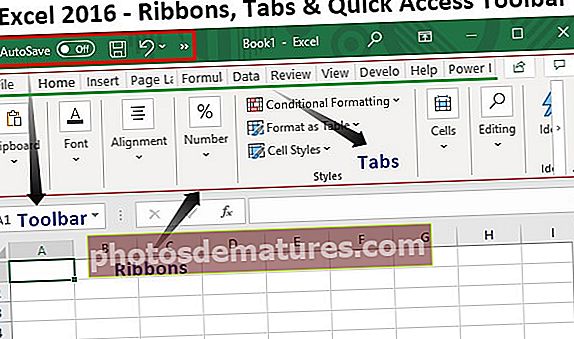

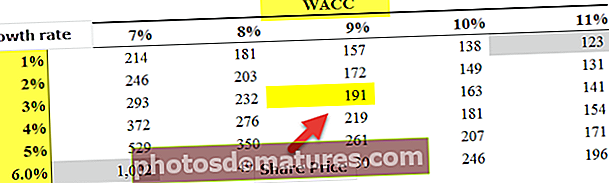

- Анализа осетљивости помоћу Екцела један је од најважнијих задатака након што израчунате фер вредност залиха.

- Генерално, користимо претпоставке основног случаја о стопама раста, ВАЦЦ и друге инпуте, што резултира основном вредновањем предузећа.

- Међутим, да бисте клијентима пружили боље разумевање претпоставки и њиховог утицаја на процене, од вас се захтева да припремите табелу осетљивости.

- Табела осјетљивости припремљена је помоћу ТАБЕЛА ПОДАТАКА у програму Екцел.

- Анализа осетљивости се популарно ради како би се измерио ефекат промена ВАЦЦ-а и стопе раста компаније на цену акције.

- Као што видимо одозго, у основном случају претпоставка о стопи раста од 3% и ВАЦЦ од 9%, вредност предузећа Алибаба Ентерприсе износи 191 милијарду долара

- Међутим, када можемо претпоставити да кажемо стопу раста од 5%, а ВАЦЦ као 8%, добићемо процену од 350 милијарди долара!

Ово је нетехничко питање интервјуа за истраживање капитала. Да би се осигурало да не постоји сукоб интереса, креира се „ограничена листа“.

Када тим за инвестиционо банкарство ради на закључивању посла који је наш тим обухватио, не сме се делити ниједан извештај са клијентима, а такође нећемо моћи да делимо ни процене. Нашем тиму ће такође бити ограничено слање било каквих модела и извештаја о истраживању клијентима. Такође нећемо моћи да коментаришемо меритум или недостатке договора.

Питање бр. 10 - Који су најчешћи вишекратници који се користе у процени?Очекујте ово очекивано питање интервјуа за истраживање капитала. Постоји неколико уобичајених вишекратника који се често користе у процени -

- ЕВ / продаја

- ЕВ / ЕБИТДА

- ЕВ / ЕБИТ

- Однос ПЕ

- Однос ПЕГ

- Цена у новчаном току

- Однос П / БВ

- ЕВ / имовина

ВАЦЦ се обично назива трошком капитала предузећа. Трошкове предузећа за позајмљивање капитала диктирају спољни извори на тржишту, а не управљање предузећем. Његове компоненте су дуг, обични капитал и приоритетни капитал.

Формула ВАЦЦ = (Вд * Кд * (1-порез)) + (Ве * Ке) + (Впс * Кпс).

где,

- Вд = тежина дуга

- Кд = трошак дуга

- порез - пореска стопа

- Ми = тежина капитала

- Ке = трошак капитала

- Впс = тежина приоритетних акција

- Кпс = трошак приоритетних акција

Коефицијент заосталог ПЕ израчунава се користећи зараду по акцији у прошлости, међутим, термински однос ПЕ израчунава се помоћу предвиђене зараде по акцији. Молимо погледајте доле пример одвојеног ПЕ односа према предњем ПЕ.

- Формула односа зараде крајње цене = $ 234 / $ 10 = $ 23,4к

- Формула за однос зараде терминске цене = 234 УСД / 11 УСД = 21,3 кк

За више детаља погледајте Траилинг ПЕ вс Форвард ПЕ

Питање бр. 13 - Може ли вредност терминала бити негативна?Ово је зезнуто питање интервјуа за истраживање капитала. Имајте на уму да се то може догодити, али само у теорији. Молимо погледајте формулу испод за вредност терминала

Ако је из неког разлога ВАЦЦ мањи од стопе раста, тада вредност терминала може бити негативна. Компаније са високим растом могу добити негативне терминалне вредности само због злоупотребе ове формуле. Имајте на уму да ниједна компанија не може расти великом брзином у неограничено време. Стопа раста која се овде користи је стабилна стопа раста коју компанија може да генерише током дужег временског периода. За више детаља, погледајте овај детаљни Водич за вредност терминала

Питање бр. 14 - Да сте менаџер портфеља, са 10 милиона долара за улагање, како бисте то урадили?Ово питање интервјуа о капиталном истраживању поставља се више пута.

Идеалан начин да одговорите на ово питање је да одаберете неколико добрих залиха, велику, средњу и малу, итд.) И приближите анкетара. Интервјуеру бисте рекли да бисте у те акције уложили 10 милиона долара. Морате знати о кључним руководиоцима менаџмента, мало показатеља процене (вишеструки ПЕ, ЕВ / ЕБИТДА, итд.) И мало оперативних статистика ових залиха како бисте те информације могли да поткрепите са својим аргументима.

Сличне врсте питања на која бисте дали сличне одговоре су -

- Шта вам чини компанију привлачном?

- Направите ми залиху итд.

Основни разлог због којег је ПЕ компаније високе технологије можда већи је тај што компанија високе технологије има већа очекивања раста.

- Зашто је релевантно? Јер је очекивана стопа раста заправо мултипликатор ПЕ -

- [{(1 - г) / РОЕ} / (р - г)]

- Овде је г = стопа раста; РОЕ = Поврат на капитал & р = трошак на капитал.

За компаније са високим растом морате користити ПЕГ Ратио уместо ПЕ Ратио

Питање бр. 16 - Шта је БЕТА?Ово је међу првих 5 најочекиванијих питања о интервјуима за капитална истраживања. Бета је историјска мера која представља тенденцију поврата деоница у поређењу са променом на тржишту. Бета се обично израчунава помоћу регресионе анализе.

Бета од 1 представљала би да ће акције предузећа бити подједнако пропорционалне промени на тржишту. Бета од 0,5 значи да су акције мање колебљиве од тржишта. А бета од 1,5 значи да су акције нестабилније од тржишта. Бета је корисна мера, али је историјска. Дакле, бета не може тачно да предвиди шта доноси будућност. Због тога инвеститори често проналазе непредвидиве резултате користећи бета меру.

Погледајмо сада Старбуцкс Бета трендове током последњих неколико година. Бета Старбуцкса смањила се током последњих пет година. То значи да су акције Старбуцкса мање променљиве у поређењу са берзом. Примећујемо да је Бета оф Старбуцкс на0.805к

Још једно шкакљиво питање о интервјуу за истраживање капитала. ЕБИТДА означава зараду пре камата, пореза, амортизације и амортизације. А ЕБИТ значи Зарада пре камата и пореза. Многе компаније користе ЕБИТДА вишеструке у својим финансијским извештајима. Проблем са ЕБИТДА-ом је у томе што не узима у обзир амортизацију и амортизацију, јер су то „неновчани трошкови“. Чак и ако се ЕБИТДА користи за разумевање колико компанија може зарадити; још увек не узима у обзир трошкове дуга и његове пореске ефекте.

Из горе наведених разлога чак и Варрен Буффетт не воли ЕБИТДА вишеструке и никада не воли компаније које га користе. Према њему, ЕБИТДА се може користити тамо где није потребно трошити на „капиталне издатке“; али то се дешава ретко. Дакле, свака компанија треба да користи ЕБИТ, а не ЕБИТДА. Такође даје примере Мицрософт-а, Вал-Март-а и ГЕ који никада не користе ЕБИТДА.

Питање # 18 - Које су слабости процене ПЕ?На ово питање о интервјуу за капитално истраживање требало би бити врло једноставно одговорити. Мало је слабости вредновања ПЕ чак иако је ПЕ важан омјер за инвеститоре.

- Прво, однос ПЕ је превише поједностављен. Само узмите тренутну цену акције, а затим је поделите са недавном зарадом компаније. Али узима ли у обзир и друге ствари? Не.

- Друго, ПЕ треба да буде релевантан контексту. Ако погледате само однос ПЕ, нема смисла.

- Треће, ПЕ не узима у обзир раст / никакав раст. Многи инвеститори увек узимају у обзир раст.

- Четврто, П (цена акције) не узима у обзир дуг. Како тржишна цена деоница није велико мерило тржишне вредности, дуг је њен саставни део.

Ово питање интервјуа о капиталном истраживању заснива се искључиво на економији. Треба размислити, а затим одговорити на питање.

Пре свега, испитајмо прву опцију.

- У првој опцији, цена сваког производа се повећава за 10%. Како је цена нееластична, дошло би до оскудне промене тражене количине, чак и ако се цена сваког производа повећа. Дакле, то значи да би генерисало више прихода и већу добит.

- Друга опција је повећање запремине за 10% увођењем новог производа. У овом случају, представљање новог производа захтева више општих трошкова и трошкова производње. И нико не зна како би овај нови производ прошао. Дакле, чак и ако би се обим повећао, постојале би две недостатке - једна, постојала би неизвесност око продаје новог производа и две, трошкови производње би се повећавали.

Након испитивања ове две опције, чини се да би вам прва опција била исплативија као власнику франшизе КФЦ-а.

Питање бр. 20 - Како бистеанализирати хемијску компанију (хемијска компанија - ШТА?)?Чак и ако не знате ништа о овом питању интервјуа о капиталном истраживању, здрав је разум да хемијске компаније троше много свог новца на истраживање и развој. Дакле, ако се може сагледати њихов однос Д / Е (дуг / капитал), аналитичару би било лакше да разуме колико добро хемијска компанија користи њихов капитал. Нижи однос Д / Е увек указује на то да хемијска компанија има добро финансијско здравље. Заједно са Д / Е, можемо погледати и маржу нето добити и однос П / Е.