Уговор о обрнутом откупу - Како функционише обрнути репо?

Шта је обрнути уговор о реоткупу (Реверсе Репо)?

Уговор о обрнутом откупу назива се и обрнути репо који доводи до спровођења споразума између купца и продавца који наводи да купци хартија од вредности који су купили било коју врсту хартија од вредности или имовине имају право да их продају по вишој цени у будући да продавац који убудуће мора прихватити вишу цену.

Објашњење обрнутог репо-а

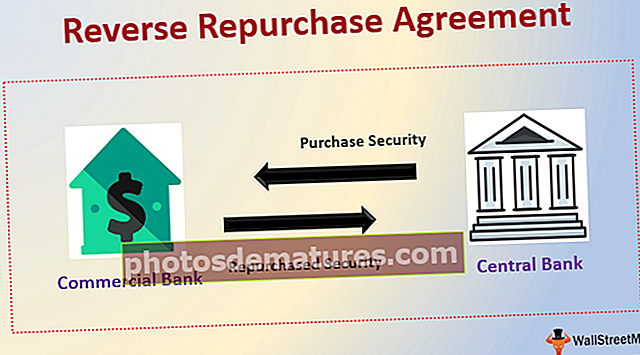

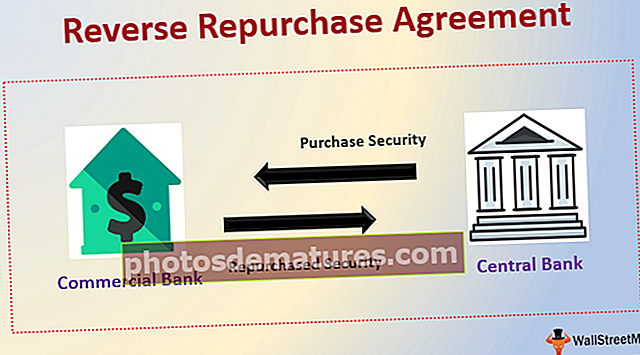

У обрнутом уговору о реоткупу углавном учествују две стране. Један део извршења састоји се првенствено од комерцијалне банке која купује гаранцију од централне банке. Други део извршене трансакције обухвата продају тачне хартије од вредности или имовине купљене раније од комерцијалне банке поново централној банци. Ове трансакције које углавном укључују куповину и продају хартија од вредности могу се такође сагледати са становишта зајма заснованог на колатералу. Овај споразум је, осим тога, зајам преко ноћи, чији се услови продужавају на период од највише четрнаест дана. Федералне резерве примењују уговоре о реоткупу са уговорима који прелазе до 65 радних дана.

Компоненте обрнутог уговора о реоткупу

- Реверзни уговор о реоткупу или обрнути репо састоји се првенствено од две стране и самим тим две ноге трансакције. Један део је „Продаја“, а други део „Откуп“. Укључује обезбеђење или обезбеђење које продавац у делу „Продаја“ набавља од купца и које се поново враћа купцу током дела „Откуп“.

- Претпоставимо да продавац прода хартије од вредности по цени од 100 долара у првом делу узимајући залог од 1000 долара, у другом делу ће исти продавац откупити вредносне папире по цени од 150 долара, а такође вратити гаранцију од 1000 долара другој укљученој страни. Разлика, односно 150 до 100 долара = 50 долара, назива се маргина шишања.

- Друга страна зарађује у облику камате на трансакцију, што је разлика добијена начином продаје имовине или хартија од вредности по вишој стопи. Странка је на овај начин извела и привремену употребу обезбеђења.

Како функционише обрнути репо?

Примарни корисници таквог споразума су углавном монетарне власти, финансијске институције, компаније узајамних фондова, суверени фондови, комерцијалне банке, пензиони фондови, осигуравајућа друштва итд. Обрнуту репо стопу монетарна тела првенствено користе за добијање новца из банкарског система и да се истисне или забрани повећана ликвидност на тржишту како би се проверила понуда новца у привреди.

Ово краткорочно позајмљивање пружа се инвеститорима којима је можда довољно новца, али су склони ризику. Ово се може користити за набавку кратких позиција на тржишту које је претходно покривала друга страна. Хартије од вредности продавац продаје купцу уз обавезу да ће убудуће купац поново продати исте хартије од вредности продавцу. Обрнути уговори о реоткупу, за сада, смањују број стања резерви у банкарском систему.

Примери

Обрнута репо стопа је каматна стопа коју савезна банка нуди другим оперативним банкама које положе или уложе своју готовинску резерву или хартије од вредности у благајну савезне банке. Ово се сматра много бољом и сигурнијом авенијом за паркирање од позајмљивања истих компанијама или купцима, као што је то код обрнутог репо-а, хартије од вредности или фондови су сигурни код савезне банке.

Да наведемо пример, свака савезна банка имаће фиксни проценат обрнуте репо стопе коју нуди осталим странама укљученим у ове споразуме. Претпоставимо да претпоставимо да је обрнута репо стопа коју је утврдила савезна банка у САД-у 6%, што значи да ако комерцијална банка има на располагању вишак готовинског вишка од 500.000 УСД, банка може исту уложити у обрнути репо уговор са савезном банка.

Радећи ово, одређена комерцијална банка ће зарадити камату од 30.000 америчких долара, која се назива и маргином шишања.

Предности обрнутог Репо-а

Испод су неке погодности обрнутог уговора о реоткупу.

- Подстиче друге банке да свој вишак готовине чувају код савезне банке током високог нивоа инфлације у привреди, тако да банке могу зарадити више приноса од својих вишка средстава.

- То је начин зараде по методи марже остварене продајом одређеног хартија од вредности или новчане резерве по вишој стопи оригиналном продавцу. У случајевима банака, зарађена добит је у процесу зараде због камате због паркирања вишка готовине код савезне или централне банке

- Обрнута репо стопа инструментална је метода контроле новчане масе доступне у економији.

- Висока стопа помаже убризгавању ликвидности у економију

- Стимулише комерцијалне банке да улажу или складиште вишак средстава код савезне банке да би зарадиле већи принос.

Ризици

- Савезне банке морају да се суоче са трошковима са обрнутим репо уговорима који нису слични трошковима са којима се суочавају друге савезне стране, па се ове разлике у трошковима морају негде узети у обзир.

- Обрнути репо у великим размерама може довести до велике банкарске интермедијације.

- Обрнути уговор о реоткупу са другом страном ентитета обично нема одговарајући уговор.

- Финансијско здравље двеју укључених страна и вредност колатерала се не мери судским путем нити се проверава.

- Насупрот уговорна страна има могућност да не испуни своју обавезу.

- Дато средство обезбеђења склоно је губитку вредности због волатилности на тржишту и промена у тржишном сценарију.

Закључак

Обрнути уговор о куповини је замена за обезбеђивање ликвидности портфеља. То је метода за спречавање ликвидације портфеља ради суочавања са непредвиђеним захтевима за готовином. Такође се користи као ефикасна пракса управљања готовином.

Обрнути репо је колатерални депозит за зајмодавца који се обезбеђује са краткорочним опсегом улагања и на тај начин такође ствара улазну посуду за обезбеђење да би се покриле одређене краткорочне позиције. Генерално је усмерен на контролу понуде новца у економији као целини. Сматрају се и сигурнијима, јер првенствено укључују трезорске хартије од вредности.