Врсте кредитних олакшица | Краткорочни и дугорочни

Врсте кредитних олакшица

Постоје углавном две врсте кредитних олакшица; краткорочни и дугорочни, где се први користи за потребе обртног капитала организације, укључујући исплату поверилаца и рачуна, док се други користи за задовољавање захтева за капиталним издацима предузећа, који се углавном финансирају од банака, приватних пласмана и банке.

Иако је прикупљање капитала (коришћење ИПО-а, ФПО-а или конвертибилних хартија од вредности) и даље један од начина прикупљања средстава за компанију, власници предузећа можда више воле подизање дуга, јер би то могло помоћи у задржавању њихове контроле над пословањем. Наравно, ова одлука у великој мери зависи од довољности новчаних токова за сервисирање плаћања камата и главнице, а компанија са високом полугом може ставити терет на пословање компаније и на цену акција. Сходно томе, услови плаћања, каматне стопе, средства обезбеђења и целокупан процес преговарања за сваки зајам остају кључни за осмишљавање капиталне стратегије предузећа.

У овом чланку ћемо размотрити различите врсте кредитних олакшица и њихово типично коришћење током пословања.

Две врсте кредитних олакшица

Уопштено говорећи, постоје две врсте кредитних олакшица:

1) Краткорочни зајмови, углавном за потребе обртног капитала; и

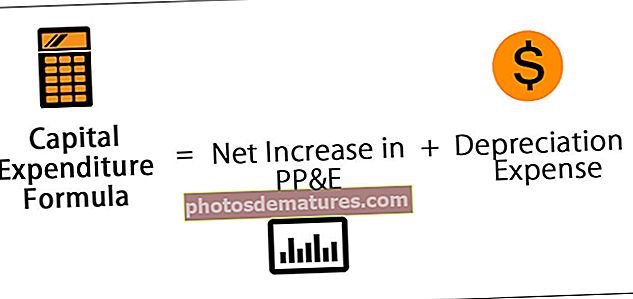

2) Дугорочни зајмови, потребни за капиталне издатке (састоје се углавном од изградње производних погона, куповине машина и опреме и пројеката проширења) или аквизиције (које могу бити на завртње, односно мање величине или могу бити трансформишуће, односно упоредиве величине) .

Краткорочне кредитне олакшице

Тхе краткорочне позајмице могу бити претежно следећих врста:

# 1 - Готовински кредит и прекорачење

У овој врсти кредитне олакшице, компанија може подићи средства више него што има у својим депозитима. Од зајмопримца би тада требало да плати каматну стопу која се примењује само на износ који је прекорачен. Величина и каматна стопа која се наплаћују код прекорачења обично су функција кредитне оцене (или рејтинга) зајмопримца.

# 2 - Краткорочни зајмови

Корпорација такође може позајмити краткорочне зајмове за своје потребе за обртним капиталом, чији рок трајања може бити ограничен на до годину дана. Ова врста кредитне олакшице може имати или не мора имати природу, у зависности од кредитне оцене зајмопримца. Јачи зајмопримац (обично категорије инвестицијског разреда) могао би бити у могућности да се задужује на несигурној основи. С друге стране, зајмопримац који није из инвестиционе класе може захтевати обезбеђење зајмова у облику обртних средстава као што су потраживања и залихе (на складишту или у транзиту) зајмопримца. Неколико великих корпорација такође позајмљује револвинг кредитне олакшице, под којима компанија може континуирано да се задужује и враћа средства у оквиру одређеног износа и рока трајања. Они могу трајати до 5 година, а укључују накнаду за обавезе и нешто вишу каматну стопу за повећану флексибилност у поређењу са традиционалним зајмовима (који се не обнављају након извршења плаћања).

Основа за задуживање је обезбеђени облик краткорочног кредита који се углавном пружа фирмама за трговину робом. Однос зајма и вредности, односно однос позајмљеног износа и вредности основног обезбеђења увек се одржава на мање од једног, негде око 75-85%, како би се ухватио ризик од могућег пада вредности имовина.

# 3 - Трговинске финансије

Ова врста кредитне олакшице је од суштинског значаја за ефикасан циклус конверзије готовине предузећа и може бити следећих врста:

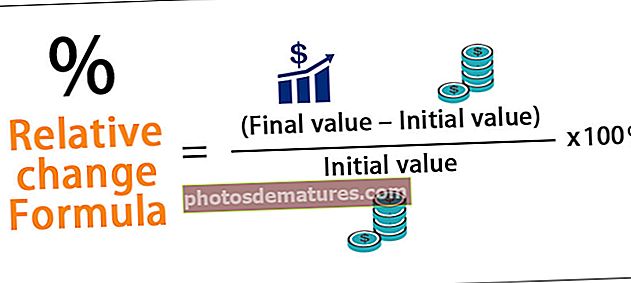

- Кредит од добављача: Добављачу је обично угодније давати кредит својим купцима, с којима има јаке везе. Преговарање о условима плаћања са добављачем изузетно је важно како би се осигурала профитабилна трансакција. Пример рокова плаћања добављача је „2% 10 нето 45“, што значи да би добављач понудио куповну цену са попустом од 2% ако би је платио у року од 10 дана. Алтернативно, компанија би требало да плати целокупну наведену набавну цену, али би имала флексибилност да продужи плаћање за још 35 дана.

- Акредитиве: Ово је сигурнији облик кредита, у којем банка гарантује плаћање од компаније добављачу. Банка издавалац (тј. Банка која издаје акредитив добављачу) врши сопствену проверу и обично тражи обезбеђење од компаније. Добављач би више волео овај аранжман, јер то помаже у решавању проблема кредитног ризика у односу на свог купца, који би потенцијално могао бити лоциран у нестабилном региону.

- Извозни кредит: Овај облик кредита извозницима пружају владине агенције за подршку расту извоза.

- Факторинг: Факторинг је напредни облик задуживања, у коме компанија продаје своја потраживања другој страни (која се назива фактор) с попустом (да би надокнадила пренос кредитног ризика). Овај аранжман могао би помоћи компанији да уклони потраживања из биланса стања и може да послужи за подмиривање готовинских потреба.

Дугорочне кредитне олакшице

Погледајмо сада како су обично структурирани дугорочни кредитни капацитети. Могу се позајмити из неколико извора - банака, приватних пласмана и тржишта капитала и налазе се на различитим нивоима у слапу који подразумева плаћање.

# 1 - Банкарски зајмови

Најчешћа врста дугорочних кредитних олакшица је орочени зајам, који је дефинисан одређеним износом, роком доспећа (који може варирати од 1 до 10 година) и одређеним роком отплате. Ови зајмови могу бити обезбеђени (обично за зајмопримце са већим ризиком) или неосигурани (за зајмопримце са инвестиционим разредом), и углавном имају променљиве стопе (тј. Распон преко ЛИБОР-а или ЕУРИБОР-а). Пре позајмљивања дугорочног кредита, банка врши опсежну детаљну анализу како би се позабавила кредитним ризиком који се од њих тражи да преузму с обзиром на дугорочни рок. Уз повећану марљивост, орочени зајмови имају најнижу цену међу осталим дугорочним дуговима. Дужна пажња може укључивати укључивање завета као што су следећи:

- Одржавање коефицијената полуге и коефицијената покрића, према којима банка може тражити од корпорације да одржи дуг / ЕБИТДА на мање од 0к, а ЕБИТДА / камате на више од 6,0к, чиме индиректно ограничава предузимање додатних дугова преко одређене границе.

- Промена одредбе о контроли, што значи да се одређени део ороченог зајма мора вратити, у случају да компанију стекне друга компанија.

- Негативна залога, која спречава зајмопримце да заложе целу или део своје имовине за обезбеђење додатних банкарских зајмова (чак и за друго заложно право) или продају имовине без дозволе

- Ограничавање спајања и преузимања или одређених улагања

Термин зајам може бити две врсте - орочени зајам А „ТЛА“ и орочени зајам Б „ТЛБ“. Примарна разлика између њих две је распоред амортизације - ТЛА се амортизује равномерно током 5-7 година, док се ТЛБ номинално амортизује у почетним годинама (5-8 година) и укључује велику наплату у последњих годину дана. Као што сте добро претпоставили, ТЛБ је нешто скупљи за Компанију због незнатно повећаног тенора и кредитног ризика (због закашњелог плаћања главнице).

# 2 - Напомене

Ове врсте кредитних олакшица се прикупљају из приватних пласмана или са тржишта капитала и обично су по својој природи несигурне. Да би надокнадили повећани кредитни ризик који су зајмодавци спремни да преузму, они коштају компанију скупље. Стога их корпорација сматра само када банкама није пријатно даље кредитирање. Ова врста дуга је обично подређена банкарским кредитима и већа је у року (до 8-10 година). Белешке се обично рефинансирају када зајмопримац може подићи дуг по нижим стопама, међутим, за то је потребна претплата у облику плаћања „извршити целокупно“, поред плаћања главнице зајмодавцу. Неке новчанице могу имати опцију позива, која омогућава зајмопримцу да те белешке изврши у одређеном временском оквиру у ситуацијама када је лакше рефинансирање јефтинијим дугом. Новчанице са опцијама позива су релативно јефтиније за зајмодавца, тј. Наплаћују се по вишим каматним стопама од обичних записа.

# 3 - Мезанински дуг

Меззанин финансирање дуга је комбинација дуга и капитала и последњег места у паду задатих вредности плаћања. Овај дуг је у потпуности необезбеђен, прелази само на обичне акције, а подмирује други дуг у структури капитала. Због повећаног ризика, њима је потребна стопа поврата од 18-25%, а обезбеђују их само приватни капитал и хеџ фондови, који обично улажу у ризичнију имовину. Структура налик дугу потиче од његове камате на готовинску зараду и доспећа у распону од 5-7 година; док структура налик на капитал долази из налога и наплате у натури (ПИК) који су са њим повезани. ПИК је део камате, који се уместо да се периодично плаћа зајмодавцима, додаје главници и отплаћује само по доспећу. Налози се могу кретати између 1-5% укупног акцијског капитала и пружају зајмодавцима могућност да купе акције компаније по унапред одређеној ниској цени, у случају да зајмодавац позитивно гледа на путању раста компаније. Мезанин дуг се обично користи у ситуацији откупа са полугом, у којој приватни капитални инвеститор купује компанију са што већим дугом (у поређењу са главницом), како би максимализирао свој принос на капитал.

# 4 - Секуритизација

Ова врста кредитне олакшице је врло слична раније поменутом факторингу потраживања. Разлика је само у ликвидности имовине и укључених институција. У факторингу, финансијска институција може деловати као „фактор“ и откупити потраживања од купаца; међутим, у секјуритизацији може бити укључено више страна (или инвеститора) и дугорочних потраживања. Примери секјуритизоване имовине могу бити потраживања на кредитним картицама, хипотекарна потраживања и неквалитетна имовина (НПА) финансијске компаније.

# 5 - Бридге зајам

Друга врста кредитне олакшице је мост који се обично користи за спајања и преузимања или обртна средства. Премосни зајам је обично краткорочне природе (до 6 месеци) и позајмљује се за привремену употребу, док компанија чека дугорочно финансирање. Премосни зајам се може отплатити коришћењем банкарских зајмова, новчаница или чак власничког капитала, када се тржишта претворе у погодна за прикупљање капитала.

У закључку треба да постоји равнотежа између структуре дуга предузећа, сопственог капитала, пословног ризика и будућих изгледа за раст предузећа. Неколико кредитних олакшица има за циљ да ове аспекте повеже како би компанија добро функционисала.