Ризици обвезница (дефиниција) | Врхунских 9 врста ризика код улагања у обвезнице

Шта су обвезнички ризици?

Обвезнице као средство улагања сматрају се углавном сигурним. Међутим, ниједна инвестиција није лишена ризика. У ствари, инвеститори, који преузимају веће ризике, остварују веће приносе и обрнуто. Инвеститори несклони ризику осећају се нервозно током испрекиданих периода успоравања, док инвеститори који воле ризик прихватају такве инциденте успоравања на позитиван начин, очекујући да ће временом остварити значајан поврат. Стога нам постаје императив да разумемо различите ризике који су повезани са улагањем у обвезнице и у којој мери они могу утицати на принос.

Испод је листа најчешћих врста ризика у обвезницама којих инвеститори треба да буду свесни

- Ризик од инфлације

- Ризик од каматних стопа

- Ризик од позива

- Ризик поновног улагања

- Кредитни ризик

- Ризик ликвидности

- Тржишни ризик

- Уобичајено ризик

- Рејтинг ризика

Сада ћемо ући у мале детаље да бисмо разумели како се ови ризици манифестују у окружењу обвезница, као и како инвеститор може покушати да смањи утицај на минимум.

Врхунских 9 врста обвезничких ризика

# 1 - Ризик инфлације / ризик куповне моћи

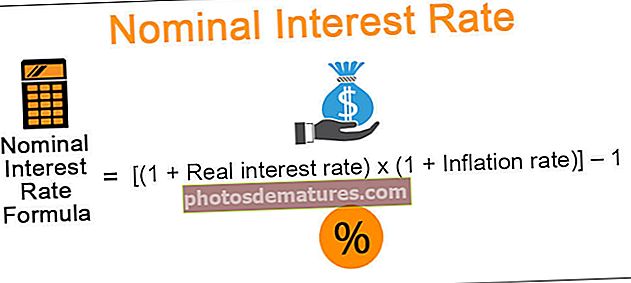

Ризик инфлације односи се на ефекат инфлације на инвестиције. Када инфлација расте, куповна моћ обвезница (главница плус купони) опада. Исти износ прихода ће купити мање робе. Јер нпр. када стопа инфлације износи 4%, сваки поврат од обвезнице у вредности од 1000 долара вредеће само 960 долара.

# 2 - Ризик од каматне стопе

Ризик од каматних стопа односи се на утицај кретања каматних стопа на принос обвезница. Како стопе расту, цена обвезница опада. У случају пораста стопа, атрактивност постојећих обвезница са нижим приносом опада, а самим тим и цена таквих обвезница пада. Тачно је и обрнуто. Краткорочне обвезнице су мање изложене овом ризику, док дугорочне обвезнице имају врло велику вероватноћу да на њих утичу.

# 3 - Ризик од позива

Ризик од позива посебно је повезан са обвезницама које долазе са уграђеном опцијом позива. Када тржишне стопе опадају, емитенти обвезница које се могу позвати често желе да рефинансирају свој дуг, враћајући тако обвезнице по унапред одређеној цени позива. То често оставља на цједилу инвеститоре који су присиљени реинвестирати приход од обвезница по нижим стопама. Такви инвеститори се међутим надокнађују високим купонима. Функција заштите позива такође штити обвезницу од позива у одређеном временском периоду, пружајући инвеститорима неко олакшање.

# 4 - Ризик поновног улагања

Вероватноћа да инвеститори неће моћи да реинвестирају новчане токове по стопи упоредивој са тренутним приносом обвезнице односи се на ризик поновног улагања. То се обично дешава када су тржишне стопе ниже од купонске стопе обвезнице. Рецимо, стопа купона на обвезницу од 100 долара износи 8%, док је претежна тржишна стопа 4%. Зарађени купон од 8 долара тада ће бити реинвестиран на 4%, а не на 8%. То се назива ризиком од поновних улагања.

# 5 - Кредитни ризик

Кредитни ризик је резултат немогућности издаваоца обвезница да благовремено изврши плаћања зајмодавцима. То доводи до прекида новчаног тока за зајмодавца, где би се губици могли кретати од умерених до великих. Кредитна историја и способност отплате два су најважнија фактора која могу одредити кредитни ризик.

# 6 - Ризик ликвидности

Ризик ликвидности настаје када обвезнице постане тешко ликвидирати на уском тржишту са врло мало купаца и продаваца. Уска тржишта карактеришу ниска ликвидност и велика волатилност.

# 7 - Тржишни ризик / Систематски ризик

Тржишни ризик је вероватноћа губитака због тржишних разлога попут успоравања и промена стопа. Тржишни ризик заједно утиче на целокупно тржиште. На тржишту обвезница, без обзира на то колико је добра инвестиција, она ће изгубити вредност када тржиште опадне. Ризик од каматних стопа је други облик тржишног ризика.

# 8 - Подразумевани ризик

Ризик неизвршења обавеза дефинише се као немогућност компаније која издаје обвезнице да изврши потребна плаћања. Ризик неплаћања се сматра другим варијантама кредитног ризика када компанија која се задужује не успе да испуни договорене услове емисије.

# 9 - Оцена ризика

Улагања у обвезнице такође могу понекад трпети ризик рејтинга где низ фактора специфичних за обвезницу, као и тржишно окружење утичу на рејтинг обвезница, што смањује вредност и потражњу обвезнице.

Различите врсте претходно објашњених ризика обвезница готово увек смањују вредност поседовања обвезница. Пад вредности обвезница смањује потражњу, што доводи до губитка могућности финансирања за компанију издаваоца. Природа ризика је таква да не утиче увек на обе стране заједно. Фаворизује једну страну, док за другу представља ризик.

Предности разумевања обвезничких ризика

Иако је појам предности ризика оксиморон, веома је важно схватити да су ризици само они који претходно упозоравају инвеститоре како би могли да диверзификују своје портфеље и буду свесни шта долази. Ово не само да спречава озбиљне немире на тржишту већ ствара и ефикасно тржиште.

Закључак

- Правилна процена сваке емисије обвезница за горе наведене ризике је веома важна како би се утицај свео на минимум.

- Новог учесника на тржишту лако може преварити проблем који изгледа добро на видело, али га омета толико ризика да евентуална исплата уопште не би била привлачна.

- Добро улагање у тржиште је неопходно за улагање у обвезнице; иначе би се сигурно небеско улагање могло испоставити само као губитак.

- Избегавање превелике зависности од одређене врсте обвезница може донекле помоћи у ублажавању ових ризика.

- Неки дужнички инструменти имају клаузуле којима је циљ минимизирање одређене врсте ризика. Јер нпр. Вриједносни папири заштићени ризницом или ТИПС имају свој принос везан за индекс потрошачких цијена. У случају пораста инфлације (ризик од инфлације), приноси се такође прилагођавају у складу с тим спречавајући инвеститор да изгуби куповну моћ.

- Такође је веома важно проценити апетит за ризиком пре него што пређете на инвестиције.

Уопштено говорећи, већи ризици генеришу веће приносе. Међутим, све инвестиције се не обављају увек према очекивањима чак и након примене техника ублажавања ризика, јер је врло тешко квантификовати ризике, па стога потпуна елиминација постаје немогућа.