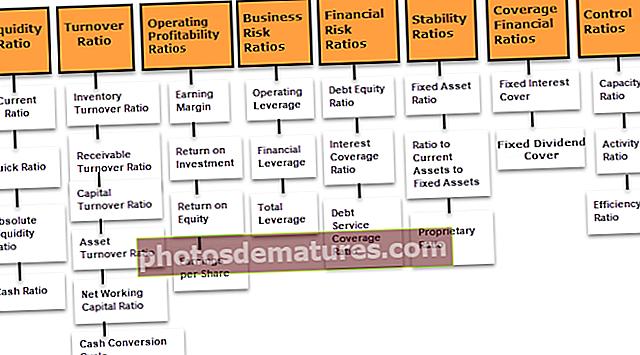

Финансијски показатељи | Топ 28 финансијских показатеља (формуле, врста)

Шта су финансијски показатељи?

Финансијски показатељи су показатељи финансијског учинка предузећа и постоје различите врсте финансијских показатеља који указују на резултате предузећа, његове финансијске ризике и ефикасност рада попут коефицијента ликвидности, коефицијента промета активе, коефицијента оперативне профитабилности, коефицијента пословног ризика, финансијског однос ризика, коефицијенти стабилности итд.

Списак најбољих 28 финансијских показатеља са формулама и врстама

Испод су врсте и листа финансијских показатеља са формулама

- Тренутни однос

- Брз однос

- Коефицијент апсолутне ликвидности

- Готовински однос

- Однос промета залиха

- Однос промета потраживања

- Однос капиталног промета

- Однос промета имовине

- Однос нето обртног капитала

- Циклус конверзије готовине

- Маржа зараде

- Повраћај улагања

- Принос на капитал

- Зарада по акцији

- Оперативни левериџ

- Финансијска полуга

- Укупна полуга

- Однос дуга и капитала

- Однос покривености каматама

- Однос покривености услуге дуга

- Однос фиксне имовине

- Тренутна имовина на фиксну имовину

- Власнички однос

- Покриће са фиксном каматом

- Покривање фиксне дивиденде

- Однос капацитета

- Однос активности

- Однос ефикасности

Анализа односа ликвидности

Прва врста анализе финансијских показатеља је показатељ ликвидности. Циљ коефицијента ликвидности је утврдити способност предузећа да краткорочно подмири своје финансијске обавезе и да одржи способност краткорочног плаћања дуга. Коефицијент ликвидности може се израчунати на више начина: -

# 1 - Тренутни однос

Тренутни коефицијент се назива коефицијент обртног капитала или коефицијент банкара. Тренутни однос изражава однос текућег средства према текућим обавезама.

Формула тренутног односа = Текућа имовина / Текућа пасиваТренутни однос предузећа може се упоредити са прошлим тренутним односом; ово ће помоћи да се утврди да ли је тренутни однос висок или низак у овом временском периоду.

Сматра се да је однос 1 идеалан, тј. Да су обртна средства двоструко већа од текуће обавезе, тада неће бити проблема у отплати обавеза, а ако је однос мањи од 2, отплата обавезе биће тешка и ефекти рада.

# 2 - Однос испитивања киселине / Брзи однос

Тренутни однос се обично користи за процену укупне краткорочне солвентности или ликвидности предузећа, али много пута је пожељно знати непосреднију позицију или тренутну способност плаћања дуга од оне коју показује тренутни однос за овај тест киселине користи се финансијски однос. Повезује најликвиднију имовину са текућим обавезама.

Формула за испитивање киселине = (Текућа имовина -Инвентар) / (Тренутна одговорност)Брзи однос се може записати као: -

Формула за брзи однос = Брза имовина / Текуће обавезеИли

Формула за брзи однос = Брза имовина / брзе обавезе# 3 - Апсолутни однос ликвидности

Апсолутна ликвидност помаже у израчунавању стварне ликвидности, а за то су залихе и потраживања искључени из обртне имовине. Ради бољег приказа ликвидности, изузета су нека средства која можда не представљају тренутни новчани ток. Идеално би било да однос буде 1: 2.

Апсолутна ликвидност = готовина + тржишне хартије од вредности + нето потраживања и дужници# 4 - Готовински однос

Однос готовине користан је за компанију која пролази кроз финансијске проблеме.

Формула односа готовине = Готовина + тржишне хартије од вредности / текућа одговорностАко је однос висок, он одражава неискоришћеност ресурса, а ако је однос низак, то може довести до проблема у отплати рачуна.

Анализа односа промета

Друга врста анализе финансијских показатеља је однос промета. Однос промета познат је и као однос активности. Ова врста односа указује на ефикасност којом се користе ресурси предузећа. За сваку врсту имовине, финансијски однос се може израчунати одвојено.

Следе обично израчунати финансијски показатељи: -

# 5 - Однос промета залиха

Овај финансијски однос мери релативну величину залиха и утиче на количину готовине доступне за плаћање обавеза.

Формула односа односа промета залихама = Цена продате робе / просечан инвентар# 6 - Дужници или однос промета потраживања

Однос промета потраживања показује колико је пута потраживање претворено у готовину током периода.

Формула омјера промета потраживања = нето продаја кредита / просек потраживања# 7 - Однос обрта капитала

Коефицијент обрта капитала мери ефикасност којом предузеће користи своје финансијске ресурсе.

Формула коефицијента обрта капитала = нето продаја (цена продате робе) / ангажовани капитал# 8 - Однос промета имовине

Овај финансијски коефицијент открива број окретаја нето материјалне имовине током године. Што је већи однос, то је бољи.

Формула односа односа промета са активом = промет / нето материјална имовина# 9 - Однос нето промета обртног капитала

Овај финансијски однос показује да ли је обртни капитал ефикасно искоришћен за остваривање продаје. Нето обртни капитал означава вишак текуће активе у односу на текуће обавезе.

Формула односа нето промета обртног капитала = Нето продаја / нето обртни капитал# 10 - Циклус конверзије готовине

Циклус конверзије готовине представља укупно време потребно предузећу да своје одливе готовине претвори у приливе готовине (приносе).

Формула циклуса конверзије готовине = Дани потраживања + Дани инвентара - Дани плаћањаАнализа односа профитабилности пословања

Трећа врста анализе финансијског показатеља је показатељ оперативне профитабилности. Однос профитабилности помаже у мерењу профитабилности предузећа кроз ову ефикасност пословне активности. Следе важни показатељи рентабилности: -

# 11 - Маржа зараде

То је однос нето прихода и промета изражен у процентима. Односи се на коначну коришћену нето добит.

Формула за зараду = Нето приход / промет * 100# 12 - Поврат на ангажовани капитал или повраћај улагања

Овај финансијски однос мери профитабилност у односу на укупан капитал запослен у пословном предузећу.

Формула за повраћај улагања = Добит пре камата и пореза / укупан ангажовани капитал# 13 - Поврат на капитал

Поврат на капитал се добија узимањем нето добити и поделом са акционарским капиталом; пружа повраћај који менаџмент остварује из акционарског капитала.

Формула поврата на капитал = добитак након опорезивања - преференцијалне дивиденде / обични акционарски фонд * 100# 14 - Зарада по акцији

ЕПС се добија дељењем добити компаније укупним бројем издатих акција. То значи добит или нето зараду.

Формула зараде по акцији = Зарада након опорезивања - преференцијалне дивиденде / број обичних акцијаИнвеститор користи све горе наведене показатеље пре улагања и остварује максималан профит и анализира ризик. Кроз однос му је лако упоредити и предвидети будући раст компаније. Такође поједностављује финансијски извештај.

Односи пословног ризика

Четврти тип анализе финансијских показатеља су показатељи пословног ризика. Овде меримо колико је осетљива зарада предузећа с обзиром на фиксне трошкове, као и на претпостављени дуг у билансу стања.

# 15 - Оперативни левериџ

Оперативна полуга представља процентуалну промену оперативне добити у односу на продају и мери колико је оперативни приход осетљив на промену прихода. Што је већа употреба фиксних трошкова, то је већи утицај промене продаје на оперативни приход предузећа.

Формула оперативног левериџа =% промене ЕБИТ /% промене продаје# 16 - Финансијски полуга

Финансијска полуга представља процентуалну промену нето добити у односу на оперативну добит и мери колико је Нето приход осетљив на промену оперативног прихода. Финансијски полуга првенствено потиче из одлука компаније о финансирању (употреба дуга).

Формула финансијског полуга =% промене нето прихода /% промене у ЕБИТ-у# 17 - Укупна полуга

Укупна полуга је проценат промене нето добити у односу на њену продају. Укупна полуга мери колико је нето приход осетљив на промену продаје.

Укупна формула полуге =% промене нето добити /% промене продајеАнализа односа финансијског ризика

Пети тип анализе финансијског показатеља је однос финансијског ризика. Овде меримо колики је левериџ компаније и како је постављена у односу на капацитет отплате дуга.

# 18 - Однос дуга

Формула капиталног дуга = Дугорочни дугови / Акционарски фондПомаже у мерењу обима капитала за отплату дуга. Користи се за дугорочно израчунавање.

# 19 - Анализа односа покривености каматама

Овај финансијски однос означава способност предузећа да плати камату на преузети дуг.

Формула покрића камате = ЕБИТДА / трошак камате- Већи показатељи покривености камата подразумевају већу способност предузећа да исплати своје интересе.

- Ако је покриће камата мање од 1, ЕБИТДА није довољна за исплату камата, што подразумева проналажење других начина за распоређивање средстава.

# 20 - Однос покривености дуга (ДСЦР)

Однос покривености услугом дуга говори нам да ли је оперативни приход довољан да у годину дана отплати све обавезе повезане са дугом.

Формула покрића услуге дуга = Оперативни приход / услуга дугаОперативни приход није ништа друго него ЕБИТ

Услуга дуга је главница + исплате камата + плаћања закупа

- ДСЦР мањи од 1,0 имплицира да оперативни новчани токови нису довољни за сервисирање дуга, што подразумева негативне новчане токове.

Односи стабилности

Шести тип анализе финансијских показатеља је однос стабилности. Однос стабилности се користи са дугорочном визијом. Користи се за проверу да ли је компанија дугорочно стабилна или не. Ова врста анализе односа може се израчунати на више начина: -

# 21 - Однос фиксне имовине

Овај однос се користи да би се знало да ли се компанија довољно забавља или не да би испунила дугорочне пословне захтеве.

Формула односа фиксне имовине = Основна средства / Запослени капиталИдеалан однос је 0,67. Ако је однос мањи од 1, може се користити за куповину основних средстава.

# 22 - Однос према обртној и дуготрајној имовини

Однос према обртним средствима и основним средствима = обртна средства / основна средстваАко се однос повећа, профит се повећава и одражава пословање се шири, док ако се однос смањи, трговање је лабаво.

# 23 - Власнички однос

Власнички однос је однос акционарских средстава према укупној материјалној имовини; говори о финансијској снази предузећа. Идеално би било да однос буде 1: 3.

Формула власничког односа = Акционарски фонд / Укупна материјална имовинаОдноси покривености

Седми тип анализе финансијског показатеља је однос покривености. Ова врста анализе односа користи се за израчунавање дивиденде, коју треба платити инвеститорима или камате зајмодавцу. Што је већи поклопац, то је бољи. То се може израчунати на следеће начине: -

# 24 - Покриће са фиксном каматом

Користи се за мерење профитабилности пословања и његове могућности отплате кредита.

Формула покрића фиксне камате = нето добит пре камате и пореза / камате# 25 - Покривена фиксна дивиденда

Помаже у мерењу потребе за исплатом дивиденде инвеститору.

Формула покрића фиксне дивиденде = нето добит пре камата и пореза / дивиденде на преференцијални удеоАнализа односа односа

Осми тип анализе финансијског коефицијента је Контролни коефицијент. Контролни однос из самог имена, јасно је да се користи за контролу ствари од стране менаџмента. Ова врста анализе односа помаже менаџменту да провери повољне или неповољне перформансе.

# 26 - Однос капацитета

За ову врсту анализе односа користиће се формула дата у наставку за исту.

Формула односа односа = стварни урађени / планирани сат * 100# 27 - Однос активности

Да би се израчунала мера активности испод, користи се формула.

Формула односа активности = стандардни сати за стварну производњу / планирани стандардни сат * 100# 28 - Однос ефикасности

За израчунавање продуктивности користи се формула.

Формула односа ефикасности = стандардни сати за стварну производњу / одрађени стварни сат * 100Ако је проценат 100 или више, сматра се да је толико повољан; ако је проценат мањи од 100%, онда је неповољан.