Премија за ликвидност (значење, примери) | Како то ради?

Шта је Ликуидити Премиум?

Премија ликвидности је додатни повраћај који инвеститори очекују за инструменте којима се не тргује лако и који се стога не могу лако претворити у готовину продајом по фер цени на финансијском тржишту.

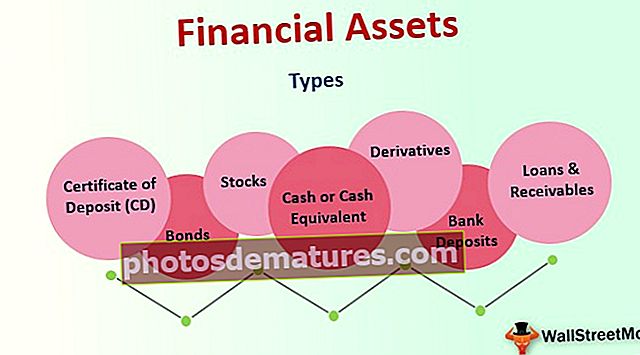

- Примери ликвидних инструмената били би акције и трезорски записи. Ови инструменти се могу продати у било ком тренутку по фер вредности, која може бити преовлађујућа тржишна стопа.

- Примери мање ликвидних инструмената могу бити дужнички инструменти и некретнине. Некретнинама су потребни месеци да финализују продају. Слично томе, дужнички инструменти попут обвезница морају се држати код власника обвезница неко претходно поменуто временско раздобље пре него што се коначно продају.

Два појма - премија ликвидности и неликвидна премија - користе се наизменично, јер оба израза значе исто, што значи да сваки инвеститор има право да добије додатну премију ако се укључује у дугорочну инвестицију.

Теорија премије ликвидности на принос обвезница

Крива приноса је најчешћи и пажљиво испитиван улагачки образац од стране инвеститора. Ове криве приноса могу се створити и уцртати за све врсте обвезница, попут општинских обвезница, корпоративних обвезница, обвезница (корпоративних обвезница) са различитим кредитним рејтингом попут ББ корпоративних обвезница или ААА корпоративних обвезница.

Ова теорија о ликвидностној премији дели тачку да инвеститори преферирају краткорочне дужничке инструменте јер се могу брзо продати у краћем временском периоду, а то би такође значило и мање ризике попут ризика неплаћања, ризика промене цена итд. инвеститор. Испод је неколико примера истих.

Пример # 1

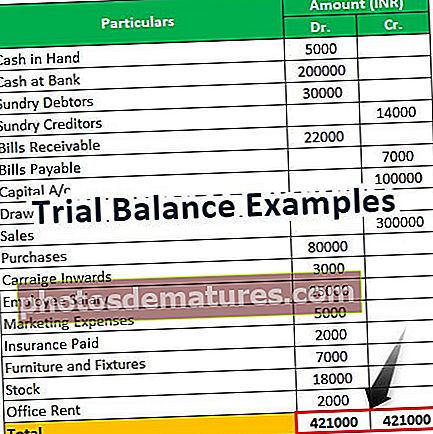

Постоје улагања у две државне обвезнице - обвезнице А и обвезнице Б. Доњи графикон приказује ефекат периода доспећа или трајања улагања у погледу броја година.

Инструмент А је државна обвезница са дужим роком доспећа од инструмента А која је такође улагање у државне обвезнице. Инструмент А има рок доспећа 20 година, док инструмент Б има рок доспећа само 15 година. У овом случају, обвезница Б има стопу купона или принос обвезнице од приближно 12%, док додатних 3% ужива обвезница А.

Ова додатна погодност у погледу поврата од ваше инвестиције назива се премија ликвидности. Ова премија, као што се јасно види из горњег графичког приказа, може се обезбедити ако се обвезница држи дужег рока доспећа, јер се ова премија исплаћује инвеститору само по доспећу обвезнице.

Горњи пример је савршено погодан за објашњење растуће криве приноса, која подржава теорију премије ликвидности. Исто важи и за случај америчке владе која својим инвеститорима плаћа све веће стопе за њихова улагања у дужничке инструменте са дужим до много дужим роком доспећа.

Пример # 2

Премија ликвидности може бити превладавајући концепт државних обвезница. У исто време постоје корпоративне обвезнице које дају премију. у случају да инвеститор планира да купи две корпоративне обвезнице са истим временом до доспећа и истим купонским стопама или купонским исплатама. Међутим, у случају да само један од њих тргује на јавној берзи, а други не - то објашњава да је обвезница која не тргује на берзи изложена различитим врстама ризика.

Будући да је ово не јавна обвезница, обвезница стога привлачи премију по доспећу, која се назива премијом ликвидности. Ова премија је јасна и дефинише једини разлог и последицу разлике у цени обвезница и приноса за исте.

Предности

- Нуди премију инвеститорима у случају неликвидних инструмената - што значи привући одређене инвеститоре и омогућити им улагање на дужи временски период и трајање

- Осјећај задовољства међу инвеститорима због инструмената које подржава влада у вези с њиховом дуговечношћу, сигурношћу и сталним и сигурним повратом

- Нуди директну корелацију између ризика и награде. У случају неликвидних дужничких инструмената - јављају се различити ризици које ће сносити искључиво инвеститор. Стога је обезбеђивање компоненте премије у време доспећа награда која се очекује за преузет ризик

Ограничења

- Могу бити случајеви када премија ликвидности може привући многе инвеститоре на неликвидно тржиште, а не на ликвидне инструменте, што значи стални промет новца / новчаних инструмената у економији

- Награда предвиђена за предузете ризике можда неће бити директно пропорционална инвеститору.

- Ниска премија у време доспелости може негативно утицати на емоције инвеститора према влади или корпоративној кући која је издаје.

- Било којој издавачкој кући или ентитету је тешко да дефинише премију и прилагоди се променљивим тржишним и економским ситуацијама. Без премије ликвидности такође постаје готово немогуће привући нове инвеститоре или одржати постојеће.

Закључак

Разни дужнички инструменти подложни су разним ризицима попут ризика од догађаја, ризика ликвидности, кредитног ризика, ризика девизног курса, ризика волатилности, ризика инфлације, ризика криве приноса итд. Што је дуже трајање држања дуга, то је већа изложеност овим ризицима, па према томе инвеститор захтева премију за управљање тим ризицима.

Међутим, на инвеститорима је да схвате да би премија ликвидности могла бити само један од фактора нагиба криве приноса. Други фактори, на пример, могу бити инвестициони циљеви инвеститора, квалитет обвезнице итд. Такође, за нашу поенту пре него што закључимо као ове факторе, крива приноса не мора увек бити нагнута према горе - може ићи у цик -заг, спљоштен или чак понекад обрнут.

Стога, колико год је премија ликвидности од суштинског значаја за инвеститора, постоје и друге теорије које утичу на криву приноса и одражавају будућа очекивања и променљиве каматне стопе.