Номинална стопа поврата (дефиниција, формула) | Примери и прорачуни

Колика је номинална стопа поврата?

Номинална стопа поврата није ништа друго него укупан износ новца који се заради од одређене инвестиционе активности пре него што преузме разне трошкове као што су осигурање, накнаде за управљање, инфлација, порези, законске таксе, плате запослених, кирија на канцеларији, амортизација постројења и машина, итд. на дужно разматрање. То је основни повраћај који нуди улагање и одбијање инфлације и пореза у периоду улагања, стварни принос би био релативно нижи.

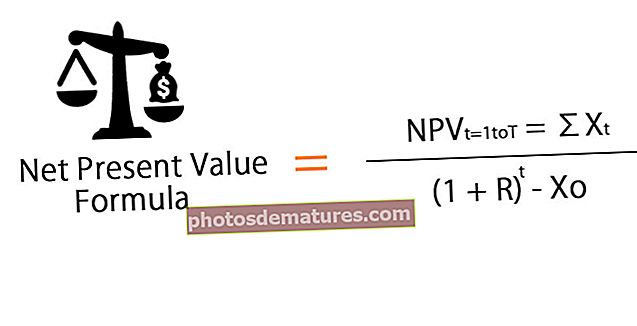

Формула

Формула за номиналну стопу поврата представљена је на следећи начин: -

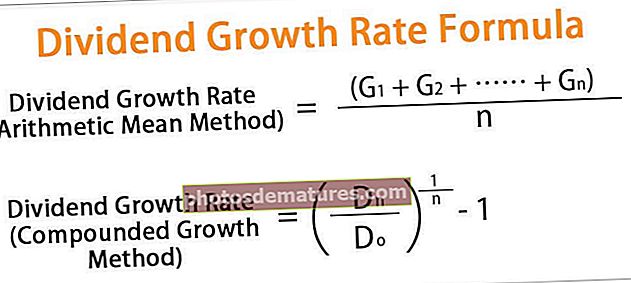

Номинална стопа поврата = тренутна тржишна вредност - оригинална вредност улагања / оригинална вредност улагања

Примери

Пример # 1

Појединац је инвестирао 125.000 УСД у фонд без накнаде током периода од 1 године. На крају године, вредност инвестиције се повећава на 130.000 америчких долара.

Према томе, номинална стопа поврата може се израчунати на следећи начин,

= ($130,000 – $125,000 )/$125,000

Номинална стопа поврата = 4%

Док се израчунава принос од инвестиција, утврђује се разлика између номиналне стопе и стварног приноса и то ће се прилагодити постојећој куповној моћи. Ако је очекивана стопа инфлације висока, инвеститори би даље очекивали већу номиналну стопу.

Треба напоменути да овај концепт може заварати. На пример, инвеститор може имати државну / општинску обвезницу и корпоративну обвезницу чија је номинална вредност 1.000 УСД са очекиваном стопом од 5%. Могло би се претпоставити да су обвезнице једнаке вредности. Међутим, корпоративне обвезнице се обично опорезују са 25-30% у поређењу са државним обвезницама које су неопорезиве. Стога је њихова стварна стопа поврата потпуно другачија.

Пример # 2

Претпоставимо да Андрев купи ЦД (Депозитни лист) у вредности од 150 УСД по годишњој каматној стопи од 5%. Дакле, годишња зарада је = 150 УСД * 5% = 7,50 УСД.

С друге стране, ако Андрев уложи 150 долара у цењени узајамни фонд који такође генерише годишњи принос од 5%, годишњи принос ће и даље износити 7,50 УСД. Међутим, узајамни фонд нуди годишњу дивиденду од 2,50 долара, што узрокује разлику у две класе улагања.

Табела у наставку ће вам помоћи у разумевању разлика:

(Крајња вредност = Основни износ улагања * Номинална стопа)

- 1. година = 2,50 * (0,625 / 16,5) = 9,50%

- 2. година = 2,50 * (0,625 / 18) = 8,70%

- 3. година = 2,50 * (0,625 / 19,3) = 8,10%

- 4. година = 2,50 * (0,625 / 20) = 7,80%

- 5. година = 3,00 * (0,750 / 21) = 10,70%

Будући да узајамни фонд нуди и дивиденду, квартална дивиденда се израчунава и помножи са ценом акција да би се израчунала номинална стопа поврата.

Треба напоменути да упркос обе могућности инвестирања које нуде идентичну стопу поврата, али фактори као што су дивиденде, у овом случају, имају директан утицај на номиналну стопу приноса која се нуди.

Горњи пример такође узима у обзир промену дивиденде и директан утицај који она има на номиналну стопу.

Реалне вс номиналне каматне стопе

Економисти у великој мери користе реалне и номиналне каматне стопе док процењују вредност инвестиција. Заправо, реална стопа користи номиналну каматну стопу као основу од које се смањује утицај инфлације:

Реална каматна стопа = Номинална каматна стопа - инфлација

Међутим, постоје одређене разлике у оба концепта:

| Реална каматна стопа | Номинална каматна стопа | |

| Прилагођен је да елиминише утицај инфлације, одражавајући стварни трошак средстава за зајмопримца и стварни принос за инвеститоре. | Не утиче на утицај инфлације. | |

| Нуди јасну представу о стопи којом се њихова куповна моћ повећава или смањује. | Краткорочне стопе утврђује Централна банка. Могу га смањити како би подстакли купце да преузму већи дуг и повећали потрошњу. | |

| То се може проценити упоређивањем разлике између приноса државних обвезница и хартија од вредности заштићених инфлацијом исте доспелости. | Стопа је наведена на зајмове и обвезнице. |

Како израчунати стварне каматне стопе из номиналне каматне стопе?

Ова вежба може бити врло корисна за разумевање утицаја економских фактора као што су инфлација и порези. Такође, из перспективе различитих инвестиција, можда ћете желети да знате колико се очекује да ће уложени долар донети у будућности.

Претпоставимо, Арцхие тренутно има 25 година и планира да се повуче са 65 година (40 година од данас). Очекује да ће акумулирати око 2.500.000 америчких долара у тренутним доларима у тренутку пензионисања. Ако може да заради номинални принос од 9% годишње од својих улагања и очекујући стопу инфлације од око 3% годишње, колики мора бити износ његовог улагања сваке године да би испунио циљ?

Однос између номиналних и реалних каматних стопа је помало сложен и самим тим је однос мултипликативан, а не адитиван. Стога је Фисхерова једначина корисна при чему:

Реална каматна стопа (Р.р) = ((1 + Рн) / (1 + Ри) - 1)

При чему је Рн = номинална стопа инфлације и Ри = стопа инфлације

Дакле, Р.р = (1+0.09) /(1+0.03) –

1.0582 – 1 = 0.0582 = 5.83%

Годишња инвестиција користећи формулу будуће вредности ануитета

То значи да ако Арцхие уштеди 16.899.524 УСД (у данашњим доларима) сваке године у наредних 40 година, на крају мандата би имао 2.500.000 УСД.

Погледајмо овај проблем обрнуто. Морамо утврдити вредност од 2.500.000 УСД у садашњој вредности користећи формулу будуће вредности:

ФВ = 2.500.000 (1,03) 40 = 2.500.000 * 3,2620

ФВ = 8.155.094,48 УСД

То значи да ће Арцхие морати да акумулира преко 8,15 мм (Номинална стопа) у време пензионисања да би постигао циљ. Ово ће се даље решити употребом исте формуле ФВ ануитета под претпоставком номиналне стопе од 8%:

Дакле, ако би Арцхие уложио износ од 31.479.982 долара, циљ ће бити постигнут.

Овде треба напоменути да су решења еквивалентна, али постоји разлика због прилагођавања инфлације сваке године. Због тога смо дужни да сваку уплату расте по стопи инфлације.

Номинално решење захтева улагање од 31.480,77 УСД, док стварна каматна стопа након прилагођавања инфлације захтева улагање од 16.878,40 УСД, што је реалнији сценарио.