Стопа препона (формула, пример) | Како израчунати?

Колика је препрека?

Стопа препрека у капиталном буџетирању је минимална прихватљива стопа поврата (МАРР) за било који пројекат или инвестицију коју захтева менаџер или инвеститор. Такође је позната као захтевана стопа приноса или циљна стопа предузећа. Ова стопа се добија проценом трошкова капитала, ризика који су укључени и тренутних прилика за ширење пословања, стопа поврата за сличне инвестиције и других фактора који имају директан утицај на инвестиције.

Како израчунати стопу препрека?

У капиталном буџетирању ово се углавном састоји од два главна елемента. Они су следећи:

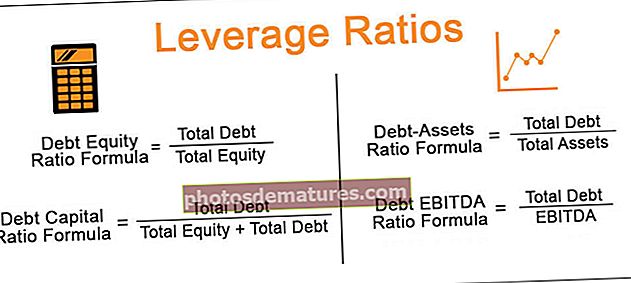

- Први елемент су трошкови капитала или фонда компаније који су пондерисани просечни трошкови капитала (ВАЦЦ).

- Други елемент је формула премије ризика која у потпуности зависи од ризичности одређеног пројекта.

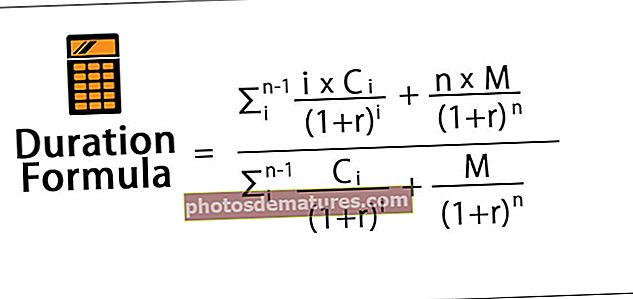

Формула коришћена у капиталном буџетирању је

Формула стопе препрека = пондерисани просечни трошак капитала (ВАЦЦ) + премија за ризик (ризик који треба узети у обзир који је повезан са новчаним токовима пројекта)

Пример

Претпоставимо да трошак капитала за КСИЗ Лтд. износи 8% годишње када процењују пројекте у које желе да инвестирају. Менаџери који раде у КСИЗ Лтд. додаће премију ризика од претпостављених 5% годишње за оне пројекти који имају неизвесније новчане токове, али само додајући 0,5% за оне пројекте који су мање ризични и имају предвидљиве новчане токове.

Тако можемо израчунати стопу препрека као 8% + 5% = 13% годишње за пројекте који су ризични и имају неизвесне новчане токове, док је за мање ризичне пројекте са одређеним новчаним токовима = 8% + 0,5% = 8,5% годишње .

Менаџери у компанији КСИЗ Лтд. збрајају премију ризика са трошковима капитала или пондерисаним просечним трошковима капитала (ВАЦЦ) за одређивање стопе препрека како би могли да изврше јасно поређење између пројеката и одлуче који су пројекти добри за инвестирање нису погодни за улагање.

Може се догодити да пројекат са малим ризиком можда неће изгледати привлачно на папиру због мањих потенцијалних новчаних токова, али због тога се не може назвати недостојним одабиром. Управо због тога, менаџери након збрајања премије ризика у једначини могу открити да пројекат са малим ризиком може донети већу нето садашњу вредност (НПВ) што га чини вредним за улагање.

Разбијање стопе препрека

Стопа препрека делује као репер за поређење између вредности одређене инвестиције и повезаног ризика.

- У капиталном буџетирању, ако је очекивана стопа поврата већа од стопе препрека, онда се инвестиција сматра добром. Ако је стопа поврата нижа, тада инвеститор може одлучити да не настави са инвестицијом. Такође се назива приносом који доноси рентабилност. Минимална стопа препрека је генерално трошак капитала компаније. Али у случајевима пројеката са већим ризиком и обиљем инвестиционих могућности стопа се повећава.

- За хеџ фондове, стопа препрека је стопа поврата коју менаџер фонда мора да победи пре наплате подстицајних накнада.

- Док се ради анализа нето садашње вредности (НПВ), стопа препрека је стопа која се користи за дисконтовање будућих нето новчаних токова пројекта. Ова стопа се често прилагођава горе-доле у зависности од процењене ризичности пројекта.

Кључни фактори за одређивање стопе препрека

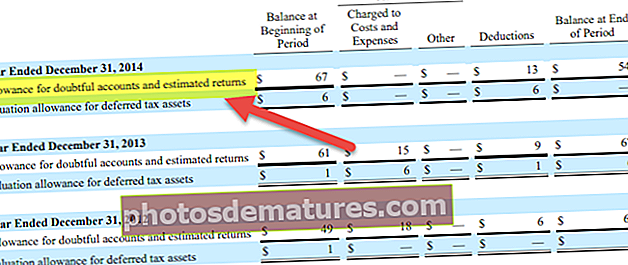

Пре улагања у било који пројекат, компанија мора прво да одлучи да изврши прелиминарну процену како би сазнала да ли пројекат има позитивну нето садашњу вредност (НПВ). Увек треба имати на уму да постављање врло високе стопе може бити сметња другим профитабилним пројектима. Поновно постављање ниске стопе такође може завршити непрофитабилним пројектом. При одређивању стопе препрека фактори који треба узети у обзир су следећи:

- Вредност ризика треба доделити за очекивани ризик који је повезан са пројектом. Пројекти са високим ризиком обично имају веће стопе у односу на оне мање ризичне.

- Стопа инфлације је још један кључни фактор. Ако економија пролази кроз благу инфлацију, то може утицати на коначну стопу за 1-2%. Постоје ситуације када је инфлација кључни фактор који одређује ову стопу.

- Ово увек треба упоређивати са реалним стопама улагања, јер камате одражавају опортунитетни трошак који се заради на другој инвестицији.

Ограничења

- Ово може бити пристрасно према инвестицијама које дају високе стопе поврата, чак и ако је нето садашња вредност (НПВ) врло мала.

- Ово би могло на крају одбити огромне пројекте вредне долара који могу донијети више новца за инвеститоре, али са нижом стопом поврата.

- Трошкови капитала се генерално сматрају основом ове стопе и овај концепт се временом може мењати.

Закључак

За постизање дугорочне профитабилности и доброг нивоа улагања најважније је одредити поуздану стопу. Постоје ситуације када је законски услов важан за завршетак пројекта када се ова стопа сматра фактором. Са мањим значајем за ризике или очекивани принос, важни пројекти напредују у складу са важећим законима и прописима.