Однос Сортино (формула, примери) | Како израчунати однос Сортино?

Који је однос Сортино?

Коефицијент Сортино је статистички алат који се користи за процену поврата од улагања за дати ниво лошег ризика и израчунава се одузимањем безризичне стопе приноса од очекиваног приноса портфеља и поделом резултујући од стандардне девијације негативног портфеља (негативна девијација).

Формула

Формула односа Сортино дата је у наставку: -Рф / σд

Формула односа Сортино = (Рп - Рф) / σд

где

- Рп је очекивана стопа поврата портфеља

- Рф је безризична или минимално прихватљива стопа поврата

- σд је стандардна девијација негативног приноса на имовину

Дакле, то је додатни повраћај који прелази циљану стопу поврата или безризичну стопу поврата по јединици падајућег ризика.

Израчун Сортино коефицијента сличан је Схарпеовом, који је уобичајена мера компромиса приноса и поврата, једина разлика је у томе што овај други користи и наопако и наопако волатилност док процењује перформансе портфеља, међутим први користи само доле волатилност . Баш као и Шарпов однос, већи Сортино однос је бољи.

Како израчунати Сортино однос?

Размотримо пример за разумевање важности овог односа. Нека постоје две различите шеме инвестиционог портфеља А и Б са годишњим приносима од 10% односно 15%. Под претпоставком да је одступање А надоле 4%, док је за Б 12%. Такође, узимајући у обзир фиксну каматну стопу без депозита од 6%.

- Израчун Сортино односа за А је: (10-6) / 4 = 1

- Израчун Сортино односа за Б је: (15-6) / 12 = 0,75

Сада, иако Б има већи годишњи принос од А, његов Сортино однос је мањи од А-овог. Дакле, ако су инвеститори више забринути због негативних ризика повезаних са шемом од очекиваних приноса, онда ће се одлучити за шему А, јер она зарађује више приноса по јединици лошег ризика који је такође потребна, и већа је вероватноћа да ће избећи било какав велики губитак.

Пример

Сортино однос добио је име по Франку А Сортину који га је развио како би разликовао добру и лошу волатилност, што са Схарпеовим односом није било могуће. Процена перформанси портфеља помоћу Схарпе-овог односа је индиферентна према смеру волатилности, тј. Третман волатилности је исти за одступања нагоре или надоле. Одступање надоле се користи за израчунавање Сортино коефицијента, при чему се узимају у обзир само они периоди када је стопа поврата била нижа од циљне или безризичне стопе приноса.

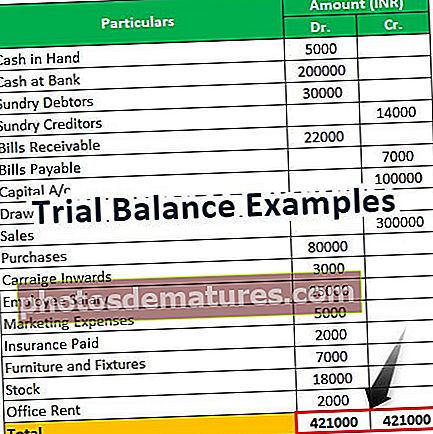

Да бисмо их илустровали, узмимо још један пример; под претпоставком шеме инвестиционог портфеља са доњим приносом за 12 месеци:

Остали параметри:

Безризична стопа поврата: 6%

Стандардну девијацију узорка можемо извести из горње табеле користећи формулу:

- σ = скрт (варијанса / н-1) где је н величина узорка

- σ = скрт (6.40% / 11) а σ = 7.63%

а Шарпов однос се може израчунати помоћу формуле:

- (Рп-Рф) / σ

Формула односа Шарпа = (7% - 6%) / 7,63%

Шарпов однос = 0.1

Из горње табеле се јасно може уочити одступање у колони (Р-Р (Просек) 2 чини се да игнорише правац волатилности, као ако упоредимо период 5 и период 10, где постоје једнаке, али супротне разлике између стварног приноса и просечне стопе приноса, и даље је варијанса иста за обе, без обзира на одступање нагоре или на доле од просечна стопа.

Дакле, можемо рећи да би чак и да је разлика од + 13% између приноса и просечног приноса за период 8 била -13%, стандардна девијација би и даље била иста што дефинитивно није одговарајућа процена, значајна негативна варијанса би значе много ризичнији портфолио. Може дати сличну оцену за портфеље са различитим ризицима који су повезани с тим што је ова мера равнодушна према томе да ли је принос изнад или испод просечне стопе приноса.

Сада ако погледамо како израчунавамо однос Сортино испод:

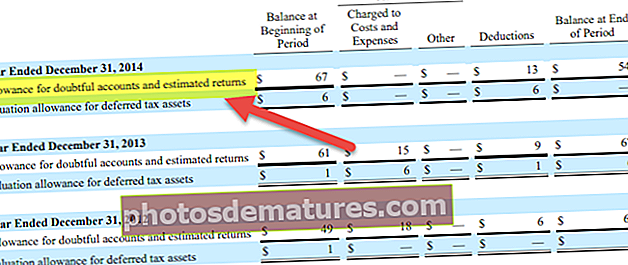

Овде се за израчунавање одступања надоле узимају у обзир само негативне варијансе, тј. Само они периоди када је стопа поврата била мања од циљане или безризичне стопе приноса како је у табели означено жутом бојом, занемарујући све позитивне варијансе и узимајући их за нулу.

Одступање узорка према доле можемо извести из горње табеле користећи формулу:

- σд = скрт (2,78% / 12) а σ = 4.81%

а однос Сортино може се израчунати помоћу формуле:

- Формула односа Сориано = (Рп-Рф) / σд

- Сортино однос = (7% – 6%)/4.81%

- = 0.2

Посматрања

- Може се видети да је коефицијент Сортино мало већи од коефицијента Схарпе за овај инвестициони портфељ, јер је било врло мало кршења циљане или безризичне стопе приноса

- Такође, Схарпеов однос некако је генерализовао велика одступања попут 13%, што заправо није био ризичан помак и заправо добро за инвеститоре

- Као што је раније поменуто, можемо видети како је Сортино однос способан да разликује добре и лоше варијансе израчунавањем одступања надоле.

- Његова калкулација је посебно корисна за оне малопродајне инвеститоре који желе да инвестирају са одређеним дефинисаним циљевима и циљаном стопом поврата

- Такође је бољи алат за мерење учинка управника фонда чији су приноси позитивно искривљени јер ће занемарити све позитивне разлике приликом израчунавања волатилности или ризика и пружити одговарајућу процену

Ограничење Сортино коефицијента је да би требало да постоји довољно лоших догађаја нестабилности да би израчунавање одступања надоле било статистички значајно.