Довнсиде Риск (Значење, пример) | Шта је ризик од смањења?

Значење ризика доле

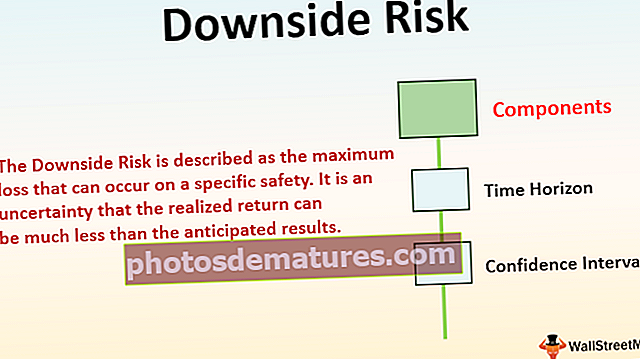

Ризик негативне стране је статистичка мера која израчунава губитак вредности хартије од вредности услед промена на тржишним условима, а назива се и неизвесношћу да остварени принос може бити много мањи од очекиваних резултата. Једноставно речено, помаже у квантификовању најгорег случаја до којег инвестиција може довести ако тржиште промени смер.

Компоненте смањеног ризика

Следе важне компоненте метрике смањења ризика

- Временски хоризонт - Најважнији параметар за анализу било које метрике ризика је временски хоризонт. Овај фактор постаје још важнији за негативни ризик. Временски хоризонт помаже у ограничавању наше анализе за одређено временско време што чини наш прорачун прецизнијим и модели су робуснији. Требало би бити важно укључити одговарајући простор узорка како бисте били сигурни да је временски хоризонт који сте одабрали непристрасан и да нема цикличних одступања.

- Интервал поверења - Негативни ризик је студија заснована на статистичким мерама. Стога постаје важно да се одабере одговарајућа и дефинитивна формула поузданости, јер ће се сви даљи прорачуни заснивати на њој. Овај параметар треба дефинисати на основу нивоа удобности инвеститора или институције која врши анализу. Не постоји тачан број који је тачан или нетачан, већ мерило на основу којег одлучујете о својој способности за преузимање ризика.

Формула ризика према доле

Постоји много начина за израчунавање негативног ризика. Можете да користите стандардну девијацију, очекивани мањак или ризичну вредност која даље има више метода попут историјске симулације, варијансе-коваријанције итд. Циљ је израчунати који је максимум који можете изгубити на основу простора узорка (основних података) за одређени временски хоризонт и интервал поверења.

За метод варијансе-коваријанце, ризик смањења (ВАР) израчунава се као:

ВАР = - З (з- вредност заснована на поузданостиинтервал) Кс Стд. одступањеПример смањења ризика

Погледајмо једноставан пример како бисмо га разумели на бољи начин.

Овај образац Довнсиде Риск Екцел можете преузети овде - Предложак Довнсиде Риск Екцел

Размотримо пример компаније АБЦ чија се акција тргује по цени од 1000 долара. Следећа табела наводи месечне приносе за годину дана.

Израчунајмо негативни ризик ове залихе на основу прошлих приноса и како бисмо поједноставили ствари, израчунаћемо користећи механизам историјске методе. Одредимо интервал поверења и временски хоризонт.

- Интервал поверења: 75%

- Временски хоризонт: 1 година

Приказује сортираним редоследом

Прорачун максималног губитка

- Максимални губитак = 3

Распоређујући приносе у сортираном редоследу, фокусираћемо се на доњих 25% приноса (максималан губитак) што је 3 (75% од 12). Отуда ће пресек бити 4. повратак. Једноставно речено, са интервалом поузданости од 75%, израчунали смо негативни ризик од -5%.

За детаљан прорачун погледајте Екцел табелу која је дата горе.

Предности

- Помаже у планирању за најгори случај: Ако не успете да планирате, планирате да пропаднете. Ризик од доле вам помаже у планирању за најгори могући сценарио схватањем колико улагање може довести до губитака ако се пројектовани поглед покаже погрешним. Није уобичајена чињеница да се улаже ради поврата и испуњавања тржишних слободних стопа, често дефинисаних америчким државним записима. Али могу бити сценарији када се ствари не одвијају како се очекивало због вести или догађаја који се не одражавају на тржишту. Размотримо пример Иахоо-а, гиганта претраживача раних 90-их без иједног конкурента. Сви су се надали да ће ова акција бити вишенаменска, али мало су сви знали да је у току израда новог тржишног лидера (Гоогле) и да ће Иахоо бити расељен. Да је у системима постављена контрола смањеног ризика, губици би били много мањи.

- Одлучивање о стратегијама хеџинга: Као што је горе објашњено, ризик од негативног утицаја је више на припрему када се догађаји не одвијају онако како се очекивало. Таква процена је корисна у идентификовању тренутка када се инвестира. Као што кажу, задржите профит, али књижите губитке.

Ограничења / недостаци

- Лажни осећај сигурности: Доњи ризик је статистичка техника која покушава да предвиди на основу прошлих образаца података. Његова сложеност варира од класе имовине до класе имовине. За једноставан финансијски производ попут капитала, то може бити једноставно као цене за трговање, али за сложени производ као што су замјене кредита, то зависи од многих параметара као што су основне цијене финансијских обвезница, вријеме до доспијећа, тренутне каматне стопе итд. модел који користите може да ради 99 пута, али може и једном да пропадне, а најчешће ће се то десити када је волатилност велика или када тржиште пада. Укратко, пропаће када вам је најпотребније. Дакле, због ризика модела, ризик од смањења може вам пружити лажни осећај сигурности

- Неусаглашени резултати међу моделима: Доњи ризик је добар као и модел који се користи и заснован на основном коришћеном процесу, могу постојати варијације у резултату иако су основне претпоставке и узорак исти. То је зато што сваки метрички механизам негативног ризика има своје имплицитне претпоставке које могу довести до различитих резултата. На пример, и историјска симулација и Монте Царло симулација су механизми Вредности под ризиком, али резултат изведен кроз њих на основу истих основних података може се разликовати.

Важне напомене

- Стратегије смањења ризика: Израчунавање негативног ризика помаже у идентификовању тачне стратегије заштите. Инвеститори и институције треба да разумеју финансијски производ са којим послују, а затим да одаберу одговарајућу метрику негативног ризика у складу са својом удобношћу и способношћу.

- Свака класа имовине има различит негативни ризик. За финансијске производе од ваниле попут капитала и фиксног дохотка, ризик од пада је прилично лако израчунати и ограничен. Међутим, за финансијске производе као што су опције или замјене кредита, недостатак је тешко израчунати и неограничен.

Закључак

Нико не воли губитке, али лекције из прошлости научиле су нас да су финансијски производи непредвидиви. У временима невоље попут економске рецесије 2008. или мехурића са тачкама 2001., променљивост и корелација између класа имовине се повећавају. Најчешће то затекне инвеститоре неспремне што доводи до огромних губитака и катастрофалних догађаја. Доњи ризик, као превентивна мера, помаже у уклањању или бољој припреми за такве сценарије.