20 питања за интервју за финансијско моделирање (са одговорима)

20 питања за интервју за финансијско моделирање

Ако тражите посао који је повезан са финансијским моделовањем, морате се припремити за питања на интервјуу. Сада је сваки интервју другачији, а обим радног места је такође различит. Ипак, можемо одредити топ 20 питања за интервјуе за финансијско моделирање (са одговорима), која ће вам помоћи да од потенцијалног запосленика направите нови скок.

Према финансијском моделару који се бави моделингом скоро 15 година, описује се следећи начин узимања интервјуа -

- Прво затражите узорак где је испитаник обавио неки посао и

- Затим, постављајте питања на основу тога.

Постављање питања на основу узорка може се разликовати, али следећа су главна питања која анкетар тражи за запошљавање на позицији финансијског аналитичара и финансијског модела.

Хајде да почнемо. Ево листе најбољих 20 питања за интервјуе за финансијско моделирање -

# 1 - Шта је финансијско моделирање? Зашто је то корисно? Да ли је то ограничено само на финансијске послове компаније?

Ово је најосновније и најважније питање интервјуа за финансијско моделирање.

- Пре свега, финансијско моделирање је квантитативна анализа која се користи за доношење одлуке или прогнозе о пројекту генерално у моделу цена имовине или корпоративних финансија. Различите хипотетичке променљиве се користе у формули да би се утврдило каква је будућност за одређену индустрију или за одређени пројекат.

- У инвестиционом банкарству и финансијским истраживањима, финансијско моделирање значи предвиђање финансијских извештаја компаније као што су биланс стања, новчани токови и биланс успеха. Ове прогнозе се заузврат користе за процену предузећа и финансијску анализу.

- Увек је добро навести пример за то. Своју поенту можете илустровати на следећи начин - рецимо да постоје два пројекта на којима компанија ради. Компанија жели да зна да ли је разборито наставити радити на два пројекта или концентрисати њихов пуни напор на један пројекат. Користећи финансијско моделирање, можете користити разне хипотетичке факторе као што су повраћај, ризик, прилив готовине, трошкови извођења пројеката, а затим доћи до предвиђања које ће компанији помоћи да изабере најразборитији избор.

- Што се тиче инвестиционог банкарства, можете разговарати о финансијским моделима које сте припремили. Можете се позвати на примере попут Бок ИПО модела и Алибаба финансијског модела

- Такође имајте на уму да је финансијско моделирање корисно јер помаже компанијама и појединцима да донесу боље одлуке.

- Финансијско моделирање није ограничено само на финансијске послове компаније. Може се користити у било ком подручју било ког одељења, па чак иу појединачним случајевима.

# 2 - Како се гради финансијски модел?

Прођите кроз ово финансијско моделирање у програму Екцел Траининг да бисте изградили финансијски модел.

Финансијско моделирање је лако, али и сложено. Ако погледате Финансијски модел, наћи ћете га сложеним, међутим, финансијски модел је збир мањих и једноставних модула. Овде је кључно припремити сваки мањи модул и међусобно се повезати како би се припремио коначни финансијски модел.

Испод можете видети разне шеме / модуле финансијског моделирања -

Молимо обратите пажњу на следеће -

- Основни модули су биланс успеха, биланс стања и новчани токови.

- Додатни модули су распоред амортизације, распоред обртног капитала, распоред нематеријалних улагања, распоред акционарског капитала, распоред осталих дугорочних ставки, распоред дуга итд.

- Додатни распореди повезани су са основним изјавама по њиховом довршењу

Такође, погледајте Врсте финансијских модела

# 3 - Шта је обртни капитал и како га предвиђате?

Ово је основно питање финансија. Одговорили бисте на следећи начин -

Ако од текућих средстава предузећа одузмемо текуће обавезе током периода (обично годину дана), добили бисмо обртни капитал. Обртни капитал је разлика између тога колико је готовине везано за залихе, потраживања итд. И колико готовине треба платити за дуговања и остале краткорочне обавезе.

Из обртног капитала такође бисте могли да разумете однос (тренутни однос) између обртне имовине и текућих обавеза. Тренутни коефицијент ће вам дати представу о ликвидности предузећа.

Генерално, када предвиђате обртни капитал, не узимате готовину у „Обртна средства“ и било који дуг у „Текуће обавезе“.

Прогноза обртног капитала у основи укључује предвиђање потраживања, залиха и обавеза.

Прогноза потраживања

- Генерално моделиран као формула за изврсне дане продаје;

- Промет потраживања = Потраживања / продаја * 365

- Детаљнији приступ може обухватити старење или потраживања по пословним сегментима ако се наплате увелико разликују по сегментима

- Потраживања = Дани промета потраживања / 365 * Приходи

Прогноза залиха

- Залихе покрећу трошкови (никада продајом);

- Промет залиха = Инвентар / ЦОГС * 365; Фор Хисторицал

- Претпоставите број промета залиха за будуће године на основу историјског тренда или смерница управљања, а затим израчунајте инвентар користећи доњу формулу

- Инвентар = Дани промета залиха / 365 * ЦОГС; За прогнозу

Предвиђање рачуна

- Обвезе према рачунима (део обрасца обртног капитала):

- Промет обавеза: = Обавезе / ЦОГС * 365; Фор Хисторицал

- Претпоставите дане промета промета за будуће године на основу историјског тренда или смерница управљања, а затим израчунајте Обвезе по основу следеће формуле

- Обавезе према рачунима = дани промета према обвезама / 365 * ЦОГС; за прогнозу

# 4 - Који су принципи дизајна доброг финансијског модела?

Још једно лако питање.

Одговорите на ово питање о финансијском моделирању кратицом - ФАСТ.

Ф означава Флексибилност: Сваки финансијски модел треба да буде флексибилан у свом обиму и прилагодљив у свакој ситуацији (јер су непредвиђене околности природни део сваког посла или индустрије). Флексибилност финансијског модела зависи од тога колико је лако модификовати модел кад год и где год би то било потребно.

А. означава Прикладан: Финансијски модели не би требало да буду претрпани прекомерним детаљима. Док производи финансијски модел, финансијски моделар увек треба да разуме шта је финансијски модел, тј. Добар приказ стварности.

С. означава Структура: Логички интегритет финансијског модела је од крајње важности. Како се аутор модела може променити, структура треба да буде ригорозна и интегритет треба да буде у првом плану.

Т. означава Транспарентно: Финансијски модели би требали бити такви и засновани на таквим формулама које могу лако разумјети други финансијски и немоделни модели.

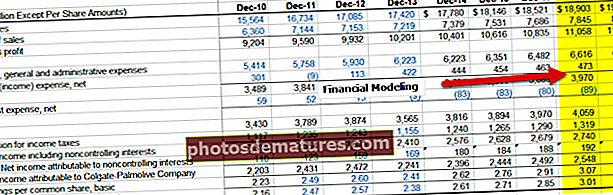

ИСТОРИЈСКИ ПОДАЦИ БИЛАНСА СТАЊА КОЛГАТА

Такође имајте на уму стандарде боја који се популарно користе у Финансијским моделима -

- Плави - Користите ову боју за било коју константу која се користи у моделу.

- Црн - Користите црну боју за било које формуле коришћене у Финансијском моделу

- Зелена - Зелена боја се користи за било какве унакрсне референце са различитих листова.

Преузмите овај образац за финансијско моделирање

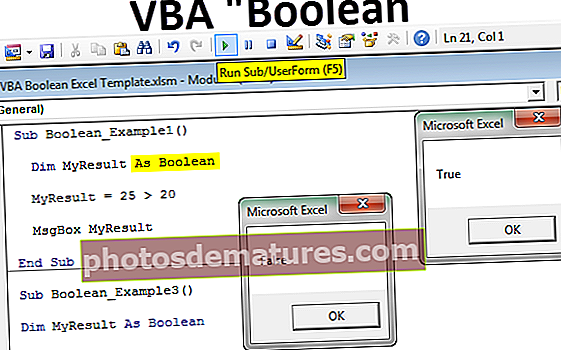

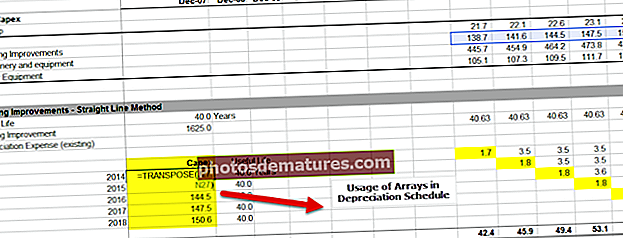

# 5 - Шта је функција низа и како бисте је користили?

Ако имате лаптоп са собом, било би лакше показати и одговорити на ово питање за интервју за финансијско моделирање. Ако не, онда само објасните како се то ради.

Формула низа вам помаже да извршите више израчунавања једног или више скупова вредности.

Три су корака која треба следити за израчунавање функције низа у екцелу -

- Пре него што унесете формулу низа у ћелију, прво истакните опсег ћелија.

- Унесите формулу низа у прву ћелију.

- Притисните Цтрл + Схифт + Ентер да бисте добили резултате.

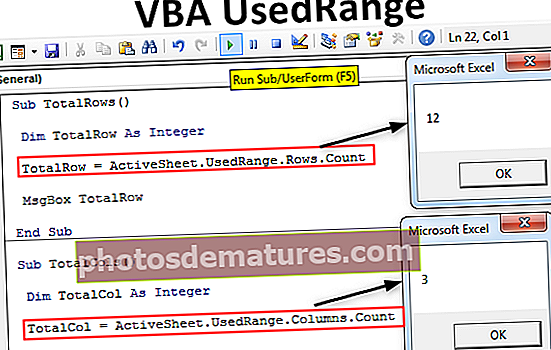

У Финансијском моделу користимо низове у Распореду амортизације где се распад имовине (приказан водоравно) вертикално транспонује помоћу функције транспозиције у екцелу са низовима.

# 6 - Која је разлика између НПВ и КСНПВ?

Одговор на ово питање о финансијском моделирању биће јасан. Јасна је разлика између НПВ и КСНПВ. Обоје израчунавају нето садашњу вредност разматрањем будућих новчаних токова (позитивних и негативних). Једина разлика између НПВ и КСНПВ је -

- # НПВ претпоставља да новчани токови долазе у једнаким временским интервалима.

- # КСНПВ претпоставља да новчани токови не долазе у једнаким временским интервалима.

Када ће се вршити месечна или тромесечна или годишња плаћања, лако се може користити НПВ, а у случају не тако редовних плаћања, КСНПВ би био погодан.

За детаље погледајте Финансијске функције у програму Екцел

НАПОМЕНА - Ако желите да савладате финансијско моделирање, можете размотрити овај курс финансијског моделирања# 7 - Изаберите модел који сте изградили и прођите кроз њега.

Ако сте већ изградили модел, ово питање је изузетно једноставно. Само отворите свој лаптоп, отворите табелу и покажите модел који сте направили за било који пројекат или компанију. Затим објасните како сте изградили модел и које хипотетичке факторе сте узели у обзир приликом стварања тог модела и зашто.

Запамтите, ово је једно од најважнијих питања од свих. Будући да ће се ваша техничка стручност оцењивати према моделу кроз који ћете провести анкетара. А можда ће се следећа питања за остатак интервјуа заснивати на моделу који сте изградили. Зато бирајте разборито.

Можете користити и следеће примере -

- Финансијски модел Алибаба

- Бок ИПО Финансијски модел

# 8 - Рецимо да сам купио нову опрему. Како би то утицало на 3 финансијска извештаја.

Ово може изгледати помало попут рачуноводствених питања. Али да би проверио финансијско знање моделара, анкетар често поставља ово питање о финансијском моделирању.

Ево како треба да одговорите на то:

- У почетку не би било утицаја на биланс успеха.

- У билансу стања, готовина ће опадати, а ПП&Е (некретнине, постројења и опрема) расти.

- У извештају о новчаном току, куповина ПП&Е би се третирала као одлив готовине (новчани ток од инвестиција).

- Након неколико година доћи ће до хабања ПП&Е, тако да компанија треба да одбије амортизацију у билансу успеха што ће такође резултирати мањим нето приходом.

- У билансу стања, задржана добит ће се смањити.

- А у извештају о новчаном току, амортизација ће се додати као неновчани трошак у „новчаном току из пословања“.

# 9 - Шта је анализа осетљивости у финансијском моделирању?

Ако већ имате анализу на лаптопу, покажите је свом испитивачу да одговори на ово питање.

Анализа осетљивости је једна од анализа која се користи у финансијском моделирању. Ова анализа помаже разумевању како на циљну променљиву утиче промена улазне променљиве. На пример, ако желите да видите како на цену акција предузећа утичу његове улазне променљиве; узели бисмо неколико улазних променљивих и направили бисмо анализу у екцелу.

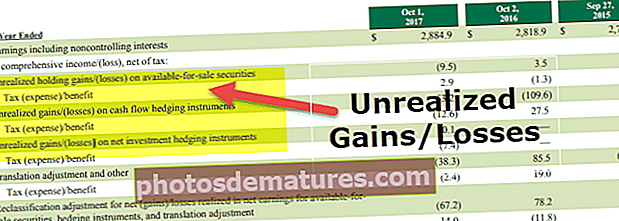

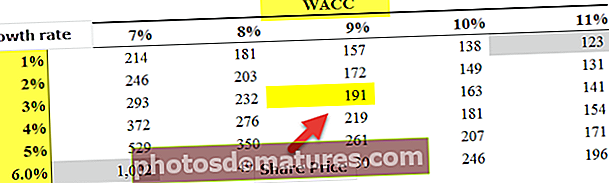

ТАБЕЛЕ ПОДАТАКА користимо за анализу осетљивости. Најпопуларнија анализа осетљивости врши се на основу утицаја ВАЦЦ-а и стопе раста компаније на цену акције.

Као што видимо одозго, на једној страни су промене у ВАЦЦ, а на другој страни стопе раста. У средњем пољу је осетљивост цене акција на ове променљиве.

# 10 - Шта су ЛООКУП и ВЛООКУП? Шта користити када?

Често анкетар жели да зна да ли сте стручни у коришћењу изврсности у финансијском моделирању или не.

ЛООКУП је функција која вам омогућава да узмете у обзир унету вредност; затим га пронађите у опсегу података; једном када је опсег података изабран, тада функција враћа вредност из истог опсега података без потребе за помицањем.

С друге стране, ВЛООКУП је једна од подфункција ЛООКУП-а.

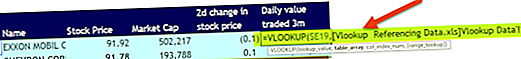

Сврха функције ВЛООКУП је да тражи вредност у крајњој левој колони опсега података, а затим сазна вредност у истом реду из колоне коју сте навели.

ВЛООКУП се обично користи за припрему упоредивих састава где се референтни подаци чувају у одвојеним листовима и сакупљају у сажетој табели упоредне анализе предузећа.

# 11 - Која је најгора финансијска прогноза коју сте направили у свом животу?

Ово је врло шкакљиво питање.

Морате то добро решити.

Одговор на ово питање сличан је одговору на ваше слабости.

Дакле, треба бити тактичан.

Никада не бисте требали одабрати један финансијски модел и разговарати о њему. Радије одаберите два модела - један који нисте могли правилно предвидети, а други где сте погодили нокат. А онда дајте поређење између ове две. И реците испитивачу зашто је један кренуо трбухом, а други постао једно од ваших најбољих предвиђања.

12. Како предвиђате приходе?

За већину компанија приходи су основни покретач економских перформанси. Изузетно је важан добро осмишљен и логичан модел прихода који тачно одражава врсту и износе токова прихода. Постоји толико начина за дизајнирање распореда прихода колико и предузећа.

Неке уобичајене врсте укључују:

- Раст продаје

- Инфлаторни и Волуме / Мик ефекти

- Јединична количина, промена у количини, просечна цена и промена у цени

- Величина и раст доларског тржишта

- Величина и раст јединичног тржишта

- Капацитет запремине, стопа искоришћења капацитета и просечна цена

- Доступност производа и цене

- Приход је вођен улагањем у капитал, маркетинг или истраживање и развој

- Приход заснован на инсталираној бази (континуирана продаја делова, једнократних производа, услуга и додатака, итд.).

- Заснован на запосленима

- Продавница, објекат или квадратни снимак

- Засновано на фактору заузетости

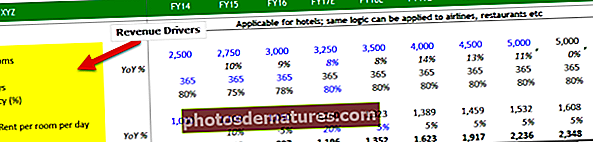

Пример који можете укључити је пројектовање прихода од хотела.

Приход за хотеле треба израчунати на следећи начин -

- Добијте укупан број соба сваке године заједно са прогнозама

- Хотелска индустрија прати стопе попуњености (нпр. 80% итд.). То значи да је 80% соба заузето, остале су празне и не доносе приходе. Направите процену попуњености овог хотела.

- Такође направите процену просечне најамнине по соби дневно на основу историјских података.

- Укупни приходи = Укупан број соба к Стопе попуњености к Просечна најамнина по соби по дану к 365

13. Како предвиђате трошкове?

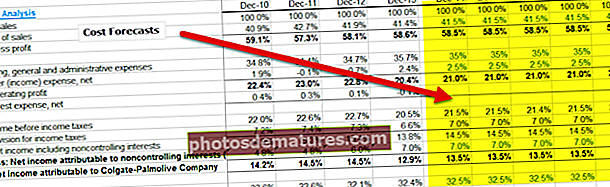

Трошкове и остале трошкове можете предвидети на следећи начин -

- Проценат прихода: Једноставно, али не нуди увид у било коју полугу (економија обима или терет фиксних трошкова

- Трошкови који нису амортизација као проценат прихода и амортизација из посебног распореда: Овај приступ је заиста минимум који је прихватљив у већини случајева и омогућава само делимичну анализу оперативне полуге.

- Променљиви трошкови на основу прихода или обима, фиксни трошкови на основу историјских трендова и амортизације из посебног распореда: Овај приступ је минимум неопходан за анализу осетљивости профитабилности на основу вишеструких сценарија прихода

У горњој снимци користили смо једноставну цену као проценат трошкова или проценат претпоставке продаје.

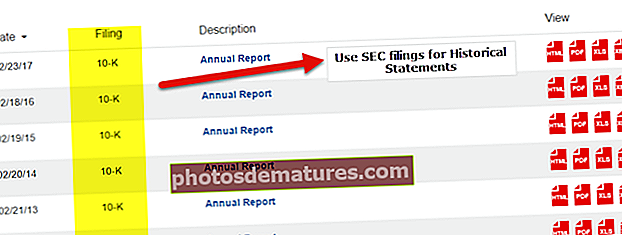

14. Где бирате историјске финансијске извештаје?

Најбоља пракса је директно одабрати финансијске извештаје из годишњих извештаја или пријава СЕЦ-а. То може укључивати копирање и лепљење података из годишњег извештаја на екцел лист.

Многи сматрају да је овај задатак за губитнике, међутим, претпостављам да је ово најважнији задатак у стварању финансијског модела. Једном када започнете попуњавање података, схватићете суптилне промене у финансијским извештајима које је компанија можда учинила. Поред тога, стећи ћете добро разумевање врста ставки укључених у финансијске извештаје.

Многи би тврдили да ће Блоомберг и друге базе података пружити финансијске извештаје без грешака. Поштујем ове базе података, међутим, суочавам се са једним проблемом док их користим. Ове базе података користе врло стандардизован начин извештавања о финансијским извештајима. Овим могу да укључују / изузимају кључне ставке из једне ставке у другу и тако стварају забуну. Овим ћете можда пропустити важне детаље.

Моје златно правило - Користите СЕЦ пријаве и ништа друго за финансијске извештаје.

извор: Цолгате СЕЦ Филингс

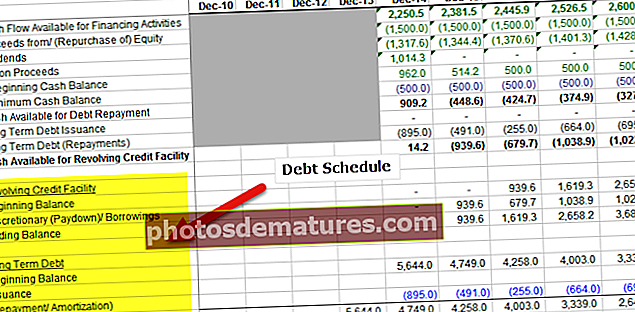

# 15 - Како предвиђате дуг у вашем финансијском моделу?

Ово је напредно питање. Обично се моделира као део распореда дуга

- Кључна карактеристика распореда дуга је употреба објекта Револвер и начин његовог рада, тако да се одржава минимално стање готовине и осигурава да рачун готовине не постане негативан у случају да је оперативни новчани ток негативан (компаније у фази улагања којима је потребан пуно дуга у почетним годинама рада - на пример Телецом цос)

- Укупан опсег односа дуга и капитала треба одржавати ако руководство има било какве смернице

- Такође се може претпоставити да је стање дуга константно, осим ако не постоји потреба за повећањем дуга

- Белешке уз рачуне пружале би услове и услове отплате које треба узети у обзир приликом састављања распореда дуга

- За неке индустрије, попут Аирлинеса, малопродаје итд. Оперативни закупи можда ће морати да се капитализују и претворе у дугове. Међутим, ово је сложена тема и изван оквира дискусије у овом тренутку

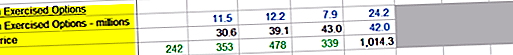

# 16 - Како сматрате деонице у финансијским моделима?

Ово је још један пример питања о интервјуу за напредно финансијско моделирање.

Многе компаније користе берзанске опције за подстицање својих запослених. Запослени имају могућност куповине акција по Стрике Прице-у.

Ако је тржишна цена већа од цене деоница, запослени може да користи своје опције и да од тога профитира.

Када запослени искористе своје опције, компанији плаћају штрајк и добијају акције против сваке опције. То резултира повећањем броја издатих акција. То резултира нижом зарадом по акцији.

Приход од опција који компанија добија може се на тај начин користити или за откуп акција или се може распоредити у пројекте.

Такође, погледајте метод трезорских залиха

# 17 - Који се алати за процену користе када припремите Финансијски модел

Једном када припремите финансијски модел, можете користити употребу или дисконтованих новчаних токова или релативну процену за проналажење циљне цене.

Приступ ДЦФ процене укључује проналажење бесплатног новчаног тока до предузећа и тиме проналажење садашње вредности ФЦФФ до трајности.

На пример, доле представљени бесплатни новчани ток фирми Алибаба. Слободни новчани ток подељен је у два дела - а) Историјски ФЦФФ и б) Прогноза ФЦФФ

- Историјски ФЦФФ долази из биланса успеха, биланса стања и новчаних токова компаније из годишњих извештаја

- Прогноза ФЦФФ израчунава се само након предвиђања финансијских извештаја

- Примећујемо да се бесплатни новчани ток компаније Алибаба повећава из године у годину

- Да бисмо пронашли процену Алибабе, морамо пронаћи садашњу вредност свих будућих финансијских година (до века - Терминална вредност)

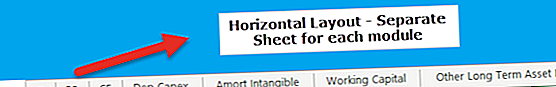

# 18 - Који распоред финансијског модела преферирате?

Ово питање финансијског моделирања је врло лако. Постоје првенствено две врсте распореда финансијског модела - вертикални и хоризонтални.

- Вертикални распореди финансијског модела су компактни, лако можете поравнати колоне и наслове. Међутим, теже се крећу јер је пуно података садржано у једном листу.

- Изглед хоризонталних финансијских модела лакше се постављају са сваким модулом на посебном листу. Овде је читљивост велика, јер појединачне картице можете именовати у складу с тим. Једини проблем је што постоји велики број листова које повезујете. Више волим водоравне распореде јер их сматрам лакшим за управљање и ревизију.

19. Које коефицијенте израчунавате за финансијско моделирање?

Може бити много односа који су важни са становишта финансијског моделирања. Неке од важних су наведене у наставку

- Односи ликвидности као што су тренутни однос, брзи однос и однос готовине

- Принос на капитал

- Повраћај на имовину

- Односи промета као што су односи промета залихама, однос промета потраживања, однос промета према обвезама

- Марже - бруто, оперативне и нето

- Дуга према капиталу

Такође погледајте овај Комплетни практични водич о анализи односа

# 20 - Можете ли рећи која би екцел функција успорила процес прерачунавања великог финансијског модела?

Заправо, одговор на ово питање о финансијском моделирању није један, може бити из више разлога

- Коришћење табела података за анализу осетљивости узрокује успоравање

- Формуле низа (као што се користе за транспоновање и друге прорачуне) могу проузроковати значајно успоравање.

- Ако у вашем финансијском моделу постоји кружна референца у Екцелу, онда се Екцел може успорити.

Закључак

Интервјуи за финансијско моделирање неће бити ограничени само на питања финансијског моделирања. Морате бити детаљни са рачунима, општим финансијским питањима, екцел и адванце екцел, општим кадровским питањима и текућим пословима. Горња питања помоћи ће вам да разумете какву врсту питања можете очекивати на интервјуима и како на њих одговорити.

Добро се припремите и желите све најбоље!