Процес кредитног рејтинга | Комплетан водич за почетнике

Процес кредитног рејтинга

Процес кредитног рејтинга је поступак у којем агенција за кредитни рејтинг (пожељно трећа страна) узима детаље о обвезници, деоници, хартији од вредности или компанији и анализира их тако да их оцењује како би сви остали могли да користе те рејтинге како би их користили као улагања.

Другим речима, процена способности зајмопримца да отплати своје финансијске обавезе и кредитна способност појединца, организације итд. Може се проценити узимајући у обзир различите факторе који представљају спремност и способност зајмопримца да благовремено испуни своју финансијску обавезу.

Објашњење

Постоје само два начина на које би било која компанија финансирала своје пословање - капитал или дуг. Дио капитала у структури капитала могао би се генерално добити из три извора: предлагачи који улажу у посао, интерни новчани токови компаније који се током година приписују капиталу или ИПО (почетна јавна понуда) / ФПО (накнадна јавна понуда) која компанија прислушкује различита финансијска тржишта.

Од три, само последњи корак извора капитала, тј. ИПО / ФПО захтева пажњу великих банака и брокерских кућа, које прате процену капитала компаније и воде процес. С друге стране, било који облик издавања дуга захтева валидацију из процеса кредитног рејтинга. Наравно, дуг је јефтинији од капитала, компаније прилично често и континуирано издају дуг (и на крају га врате), што значи да процес кредитног рејтинга компаније игра главну улогу у њеном капацитету за подизање дуга.

Зашто се компаније одлучују за кредитни рејтинг?

Претпоставимо да Тева Пхармацеутицалс Индустриес Лтд (или „Тева“), водећа светска генеричка фармацеутска компанија са седиштем у Израелу планира да успостави производну јединицу у САД-у за производњу својих лекова за америчко тржиште. Претпоставимо да Тева планира да издвоји обвезницу на америчком тржишту или банкарски зајам од Морган Станлеи-а да би финансирала ове капиталне издатке. Наравно, повериоци би желели да процене Тевину способност да отплати свој дуг (такође назван кредитном способношћу компаније). У таквом сценарију, Тева може затражити од агенције за кредитни рејтинг, рецимо Мооди'с, да им додели кредитни рејтинг како би им омогућио да подигну дуг. Неоцењена компанија (која за повериоце уноси страх од непознатог) са друге стране би се суочила са проблемима повећања дуга у поређењу са компанијом коју је оценила спољна агенција за кредитни рејтинг. Кредитни рејтинг компаније помаже повериоцима да одреде дужнички инструмент за компанију у односу на износ кредитног ризика који би повериоци преузели.

Испод је један од узорака Мооди’с-ове оцене додељене Теви

извор: Мооди’с

Значај кредитног рејтинга

Сада да схватимо шта значи кредитни рејтинг.

Кредитни рејтинг одређује вероватноћу да компанија врати финансијско задужење у предвиђеном року. Оцене се могу доделити одређеној компанији или могу бити специфичне за одређену компанију.

Испод је графикон који приказује скалу кредитног рејтинга глобалних агенција за кредитни рејтинг - С&П, Мооди’с и Фитцх. Треба напоменути да су индијске агенције за рејтинг ИЦРА, Црисил и Индиа рејтинг и истраживање индијске подружнице Мооди'с-а, С&П-а и Фитцх-а. Дугорочни рејтинг се обично додељује предузећу, док се краткорочни рејтинг у основи односи на одређене зајмове или дужничке инструменте.

- Највиши рејтинг у горњој табели означава финансијски најјаче компаније.

- Дугорочне оцене од Ааа до Баа3 у случају Мооди’с а такође се у С&П и Фитцх квалификују као инвестициона оцена, док компаније оцењене испод Баа3 спадају у неинвестиционе категорије (код којих постоји већа вероватноћа неизвршења обавеза).

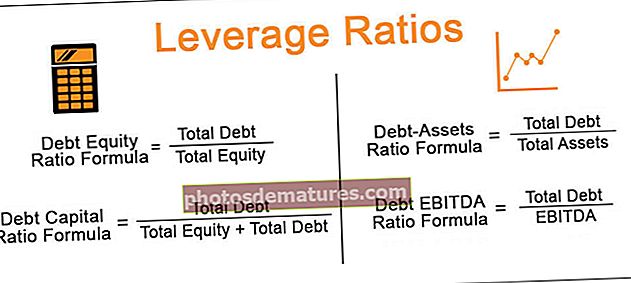

- Компанију са инвестиционим степеном обично карактеришу ниски нивои полуге (дуг / ЕБИТДА) и капитализација (дуг / укупан капитал), јака ликвидност (тј. Способност сервисирања својих финансијских обавеза), јак пословни профил (са водећим позицијама на њиховим тржиштима ), снажно стварање новчаног тока и ниска цикличност.

- Наравно, с обзиром на нижи ризик који је потребан за позајмљивање предузећа инвестиционе класе, трошак дуга за такве компаније био би низак у поређењу са неинвестиционом оценом.

- Исто тако, цена дуга је већа за компанију која има оцену Ба3 у поређењу са компанијом која има оцену Баа3. Нема разлога за нагађање да компаније теже рејтингу инвестиционог нивоа како би смањиле цене по којима могу да подижу кредите од банке или обвезнице са финансијских тржишта.

Процес кредитног рејтинга: пример компаније Тева

Враћајући се Теви, која се обратила агенцији Мооди'с да би проценила њен кредитни рејтинг. Примањем овог захтева, Мооди'с додељује Теви кредитни рејтинг (обично кроз неколико недеља дуг процес). Размислимо о неким факторима које би Мооди’с узео у обзир при додељивању кредитног рејтинга Теви.

Експертни аналитичари компаније Мооди’с изводили би поступак кредитног рејтинга, детаљну анализу Теве, широко засновану на следећим факторима:

- Профил предузећа

- Оперативни сегмент и стање у индустрији

- Пословни ризик

- Историјска анализа учинка

- Размера и марже у поређењу са вршњацима:

- Покретачи прихода и марже у прошлости и њихова одрживост:

- Могућност генерисања новчаног тока:

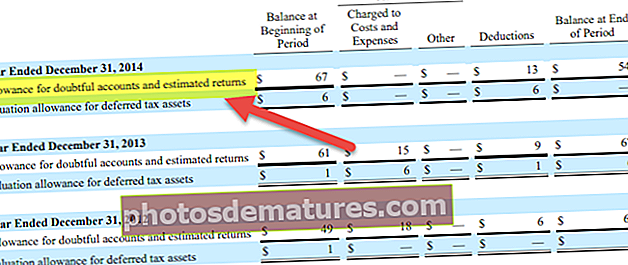

- Анализа биланса стања и профил ликвидности:

- Финансијски показатељи и анализа колега:

# 1 - Профил предузећа

Прва ствар коју би аналитичар урадио је да разуме пословни профил Теве, његову конкуренцију, основне производе, број запослених, постројења, клијенте итд.

# 2 - Оперативни сегменти и стање у индустрији

- Тева послује у два широка сегмента која се састоје од: 1) портфеља компаније генерички лекови (тј. копије лекова којима су патенти већ истекли), као и 2,) скромни цевовод производа од изворни лекови (који имају живе патенте).

- Мооди’с би анализирао сваки од својих оперативних сегмената и њихове тржишне позиције. Тева има снажан цевовод за генеричке производе, који већину својих прихода остварује из САД-а и Европе, и има водеће позиције на овим развијеним тржиштима, која већ подстичу раст генеричких производа.

- Закон Обамацаре у САД-у, који повећава осигуравајуће покриће, амерички грађани би се заиста желели усредсредити на смањење својих трошкова здравствене заштите, док би европским тржиштима било циљ да смање и трошкове здравствене заштите (због текућих тешких макроекономских услова), повећањем употреба генеричких лекова.

- Отуда верујемо да би Мооди'с у целини гледао на Тевин генерички сегмент прилично повољно.

- С друге стране, брендирани сегмент подлеже конкуренцији генеричких лекова (након истека патента његових лекова). У ствари, Тева-ова склероза (болест која се односи на очвршћавање ткива) терапијски лек Цопаконе, који представља ~ 20% својих прихода, суочава се са истим ризиком!

- Једна верзија лека компаније Цопаконе већ је истекла, што значи да би се на тржиште могли лансирати јефтинији генерички лекови исте марке, што би значајно утицало на тржишну позицију Цопаконе-а.

# 3 - Пословни ризици

- Мооди’с ће размотрити сваки од својих сегмената производа и такође видети врсту будућег портфеља (који се одликује врстом њихових трошкова истраживања и развоја) који Тева планира да покрене како би покрила губитак продаје од лекова који истичу у маркираном портфељу.

- Даље, стручњак за фармацеутску индустрију Мооди’с анализирао би све индустријске факторе као што су парнице у које је Тева умешана и њихова значајност у смислу вероватног финансијског утицаја и регулаторни ризици у погледу америчких инспекција ФДА над њеним погонима (треба напоменути да америчка ФДА захтева највиши квалитет производне праксе за фармацеутске компаније које продају своје производе у САД-у).

- Поред тога, ризици концентрације повезани са одређеним производом (где би потешкоће у једном производу могле утицати на компанију финансијски), одређени добављач (где би питање испоруке могло утицати на његову продају) и одређена географија (где би могла настати геополитичка питања) анализирају се одвојено на основу предузећа и индустрије.

# 4 - Историјске финансијске перформансе

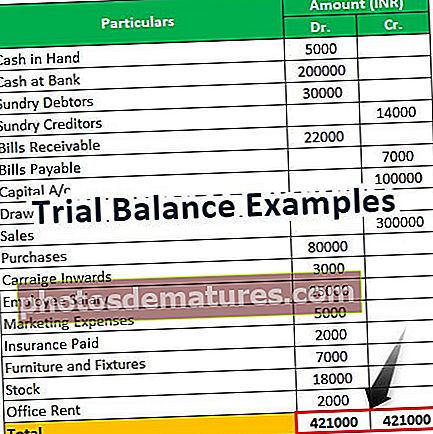

У овом случају, аналитичар би се бавио анализом историјских перформанси компаније. Израчунавање маржи, новчаних циклуса, стопа раста прихода, снаге биланса стања итд.

# 5 - Размера и марже у поређењу са вршњацима:

- Тева је највећа генеричка компанија и једна од 15 најбољих фармацеутских фирми на свету. Тева је остварила годишње приходе у вредности од ~ 20 милијарди УСД у финансијској години која се завршила 31. децембра 2015. или „ФГ15“, што указује на високу економију обима компаније.

- Тевина ЕБИТДА маржа (~ 24% у 2015. на ЕБИТДА од ~ 4,7 милијарди УСД) међу највишима је на свету. Друга је тема расправе о томе да би различите агенције за рејтинг могле да смисле различит израчун ЕБИТДА у зависности од тога да ли укључују или искључују парнице (које би се могле сматрати оперативним у природи у случају фармацеутских компанија) или накнаде за реструктурирање (које би заиста могле бити у току у природе и можда неће имати смисла искључити из ЕБИТДА).

- У сваком случају, враћајући се Теви, водеће марже и размере компаније заиста би могле да помогну да се од Мооди'с-а извуку сјајни поени.

# 6 - Покретачи прихода и марже у прошлости и њихова одрживост:

- Као што је раније поменуто, истек патента компаније Цопаконе значајно би смањио приходе и марже за компанију у наредним годинама, а Мооди'с би требало да анализира како ће будући цевовод производа компаније покрити губитак.

- Међутим, напомињемо да би Мооди’с ипак постигао комфор из водеће позиције у генеричком сегменту.

# 7 - Могућност генерисања новчаног тока:

- Стварање новчаног тока компаније и његова стабилност важан је параметар који треба размотрити.

- Новчани токови Теве морају бити довољни за сервисирање њеног дуга (тј. Плаћања главнице и камата), ЦАПЕКС-а и дивиденди.

- Напомињемо да би се компанија са политиком прилагођеном акционарима, попут високог коефицијента исплате дивиденде (тј. Дивиденде / нето прихода), мање свиђала агенцијама за кредитни рејтинг, јер би повериоци радије волели да се слободни новчани ток користи за отплату дуга него за дивиденде / откуп деоница

# 8 - Анализа биланса стања и профил ликвидности:

- Мооди’с-у би било драго да види количину непотребног готовинског новца који Тева има, а који је потребан за финансирање захтева за обртним капиталом (у вези са залихама производа уочи новог представљања и потраживањима од апотека).

- Даље, Мооди'с ће анализирати структуру дуга Теве и њен профил доспећа.

- Краткорочно доспевање дуга захтевало би више опреза, јер би исплате амортизације дуга могле заправо утицати на његову способност обављања свакодневних операција, као и наштетити његовим плановима ширења.

- Тева је имала укупни дуг од ~ 10 милијарди УСД према ФГЕ15, што може звучати огромно; међутим, на ЕБИТДА од 4,7 милијарди УСД, бруто однос полуге (бруто дуг / ЕБИТДА) достигао је 2,1к, док је нето полуга (бруто дуг-готовина / ЕБИТДА) пала на ниских 0,7к, што указује на релативно јак финансијски профил.

# 9 - Финансијски показатељи и анализа колега:

- Рацио анализа је основни и ефикасан начин поређења предузећа из исте индустрије.

- Агенције за рејтинг би обично упоређивале фармацеутске компаније сличног обима са упоредивим пословним профилима са компанијом за коју се очекује да ће је оценити.

- Сходно томе, Мооди'с би упоредио Тевину маржу, левериџ, коефицијент покривености сервисирања дуга, покриће камата (ЕБИТДА / трошак камате) и расположивост (дуг / (дуг + капитал)) са маржом својих конкурената (које би они такође могли да оцене) и доћи до процене снаге Тевиног финансијског профила.

Кредитни рејтинг Теве

Мооди би проценио поступак кредитног рејтинга, његов профил и потом оцене Теве с обзиром на различите пондере додељене различитим параметрима како је горе описано (како финансијским, тако и пословним). Наравно, ако се укаже потреба, Мооди'с би такође могао да посети Тевине производне погоне и састане се са управом како би обавио дубинску анализу (како би проценио стварни комерцијални потенцијал Теве). За рејтинг специфичне емисије, Мооди’с би такође анализирао квалитет колатерала који Компанија даје за одређени инструмент.

Напомињемо да је оцена коју је Мооди'с донео с инхерентним профилом Теве била А3 од априла 2015.

Међутим, примећујемо то Мооди’с је Теву снизио за један степен на Баа1 у јулу 2015. и још један за Баа2 у јулу 2016. године.

Погледајмо шта је навело Мооди'с да Теву смањи за два степена у року од годину дана.

- Тхе прво снижење заснован је на Тевиној најави у јулу 2015. године о стицању генеричког пословања компаније Аллерган за 40 милијарди УСД.

- Иако је део ове аквизиције требало да се финансира сопственим капиталом, ова аквизиција је захтевала од Теве да прикупи доста дуга у свом билансу стања, што је довело до односа полуге од 4,3к на проформа основи (тј. Укључујући ЕБИТДА и дуг стеченог ентитет).

- Отуда је једноструко смањење било подстакнуто порастом финансијских и интеграционих ризика, услед знатно веће задужености, али такође узимајући у обзир побољшан обим компаније стицањем.

- Тхе друга надоградња био је вођен завршетком аквизиције и већим односом проформа полуге од 4,7к, као и ерозија продаје захваљујући патенту, истиче Цопаконе.

Сукоб интереса између рејтинг агенција и компанија

Можете се запитати постоји ли сукоб интереса између рејтинг агенција и компанија које им плаћају рејтинг.

Можда се тако чини, с обзиром на то да је Тева заправо извор прихода од Мооди'с-а. Уосталом, рејтинг агенције заправо зарађују само од компанија које тако пажљиво и критички процењују!

Међутим, за рејтинг агенцију њихов кредибилитет је од највеће важности.

Да Мооди'с не би смањио Теву на основу значајног повећања дуга након стицања генеричког пословања Аллерган-а, изгубио би поверење поверилаца и не би ценио Моодијево мишљење убудуће.

Након што се компаније претплате на агенције за кредитни рејтинг, оне морају периодично да прате рејтинг компаније на основу нових кретања у компанији (као што се види у горњем случају са Тевином најавом преузимања), као и свих ажурирања у вези са индустријом (у случају Тева пхарма), регулаторне промене и колеге.

Закључак

Закључно, повериоци се у великој мери ослањају на агенције за кредитни рејтинг за кредитирање по одређеној цени за однос ризика и награде. Стога агенције за рејтинг морају да обезбеде правичност мишљења, соколски поглед за вероватни развој догађаја у будућности, као и непристрасне кредитне рејтинге за компанију коју процењују. У разним случајевима корпоративног кредитирања банке саме врше кредитну анализу, јер се можда неће желети ослонити на спољне кредитне агенције, већ ће формирати сопствени поглед на кредит предузећа. Међутим, као што се види у недавним случајевима повећања НПА-а (неквалитетне активе) који су се појавили у Индији, банке морају бити утолико опрезније при кредитирању предузећа.