Ролловер Риск (дефиниција, примери) | Предности Мане

Шта је ризик од преношења?

Ролловер Риск се односи на ризик који произилази из опоравка обавезе финансијског дуга или изведене позиције заузете у сврху заштите која доспева због доспећа. Ролловер ризиком банке и финансијске институције често управљају док преврћу своје обавезе и саставни је део управљања активом и пасивом. Такође је уобичајен ризик да се обично наиђе на дериватно превртање које предузимају хеџ фондови, портфолио инвеститори итд.

Ролловер ризик може резултирати кршењем ликвидности предузећа и имати ефекат таласа на тржишту у целини. Добро је познато да многа предузећа, првенствено банке и финансијске институције, креирају своју имовину путем авансирања кредита и аванса задуживањем путем краткорочних извора и преласком на таква краткорочна дуговања кад год такве хартије од вредности доспевају на откуп са новим, новим хартијама од вредности и на тај начин посао иде на. У ствари, различите владе у различитим земљама такође финансирају своје задуживање на овај начин и преврћу доспела дуговања новим дуговима.

Међутим, када предузеће није у стању да своје постојеће дугове преврне новим дуговима или мора да плати вишу каматну стопу за прелазак таквих дугова, то може резултирати ризиком рефинансирања, што је подврста ризика преусмеравања.

У екстремним случајевима ризик од преусмеравања може довести до потпуног замрзавања пословања (обично у оним случајевима када постоји озбиљна криза ликвидности и пословање није у могућности да преврне своје доспеле обавезе или случајеви када су изведени инструменти који се користе за заштиту у великим губицима и поравнању готовине на доспеће пословања није могуће због озбиљног кршења ликвидности).

Примери ризика преношења

Хајде да детаљније схватимо ризик од превртања помоћу неколико примера:

Пример # 1

Мега банка управља својом пасивом активом мапирањем своје високо ликвидне имовине (активе која се може претворити у готовину у најкраћем могућем року) са очекиваном стопом повлачења у стресним сценаријима. Банка обично преврће своје обавезе да би генерисала тако високо ликвидна средства како би одржала адекватан коефицијент покрића ликвидности од 100%.

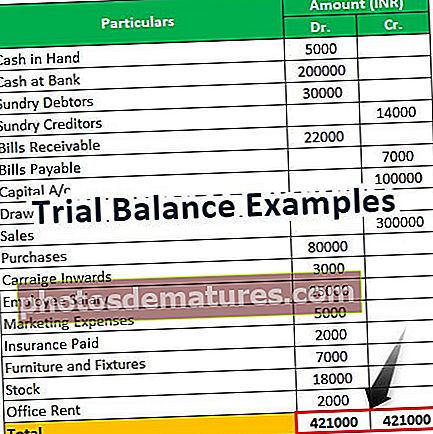

Следеће информације се прикупљају за Мега банку за децембар 2019. и март 2019. (у милионима УСД):

Очекује се да ће Банка у сваком тренутку одржавати коефицијент покривености ликвидношћу изнад 100%, а ако то не учини, изриче се регулаторна казна. У марту 2019. године, коефицијент покривености ликвидности банака пао је испод 100% и због озбиљног крчења ликвидности на тржишту банка није могла да преврне своје краткорочне обавезе што је резултирало падом регулаторног ЛЦР испод нивоа прага што је довело до казне за банку.

Кроз горњи пример покушавамо да нагласимо како ризик од преношења може довести до регулаторних казни.

Пример # 2

Узмимо још један пример да бисмо га даље разумели:

Основни извор финансирања Комерцијалне банке Атланте депонује се од својих купаца који чине 60% укупних потреба за финансирањем, а билансно финансирање банка подмирује краткорочним финансирањем у облику комерцијалних записа. Банка обично држи трошкове финансирања у распону од 2-3 процента, а предујмове даје у распону од 4-5 процента како би осигурала стабилну нето каматну маржу. Због зависности од краткорочног финансирања, комерцијална банка је изложена ризику преусмеравања.

Комерцијална банка Атланте тешко је патила током банкрота Лехмана, јер је комерцијално задуживање јако опало, а банка није могла да преврне своје краткорочно финансирање због потпуног кршења ликвидности и крхкости банке што је довело до крајњег неуспеха због немогућности сервисирања. својим купцима.

Стога ризик од превртања може довести до регулаторних казни, па чак и до неблаговременог затварања предузећа ако се њиме не управља правилно или због неповољних тржишних услова који доводе до ризика да измакне контроли.

Предности ризика преношења

- Хеџ позиције у дериватним инструментима морају се преусмеравати по доспећу, што је довело до ризика преусмеравања, али су неопходне за заштиту позиције заузете у готовинском сегменту на тржиштима капитала.

- Финансијске институције претварају различите обавезе са променљивом каматном стопом у фиксне обавезе уношењем замјена каматних стопа које треба превртати по доспијећу што резултира ризиком преусмјеравања. Међутим, предузеће треба да преузме такав ризик како би осигурало да своје фиксне обавезе може претворити у фиксне и управљати ризиком од каматних стопа на бољи начин.

- Посао може пребацити своја краткорочна задуживања по повољним стопама у сценарију падајуће каматне стопе, у таквим случајевима преузимање ризика преусмеравања је корисно за посао.

Мане ризика преношења

Неки од недостатака су следећи.

- Они воде ризику за ликвидност предузећа и могу довести до великих проблема са финансирањем предузећа.

- Немогућност предузећа да преврне доспеле обавезе може довести до неизвршења обавеза и може довести до банкрота предузећа. Укратко, текући ризик може угрозити само постојање самог предузећа.

- Ваљани ризик повећава трошкове пословања, јер се трошкови позајмљивања непрестано мењају на основу тржишног понашања и инвестиционе климе, а пословање ће морати да преврће своје обавезе по стопи која је важила у време доспећа његових краткорочних обавеза, без обзира на стопе може наштетити пословној маржи.

Закључак

Предузеће мора да схвати да ризик преусмеравања треба пажљиво надгледати и ефикасно њиме управљати, посебно у тешким ситуацијама попут кршења ликвидности итд., Што може отежати и повремено онемогућити преокретање предузећа. Ако се њиме ефикасно управља, то може бити ефикасан алат за пословање да побољша свој повраћај и повећа своју зараду.