Рачуноводство пореза на доходак (дефиниција, примери) | Корак по корак

Обрачун пореза на доходак

Обрачун пореза на доходак потребан је за признавање пореза на добит који се плаћа у књиговодственим књигама и утврђивање пореских трошкова за текући период. Мора се платити пре или после завршетка финансијске године и сходно томе признати у књиговодственим књигама. Постоји разлика између вредности признате у финансијским извештајима за финансијско извештавање и вредности признате у пореске сврхе.

Кључни појмови у рачуноводству пореза на доходак

Прво разумевање рачуноводства пореза на добит морамо да схватимо значење следећих компоненти: -

- Рачуноводствена добит - Рачуноводствени профит значи добитак који се приказује у билансу успеха након разматрања свих прихода и расхода, али пре опорезивања.

- Опорезива добит - Опорезива добит значи добит која се остварује према пореским законима и на коју порез треба да се плати према пореском закону.

- Текући порез - Текући порез је порез који се плаћа или плаћа на опорезиву добит према важећој пореској стопи у текућој години.

- Одложени порез - Одложени порез је порез који настаје због временских разлика. Привремене / временске разлике су разлике између књиговодствене вредности имовине и обавеза у финансијским извештајима и износа имовине и обавеза приписаних пореској основи.

Да бисмо разумели горње појмове, узмимо пример -

Ако купимо једно средство у вредности од 1000 америчких долара на почетку године, а стопа амортизације према финансијском извештавању износи 10%, а према пореском закону 20%, а добит пре амортизације и пореза 500 америчких долара.

- Рачуноводствени профит биће (500 УСД - Амортизација по рачуноводству (1000 УСД * 10% = 100 УСД) тј. 400 УСД.

- Опорезива добит биће (500 УСД - Амортизација по порезу (1000 УСД * 20% = 200 УСД)), тј. 300 УСД

- Текући порез платиће се по 300 УСД * Пореска стопа.

- Одложени порез настаће привременом разликом, тј. разликом између амортизације по рачуноводству и амортизације по порезу. У горе наведеном примеру, одложени порез ће износити 100 УСД.

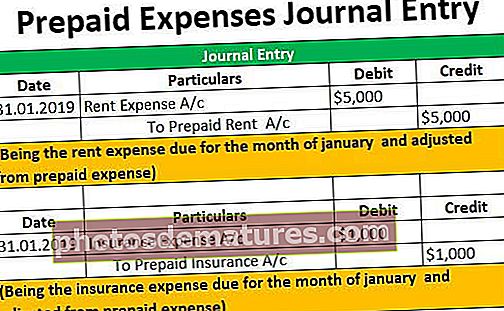

Унос у дневник обрачуна пореза на доходак

1. Одређивање пореза на доходак - Накнада пореза на добит евидентирана у књиговодственим књигама задуживањем добити и губитка, а приказаће се под пасивом у билансу стања.

2. Авансно плаћање пореза на доходак - Аконтациони порез на доходак приказаће се под Имовина у билансу стања.

Одложена пореска средства и одложене пореске обавезе

Одложени порез је две врсте - одложена пореска средства и одложене пореске обавезе.

# 1 - Одложена пореска средства (ДТА) - ДТА настаје када је књиговодствена добит мања од добити обрачунате по порезу. То разумемо на примеру испод. Нпр. Кс Лтд. има добит по билансу успеха 5000 УСД пре него што се добије ефекат амортизације, а стопа амортизације је 20% према намени финансијског извештавања и 10% према намени пореза на добит.

- Добит према финансијском извештају - 5000 УСД - (5000 УСД * 20%) = 4.000 УСД

- Добит према пореској сврси - 5000 УСД - (5000 УСД * 10%) = 4.500 УСД

Будући да је пореска добит већа од књиговодствене, стога морамо платити више пореза сада, а у будућности ће бити мање пореза и због тога ће настати ДТА, а ДТА ће бити (4.500 - 4.000 УСД) * Пореска стопа

# 2 - Одложене пореске обавезе (ДТЛ) - ДТЛ настаје када је књиговодствена добит већа од добити обрачунате по порезу. То разумемо на примеру испод.

Нпр., Кс Лтд. има добит од 5.000 УСД након што узме у обзир потраживање камате од 500 УСД, али према порезу на доходак камате се опорезују када су стварно примљене.

- Добит према финансијском извештају - 5000 УСД

- Добит према пореској сврси - 5000 УСД - 500 УСД = 4.500

Будући да је пореска добит мања од књиговодствене, стога морамо сада платити мање пореза, а у будућности ће се повећати порез и због тога ће настати ДТЛ, а ДТЛ ће бити (5000 - 4000 УСД) * Пореска стопа

Признавање одложеног пореза

Одгођена пореска средства признат ће се у књиговодственим књигама књижењем добити и губитка клима, а различите пореске обавезе признат ће се терећењем добити и губитка клима.

Чланци у часопису су следећи:

Предност

- Ако се пословни субјект бави пореским рачуноводством, то му помаже у подношењу пореске пријаве.

- Штеди време пословном субјекту за израчун у време подношења пореске пријаве.

- Пословни субјект може да се бави пореским планирањем.

- Одржавањем само једног рачуноводственог система можете уштедети трошкове радне снаге и трошкове рачуноводственог софтвера.

Мане

- Само мали пословни субјект може водити само пореско рачуноводство.

- То неће дати тачну слику оперативних трошкова и користи.

- Компаније од којих се захтева ревизија рачуна не могу следити само методу обрачуна пореза на добит.

Закључак

Након читања горе наведеног, схватили смо да постоји разлика између рачуноводствене добити и опорезиве добити. Пре него што стигнемо добит по порезу на добит, морамо да разумемо одредбе у оквиру пореза на доходак и да израчунамо опорезиву добит. Ако ентитет следи систем пореског рачуноводства, на крају године од њега не треба да врши обрачун опорезиве добити, али ово је ограничено само за оне организације за које закон о предузећима није примењив и није потребан вођење књига рачуна према рачуноводственом стандарду.