Буџетирање ризика (дефиниција, врсте) | Корак по корак прорачун са примером

Дефиниција буџетирања ризика

Буџетирање ризиком је врста алокације портфеља у којој се ризик портфеља распоређује међу различите класе имовине са циљем максимизирања укупних приноса портфеља, а да укупан ризик портфеља буде минималан.

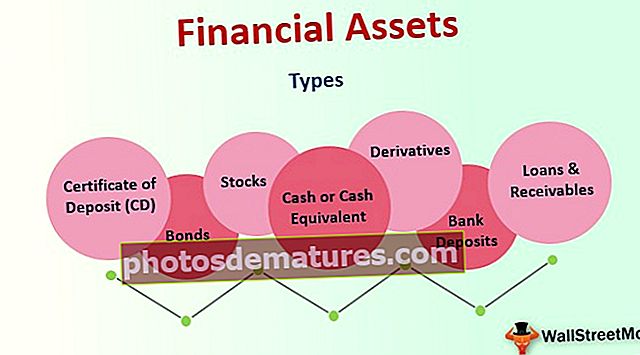

Најчешћи приступ алокацији портфеља заснива се на капиталу, тј. Колики удео капитала треба да иде у акције или обвезнице или друге такве класе имовине. На пример, ако имам 100 долара са собом и уложим 80 долара у акције и 20 долара у обвезнице, знамо расподјелу капитала за сваку класу имовине, али немамо појма колики смо квантитативни ризик додијелили акцијама, а колико обвезницама. У буџетирању ризика, инвеститор прво мора израчунати колики удео у укупном ризику портфеља представља свака класа имовине, а затим обрнуто израчунати пропорције сваке класе активе како би умањио укупан ризик портфеља.

Прорачун буџетирања ризика са примером

Буџетирање ризика првенствено се користи у три корака, тј. Мерење ризика, приписивање ризика и расподела ризика.

Овде можете преузети овај Екцел образац за утврђивање буџета за ризик - Екцел образац за прорачун за прорачун

Погледајмо пример како бисмо разумели како функционише буџетирање за ризике. Претпоставимо да имамо две класе имовине Кс & И са једнаким пондерима и следећих пет вредности.

Приноси портфеља могу се лако израчунати применом пондерисане просечне методе узимајући у обзир пондере 50:50 (Вк, Ви) сваке класе имовине. Затим израчунавамо стандардну девијацију (која је мера ризика или нестабилности) сваке класе имовине (σИкс, σг.) користећи уграђену формулу. Такође израчунавамо корелацију између две класе имовине (Корки) користећи уграђену формулу.

Стога се прорачун стандардне девијације портфеља (σп) користећи доњу формулу може се урадити на следећи начин,

- σстр2 = (Вк * σИкс) 2 + (Ви * σг.) 2 + 2 * Шк * σИкс*Ви * σи * Цоррки

- =(50%*2.42%)^2+(50%*3.50%)^2+(2*50%*50%*2.42%*3.50%*0.752246166))^0.5

- Портфељ СД = 2.775%

Циљ буџетирања ризика је минимизирање укупног ризика портфеља σстр променом тежине портфеља Вк и Ви.

Најочигледнији начин да се то постигне је смањење удела ризичне имовине. Али ово ће утицати на принос портфеља, јер најризичнија имовина често има највећи принос.

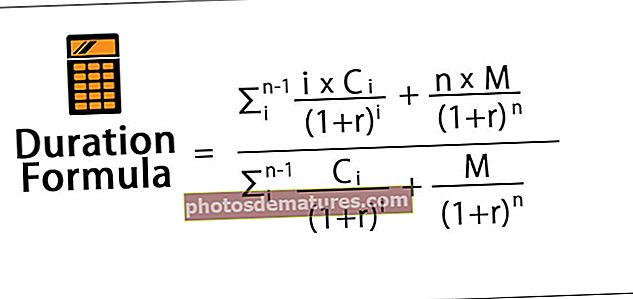

Да бисмо решили овај проблем, уместо да минимизирамо стандардну девијацију портфеља, минимизирамо однос зван Шарпов однос који је дат следећом формулом:

СР = (Рп - Рф) / σстр, где су Рп и Рф укупни принос портфеља, односно принос без ризика.

Шарпов однос на сиров начин означава принос по јединици ризика портфеља. Отуда минимизирамо Схарпе-ов однос портфеља (СР) променом удела различитих класа имовине.

Следећа табела даје вредности за различите параметре буџетирања ризика за горњи пример.

Према томе, израчунавање Шарповог односа помоћу горње формуле је следеће,

- = (7.5%-3%)/2.775%

- Шарпов однос = 1,62

Врсте / компоненте ризичног буџетирања

За разлику од капиталног буџетирања, у моделе буџетирања са ризиком можемо укључити изложеност портфеља ризику различитим спољним факторима попут инфлације, економског раста, каматних стопа и тако даље. Да би буџет ризика доделио спољним факторима, инвеститор мора успоставити везу између сваке класе имовине и спољних фактора, а затим, након разматрања волатилности и претпоставки корелације између њих, може се изградити одговарајући модел ризика.

Ризик портфеља се такође може разложити на активне и пасивне компоненте сличне горе поменутој техници. Пасивна компонента је генерално одговарајуће мерило, док активна компонента представља ризик због управника фонда запосленог код инвеститора.

На горњој слици можемо видети да је 95% ризика портфеља настало због понашања поједине класе имовине, док је 5% због понашања запослених у управницима фондова.

Предности

- Буџетирање ризика помаже инвеститору да оптимизује перформансе портфеља и истовремено одржава ризик с којим се осећа угодно.

- То је моћна техника јер узима у обзир не само класе имовине већ и корелационе ефекте различитих класа имовине

- Буџетирање ризиком такође може да узме у обзир ефекте спољног фактора на портфељ и његову интеракцију са различитим класама имовине што није могуће у капиталном буџетирању.

Мане / Ограничења

- Примарно ограничење буџетирања ризика је оперативна потешкоћа. Активно управљање портфељем користећи буџетирање ризика захтева континуиране податке и статистичку анализу.

- Друго, буџетирање за ризике захтева техничку стручност, што је врло тешко за већину малопродајних инвеститора да стекну или одвоје време и стога је овај метод мање прихватљив за масе.

Закључак

Буџетирање ризиком један је од најновијих метода оптимизације портфеља и користиће се заједно са најраспрострањенијим методом капиталног буџетирања. Примарна корист буџетирања за ризик је што помаже инвеститору да пажљиво уравнотежи свој ризик између различитих класа имовине, спољних фактора и улоге активног менаџера средстава. Али потребна је детаљна анализа како би се дошло до корелације између спољних фактора и класа имовине, што ако се неправилно уради може онеспособити читав модел оптимизације.