Обавезна резерва (дефиниција) | Примери обавезне резерве

Дефиниција обавезне резерве

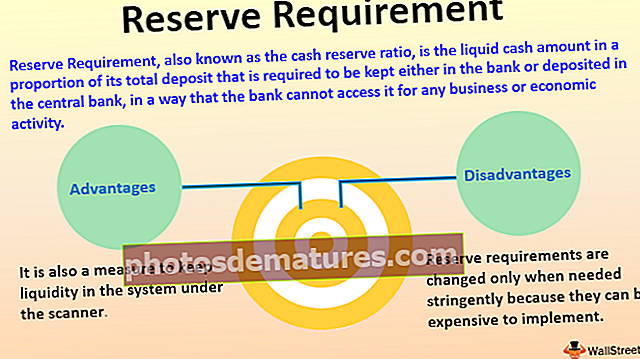

Обавезна резерва је ликвидни износ готовине у пропорцији укупног депозита који се мора чувати у банци или депоновати у централној банци, на такав начин да му банка не може приступити ни за једну пословну или економску активност.

Централне банке широм света имају мандат за банке чланице да би се регулисала безбедност готовине коју банке имају. Ова новчана резерва служи у различите сврхе у различитим економијама. Централна банка Сједињених Држава је Савезна банка, која има овлашћења у вези са овим захтевом у Сједињеним Државама. Слично томе, Народна банка Кине врши сличну функцију за кинеске банке.

Компоненте обавезне резерве

Обавезна резерва је функција нето потражње и временских обавеза (НДТЛ). НДТЛ се заснива на текућим депозитима, штедним улозима, ороченим депозитима и осталим обавезама. Ово је такође прилагођено депозитима других банака. Формула за НДТЛ постаје:

НДТЛ = Обавезе према тражњи + орочене обавезе + остале тражње и орочене обавезе - депозити код других банака

Израчун се може извршити коришћењем нето потражње и временских обавеза.

Однос новчаних резерви = Готовинске резерве које се одржавају у складу са Централном банком / нето тражња и временске обавезе.

Примери обавезних резерви

Испод су наведени примери за боље разумевање његовог израчунавања.

Овде можете преузети овај Екцел образац са обавезним резервама - Екцел Предложени захтеви за резервеПример # 1

Претпоставимо да Федерална резерва захтева да банка под именом АБЛ у Сједињеним Државама одржава 9,2% готовинске резерве. Банка пријављује нето обавезе према тражњи и времену на 100 милиона долара. Колики је износ резерве коју ће банка ставити у Федералну резерву?

Решење:

Будући да Савезна резерва има 9,2% прописа о готовинској резерви, примењиваће се на нето тражњу и временске обавезе банке АБЛ. Банка ће задржати 9,2% својих НДТЛ 100 милиона долара у резерви.

Готовинске резерве против НДТЛ

- =$100*9.2%

- =$9.2

Тако ће задржати 9,2 милиона долара у трезорима Федералних резерви.

Пример # 2

Банка у Мексику, Смитх анд Сонс Лимитед, добила је обавезну резерву од 7,5% своје нето тражње и временских обавеза (НДТЛ). Ако у билансу стања има следеће обавезе (види табелу) и 80% може да се припише НДТЛ-у, да ли се врши израчунавање да би се добио износ који би требало да се одржи за обавезну резерву?

Све цифре су изражене у америчким доларима.

Решење

Горња табела се може користити за утврђивање укупних обавеза које банка има у билансу стања. Обавезна резерва је функција нето тражње и временских обавеза (НДТЛ), па се последње могу добити као проценат у укупним обавезама.

Укупне обавезе и нето потражња и временске обавезе

- Дакле, укупне обавезе = 23 милиона долара + 30 милиона долара + 12 милиона долара = 65 милиона долара.

НДТЛ = 80% укупних обавеза, што је 80% од 65 милиона долара

Обавезна резерва = 5% НДТЛ.

Износ резерве

- =$3.9

Дакле, број резерви које банка мора да направи код централне банке Мексика = 3,9 милиона долара.

Предности

- Дуго времена у историји банкарства, обавезне резерве су помагале централним банкама да регулишу циркулацију новца. Сада се сматра корисним у одржавању каматних стопа (позајмица) под контролом. С тим у вези, централне банке не морају обавезно одредити ове стопе, већ утичу на њих или утичу на њих.

- Такође води друге стопе које банке међусобно користе. На пример, ЛИБОР - Лондонска међубанкарска понуђена стопа.

- Такође је мера за задржавање ликвидности у систему испод скенера.

- Такође се може користити као средство за борбу против инфлације.

Ограничења

- Коефицијент готовинске резерве не узима у обзир краткорочне фондове и друге тржишне хартије од вредности које се такође сматрају високо ликвидним. Стога не представља праву слику ликвидности банке.

- Лоше управљана резерва може да доведе до успоравања економије и / или случајних мера од стране финансијских институција.

- Већина економиста у модерном добу не слаже се са појмом обавезне резерве као контролом новчаног промета. Они сматрају да с растућим функционалностима у банкарском простору такви захтеви имају мању улогу у регулисању циркулације новца.

Мане

- Стално повећање или смањење захтева за резервом може узроковати да дух инвеститора умре. Понекад постају критични у круговима инвеститора.

- Ови захтеви се мењају само када су строго потребни, јер могу бити скупи за примену.

Важне тачке

- Ако је обавезна резерва централних банака висока, банке чланице остварују мање добити јер имају већи износ на чувању код централних банака. Обрнуто, добит је велика ако је овај захтев мањи.

- Банке посуђују средства код Федералних резерви, као и једна од друге. Средства која су позајмљена и позајмљена међу банкама позната су као савезни фондови. А каматна стопа која се наплаћује назива се Фед стопа капитала.

- Каже се да има свака финансијска институција која држи износе који премашују обавезне резерве вишак резерве.

Закључак

Захтеви за резервом не морају увек служити својој сврси. Као што се могло видети током финансијске кризе 2008-09., Ниже каматне стопе и мањи захтеви нису се могли манифестовати у тактикама експанзије како је предвиђено. Због општег неповерења које се није могло надокнадити овим захтевима.

Земље попут Сједињених Држава, Индије и Јапана имају мандат од својих централних банака - Федералне резерве Сједињених Држава, Резервне банке Индије, односно Банке Јапана, за обавезне резерве. За обавезу већу од 124,2 милиона долара, амерички систем федералних резерви захтева да банке одвоје 10%, што је на снази од 17. јануара 2019. Доња граница у Сједињеним Државама је 2 милиона долара, испод које финансијске институције не морају да се придржавају такав захтев

У протекле две деценије, Индијска резервна банка је у просеку износила 5,41% због обавезне резерве у готовини. Постоје земље у којима се не захтева задржавање новчаних резерви. На пример, Хонг Конг, Уједињено Краљевство и Аустралија су ослобођени таквих захтева.