Примери изведених деривата

Деривативни примери

Деривати су финансијски инструменти попут капитала и обвезница, у облику уговора који своју вредност изводи из учинка и кретања цена основног ентитета. Овај основни ентитет може бити било шта попут средства, индекса, робе, валуте или каматне стопе. Сваки пример изведенице наводи тему, релевантне разлоге и додатне коментаре по потреби.

Следећи су најчешћи примери -

- Напред

- Футурес

- Опције

- Замјене

Најчешћи примери деривата

Пример # 1 - Напред

Претпоставимо да кукурузне пахуљице производи АБЦ Инц за шта компанија треба да купи кукуруз по цени од 10 долара по квинталу од добављача зрна званог Бруце Цорнс. Куповином од 10 долара, АБЦ Инц чини потребну маржу. Међутим, постоји могућност јаких киша које могу уништити усеве које је засадио Бруце Цорнс и заузврат повећати цене кукуруза на тржишту што ће утицати на профитне марже АБЦ-а. Међутим, Бруце Цорнс је предузео све могуће мере да спаси усеве и ове године је користио бољу опрему за узгој житарица, па стога очекује већи раст од нормалног раста кукуруза, без оштећења од киша.

Због тога се две стране договарају на шест месеци да утврде цену кукуруза по квинталу на 10 долара. Чак и ако киша уништи усеве и цене порасту, АБЦ би плаћао само 10 долара по квинталу, а Бруце Цорнс је такође дужан да следи исте услове.

Међутим, ако цена кукуруза падне на тржишту - у случају када кише нису биле толико јаке као што се очекивало, а потражња је порасла, АБЦ Инц би и даље плаћао 10 долара по квинталу што би могло бити претјерано током тог времена. На АБЦ Инц могу утицати и марже. Бруце Цорнс би остварио јасну добит од овог терминског уговора.

Пример # 2 - Футурес

Будућности су сличне форвардима. Главна разлика остаје како су термински уговори инструменти без рецепта. Стога се могу прилагодити. Истим уговором ако се тргује путем берзе, он постаје будући уговор и, према томе, инструмент којим се тргује на берзи где постоји надзор регулатора размене.

- Горњи пример може бити и будући уговор. Кукурузни фјучерси тргују на тржишту, а вести о обилним кишама фјучерсе кукуруза са роком употребе после 6 месеци АБЦ Инц може купити по тренутној цени која износи 40 УСД по уговору. АБЦ купује 10000 таквих будућих уговора. Ако заиста пада киша, термински уговори за кукуруз постају скупи и тргују се по цени од 60 долара по уговору. АБЦ очигледно остварује добитак од 20000 долара. Међутим, ако је предвиђање кише погрешно и тржиште је исто, са побољшаном производњом кукуруза постоји велика потражња међу купцима. Цене постепено теже да опадају. Будући уговор који је сада доступан вреди 20 долара. У овом случају, компанија АБЦ Инц одлучила би да купи још таквих уговора како би изравнала све губитке који произилазе из тих уговора.

- Најпрактичнији пример на глобалном нивоу за будуће уговоре је роба нафте, која је ретка и има огромну потражњу. Они улажу у уговоре о ценама нафте и на крају у бензин.

Пример # 3 - Опције

Без новца / У новцу

Када купујете цалл опцију - ударна цена опције заснива се на тренутној цени деоница на тржишту. На пример, ако је цена акције дате акције 1,500 долара, ударна цена изнад ове би се назвала „без новца“, а обратно би се назвала „у новцу“.

У случају продајних опција, обрнуто важи за новац и опције новца.

Куповина Пут или Цалл опције

Када купујете „Пут опцију“, заправо предвиђате услове у којима ће тржиште или основна деоница пасти, тј. Ви сте медведи над акцијом. На пример, ако купујете продајну опцију за Мицрософт Цорп са тренутном тржишном ценом од 126 долара по акцији, на крају се понашате као медвед и очекујете да ће током одређеног периода она пасти и до 120 америчких долара по акцији гледајући на тренутни тржишни сценарио. Дакле, пошто купите залихе МСФТ.О по цени од 126 долара и видите да оне опадају, у ствари можете да продате опцију по истој цени.

Пример # 4 - замјене

Размотримо замену ваниле где су укључене две стране - где једна страна плаћа флексибилну каматну стопу, а друга фиксну каматну стопу.

Странка са флексибилном каматном стопом верује да се каматне стопе могу повећати и искористити ту ситуацију ако се догоди зарађивањем већих камата, док странка са фиксном каматном стопом претпоставља да се стопе могу повећати и не жели да ризикујте за које су стопе фиксне.

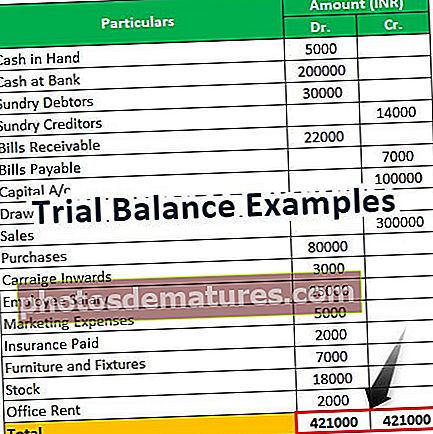

Тако, на пример, постоје две странке, рецимо да су Сара & Цо и Винрар & Цо-укључене које желе да уђу у једногодишњу замену каматне стопе у вредности од 10 милиона долара. Претпоставимо да је тренутна стопа ЛИБОР 3%. Сара & Цо нуди компанији Винра & Цо фиксну годишњу стопу од 4% у замену за ЛИБОР-ову стопу плус 1%. Ако стопа ЛИБОР остане 3% на крају године, Сара & Цо ће платити 400.000 УСД, што је 4% од 10 милиона УСД.

У случају да ЛИБОР износи 3,5% на крају године, Винрар & Цо ће морати да уплати 450 000 УСД (према договору на 3,5% + 1% = 4,5% од 10 милиона УСД) компанији Сара & Цо.

Вредност свап трансакције, у овом случају, била би 50.000 УСД - што је у основи разлика између онога што је примљено и онога што је плаћено у смислу плаћања камата. Ово је свап каматна стопа и један је од најчешће коришћених деривата на свету.

Закључак

Деривати су инструменти који вам помажу да се заштитите или арбитрирате. Међутим, уз њих може бити мало ризика, па би корисник требао бити опрезан приликом креирања било које стратегије. Заснован је на једном или више основних, међутим, понекад је немогуће знати стварну вредност тих основних. Њихова сложеност у рачуноводству и руковању отежава им одређивање цијене. Такође, постоји врло висок потенцијал финансијских превара употребом деривата, на пример, Понзијеве шеме Бернија Мадоффа.

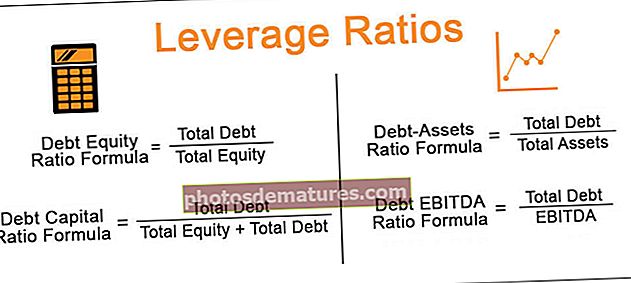

Према томе, основни метод коришћења деривата, који је полуга, треба мудро користити, јер деривати и даље остају узбудљив, а истовремено грозан облик финансијског инструмента за инвестирање.