Однос адекватности капитала (дефиниција, формула) | Како израчунати?

Однос адекватности капитала помаже у мерењу финансијске снаге или способности финансијских институција да испуне своје обавезе користећи своју имовину и капитал и израчунава се дељењем капитала банке са њеном пондерисаном имовином.

Шта је однос адекватности капитала?

Коефицијент адекватности капитала је мера за утврђивање удела банкарског капитала у односу на укупну пондерисану имовину банке. Кредитни ризик везан за имовину зависи од ентитета којем банка даје зајмове, на пример, ризик везан за зајам који даје држави износи 0%, али је износ зајма који се позајмљује појединцима веома висок у проценат.

- Однос је представљен у облику процента, обично већи проценат подразумева сигурност. Низак коефицијент указује на то да банка нема довољно капитала за ризик повезан са њеном имовином и може пропасти у случају било какве неповољне кризе, што се догодило током рецесије.

- Веома висок однос може указивати на то да банка не користи свој капитал оптимално кредитирањем својих клијената. Регулатори широм света увели су Басел 3, који од њих захтева да одржавају већи капитал с обзиром на ризик из пословних књига компаније, како би заштитили финансијске системе од нове велике кризе.

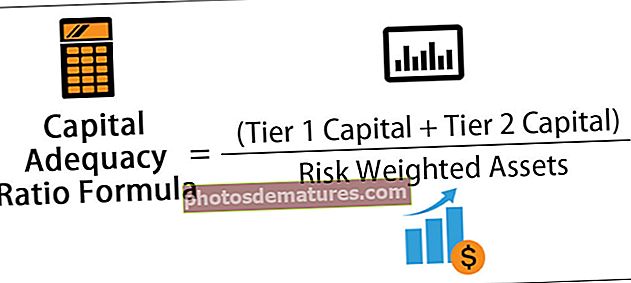

Формула

- Укупан капитал, који је бројник у показатељу адекватности капитала, представља збир основног капитала банке и другог нивоа банке.

- Капитал првог реда, који је познат и као обични капитал првог реда, укључује углавном акцијски капитал, задржану добит, остали свеобухватни приход, нематеријалну имовину и друга мала прилагођавања.

- Капитал нивоа 2 банке укључује ревалоризационе резерве, подређени дуг и сродне вишкове акција.

- Називник је имовина пондерисана ризиком. Актива пондерисана ризиком банке укључује имовину пондерисану кредитним ризиком, имовину пондерисану тржишним ризиком и имовину пондерисану оперативним ризиком. Однос је представљен у облику процента; генерално већи проценат подразумева сигурност банке.

Математички приказ ове формуле је следећи -

Формула односа адекватности капитала = (капитал првог нивоа + капитал другог нивоа) / имовина пондерисана ризиком

Примери израчунавања (са Екцел предлошком)

Погледајмо неколико једноставних до напредних примера да бисмо то боље разумели.

Пример # 1

Покушајмо да разумемо ЦАР произвољне банке како бисмо разумели како израчунати однос за банке. За израчунавање ЦАР-а морамо да претпоставимо капитал банке и нивоа 2. Такође морамо да преузмемо ризик повезан са његовом имовином; та актива пондерисана актива је имовина пондерисана кредитним ризиком и имовина пондерисана тржишним ризиком и имовина пондерисана оперативним ризиком.

Снимак у наставку представља све променљиве потребне за израчунавање ЦАР-а.

За израчунавање формуле показатеља адекватности капитала прво ћемо израчунати укупну имовину пондерисану ризиком на следећи начин,

Укупна имовина пондерисана ризиком = 1200 + 350 + 170 = 1720

Израчун формуле коефицијента адекватности капитала биће следећи,

Формула за ЦАР = (148 + 57) / 1720

ЦАР ће бити -

ЦАР = 11,9%

Коефицијент представља ЦАР за банку износи 11,9%, што је прилично висок број и оптималан је да покрије ризик који носи у својим књигама за имовину коју држи.

Пример # 2

Покушајмо да разумемо ЦАР за Државну банку Индије. За израчунавање коефицијента адекватности капитала (ЦАР) потребан нам је бројилац, који је капитал банке и нивоа 1. Такође нам је потребан називник, који је ризик повезан са његовом имовином; та актива пондерисана актива је имовина пондерисана кредитним ризиком, имовина пондерисана тржишним ризиком и имовина пондерисана оперативним ризиком.

Снимак у наставку представља све променљиве потребне за израчунавање формуле ЦАР.

За прорачун ћемо прво израчунати укупну имовину пондерисану ризиком на следећи начин,

Израчун коефицијента адекватности капитала биће следећи,

ЦАР Формула = (201488 + 50755) / 1935270

ЦАР ће бити -

Пример # 3

Покушајмо да разумемо ЦАР за ИЦИЦИ. За израчун коефицијента адекватности капитала потребан нам је бројилац, који је капитал банке и нивоа 2. Такође нам је потребан називник, који је имовина пондерисана ризиком.

Снимак у наставку представља све променљиве потребне за израчунавање коефицијента адекватности капитала.

За израчунавање коефицијента адекватности капитала прво ћемо израчунати укупну имовину пондерисану ризиком на следећи начин,

Укупна актива пондерисана ризиком = 5266 + 420 + 560 = 6246

Израчун коефицијента адекватности капитала биће следећи,

Формула за ЦАР = (897 + 189) / 6246

ЦАР ће бити -

Однос адекватности капитала = 17,39%

Коефицијент представља ЦАР за банку износи 17,4%, што је прилично висок број и оптималан је да покрије ризик који носи у својим књигама за имовину коју држи. Такође, испод пронађите снимак бројева које је пријавила компанија.

Релевантност и употреба

ЦАР је капитал који банка издваја и делује као јастук банци за ризик повезан са имовином банке. Низак коефицијент указује на то да банка нема довољно капитала за ризик повезан са њеном активом. Виши коефицијенти сигнализираће сигурност банке. Игра веома важну улогу у анализи банака на глобалном нивоу након субприме кризе.

Много банака је изложено и њихова процена је нагло пала, јер нису одржавале оптималну количину капитала за износ ризика који су имале у погледу кредитног, тржишног и оперативног ризика у својим књигама. Увођењем мере Базел 3, регулатори су поставили захтеве за строжије од ранијег Базела 2, како би се избегла још једна криза у будућности. У Индији, многим банкама у јавном сектору недостаје капитал од 1 ЦЕТ, а влада уводи ове захтеве у последњих неколико година.

Овај Екцел образац можете преузети са овог места - Формула односа адекватности капитала Екцел предложак