Побољшање кредита (дефиниција, примери) | Врсте побољшања кредита

Шта је побољшање кредита?

Побољшање кредита је стратегија коју су усвојиле компаније у којој предузимају различите интерне и екстерне мере како би побољшале своју кредитну способност, са основним циљем да обезбеде боље услове за отплату дуга, а такође смањује ризик инвеститора од специфичних структурираних производа на финансијском тржишту.

Организације или издаваоци претежно се баве стратегијама побољшања кредита како би смањили камату која се мора платити за одређено обезбеђење, јер висока кредитна способност значи добру кредитну оцену, што на крају значи да ће инвестиција коју инвеститор оствари добити које су обећане када се обезбеди издата на тржишту. Супротно томе, када је кредитна способност ниска, кредитни рејтинг ће бити лош, што инвеститорима чини неповољним јер инвеститор на крају може изгубити своју инвестицију.

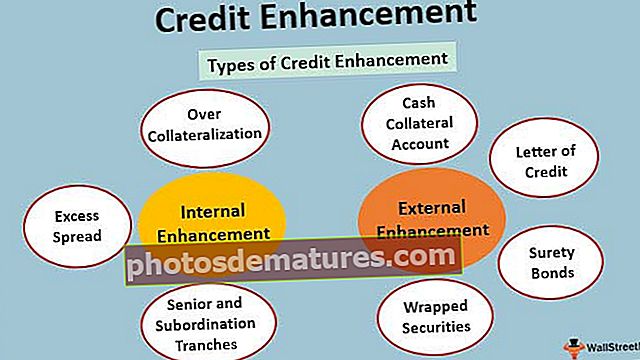

Врсте побољшања кредита

Побољшање кредита може бити интерно или екстерно у зависности од стратегије која је укључена. Активности које се интерно обављају у организацији која побољшава кредитну сцену називају се интерним побољшањем, док се било која спољна подршка предузета за побољшање кредитне способности може назвати спољним побољшањем.

# 1 - Унутрашње побољшање

Оверцоллатерализатион

Техника побољшања кредита која се најчешће користи је прекомерна колатерала. Као што и само име говори, вредност колатерала је већа од саме гаранције. Будући да је основно обезбеђење много веће вредности, инвеститор може бити сигуран у случају да дође до неизвршења обавеза.

Вишак ширења

Прекомерни распон односи се на камату која је вишка након што су покривени сви трошкови вредносног папира. То је повезано са прекомерном колатерализацијом. То је разлика у каматној стопи стеченој основним средством обезбеђења и плаћеним каматама на издато обезбеђење. Вишак ширења омогућава организацијама простор за дисање у временима када су у фази стварања губитака.

Сениор и Субординатион Транцхес

Старија или подређена структура побољшава унутрашњу кредитну способност организације. Новчани токови су одвојени и дати им приоритет као старији или подређени на основу њиховог стажа. Старија транша би значила да има највећи стаж у новчаном току, а подређени би били нижи. Структура транше за старије и подређене служи као заштитни слој за старије транше. Сениорске транше имају бољи рејтинг од оних који нису подређени.

# 2 - Спољно побољшање

Рачун новчаног осигурања

Рачун готовинског осигурања је рачун који издавалац користи у случају било каквог дефицита у приходу. Организација може позајмити одређену суму новца од комерцијалне банке за куповину инструмената комерцијалног папира (ЦП) највишег квалитета. Рачун за готовинске колатерале обезбеђује побољшање кредита, јер у време проблема са обезбеђеном имовином, организација може да прода комерцијалне записе и врати износ који је позајмљен од инвеститора.

Акредитив

У случају мањка, банци или било којој другој финансијској институцији се плаћа накнада за издавање накнаде емитенту када исплате не успеју. Хартије од вредности побољшане акредитивом имају шансе да буду враћене на нижи ниво и као резултат тога, издавалац се више ослања на рачун готовинске колатерале када је за побољшање кредита потребна спољна подршка.

Гаранције

Хоризонталне хартије од вредности које су подржане јемственим обвезницама имају исти рејтинг као издавалац јемствених обвезница. Побољшање кредита делује за вредносне папире са јемственим обвезницама као залогом, јер ако депоноване хартије од вредности не раде онако како се очекивало, заложне гаранције могу се користити за надокнаду плаћања која су неплаћена.

Умотане хартије од вредности

Осигурање или гаранција треће стране у вези с плаћањем камата и главнице назива се умотаним осигурањем. Треће лице може бити матично предузеће издаваоца хартије од вредности или банка или осигуравајуће друштво. Гаранцију обично пружа компанија са оценом ААА или банка.

Пример побољшања кредита

АБЦ Инц. прикупља капитал издавањем обвезница. Може се укључити у побољшање кредита како би смањио каматну стопу која је потребна да плати обвезницу инвеститорима. АБЦ Инц. би захтевао добијање банкарске гаранције за део износа главнице. Ово обвезницу чини „загарантованом“. У овом случају, инвеститор се може ослонити на гаранцију банке да врати своју инвестицију у случају да АБЦ Инц. не испуни обавезе током трајања обвезнице. Претпоставимо да је рејтинг обвезнице у тренутку издавања био БББ, банкарска гаранција би помогла да се кредитни рејтинг обвезнице повећа на АА.

Побољшање кредитног рејтинга ствара простор за АБЦ Инц. да смањи каматну стопу, а такође осигурава да ће инвеститори добити камате и износ главнице на гаранцији банке.

Предности

- Омогућава организацијама да се задужују по нижој каматној стопи.

- Побољшава кредитну способност организације.

- Подстиче организације да раде на побољшању своје кредитне способности.

Мане

- На крају би организација могла покушати на различите начине да побољша своју кредитну способност, уместо да се фокусира на свој основни посао.

- Хартије од вредности са вишим кредитним рејтингом највише ће фаворизовати инвеститори, а у хартије од вредности са ниским кредитним рејтингом неће се инвестирати.

- То ствара двосмисленост код инвеститора, јер побољшање кредита може приказати лажну слику издаваоца који заправо не обавља добро своје основне пословне активности.

Закључак

- То је стратегија коју су организације усвојиле да би побољшале своју кредитну способност.

- Постоје две примарне технике побољшања кредита - интерна и екстерна

- Циљ побољшања кредита је створити вин-вин ситуацију за зајмопримца (организацију), као и зајмодавца (инвеститора).

- Обезбеђује сигурност улагања инвеститора.