Деривати у финансијама - дефиниција, употреба, предности и недостаци

Шта су деривати у финансијама?

Деривати у финансијама су финансијски инструменти који своју вредност изводе из вредности основног средства. Основно средство могу бити обвезнице, акције, валута, роба итд.

Најчешћи деривати у финансијама

Следе 4 најбоље врсте деривата у финансијама.

# 1- Будућност

Фјучерс дериватни уговор у финансијама је споразум двеју страна о куповини / продаји робе или финансијског инструмента по унапред одређеној цени на одређени датум.

# 2 - Напред

Термински уговор функционише на исти начин као и фјучерси, једина разлика је у томе што се њиме тргује без рецепта. Дакле, корист је прилагођавања.

# 3 - Опција

Опције у финансијама такође раде на истом принципу, међутим највећа предност опција је у томе што купцу дају право, а не обавезу да купује или продаје средство, за разлику од других споразума где је размена обавеза.

# 4 - Замените

Замјена је дериватни уговор у Финанцијама гдје купац и продавац подмирују новчане токове на унапријед одређене датуме.

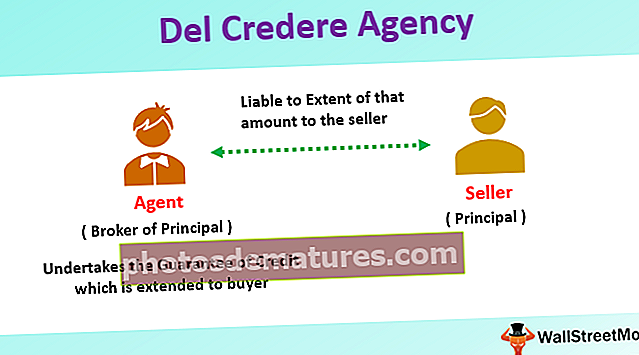

На тржишту постоје инвеститори / менаџери за инвестиције који се називају маркет мејкери, они одржавају понуду и нуде цене у датој хартији од вредности и спремни су да купе или продају пуно тих хартија од вредности по наведеним ценама.

Употреба деривата у финансијама

# 1 - Термински уговор

Претпоставимо да ће компанија из Сједињених Држава примити уплату од 15 милиона евра за 3 месеца. Компанија је забринута да ће евро депресирати и размишља да користи термински уговор за заштиту од ризика. То ефективно значи да се плаше да ће добити мање долара када изађу да размене своје € на тржишту. Стога, користећи термински уговор, компанија може одмах да прода евро по унапред одређеној општој стопи и избегне ризик да добије мање долара.

# 2 - Будући уговор

Да би било једноставно и јасно, исти пример као горе може се узети за објашњење фјучерс уговора. Међутим, фјучерс уговор има неке велике разлике у односу на форварде. Футуресима се тргује на берзи, стога их берза управља и регулише. За разлику од шпедиција које се могу прилагодити и структурирати према потребама страна. Због тога постоји много мање кредитног ризика и ризика друге уговорне стране, јер су дизајнирани у складу са потребама страна.

# 3 - Опције

Инвеститор има 10.000 долара за улагање, верује да ће цена акције Кс порасти за месец дана. Тренутна цена је 30 УСД, да би нагађао, инвеститор може купити једномесечну цалл опцију са ударном ценом од рецимо 35 УСД. Могао је једноставно да плати премију и упути дуг позив за ову одређену акцију уместо да купи акције. Механизам наше опције је потпуно супротан позиву.

# 4 - замјене

Рецимо да компанија жели да посуди 1.000.000 € по фиксној каматној стопи на тржишту, али на крају купује по променљивој стопи због неких фактора заснованих на истраживању и компаративне предности. Друга компанија на тржишту жели да купи 1.000.000 ЕУР по променљивој стопи, али на крају купује по фиксној цени због неких унутрашњих ограничења или једноставно због ниске оцене. Ту се ствара тржиште замјене, обје компаније могу склопити уговор о замјени обећавајући да ће једна другој платити договорену обавезу.

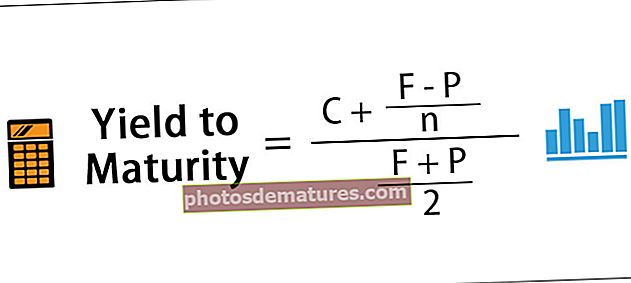

Механизам израчунавања изведених инструмената у финансијама

- Исплата за термински дериватни уговор у финансијама израчунава се као разлика између спот цене и цене испоруке, Ст-К. Тамо где је Ст цена у тренутку када је уговор покренут, а к цена по којој су се стране договориле да истекну уговор.

- Исплата фјучерс уговора закључује се као разлика између јучерашње цене затварања и данашње цене затварања. На основу разлике утврђује се ко је стекао, купац или продавац. Ако су цене смањиле добитак продавца, док ако су цене повећале добитак купца. Ово је познато као модел плаћања тржишном марком где се добици и губици израчунавају свакодневно и странке у складу са тим обавештавају о својој обавези.

- Распоред исплате за опције је мало сложенији.

- Опције позива: Даје купцу право, али не и обавезу да купи основно средство према уговору у замену за премију, израчунава се као максимално (0, Ст - Кс). Где је Ст цена акције на доспећу, а Кс је цена удара о којој су се стране договориле, а 0 која је већа. Да би израчунао добит са ове позиције, купац ће морати да уклони премију са исплате.

- Пут опције: Даје купцу право, али не и обавезу да прода основно средство према уговору у замену за премију. Распоред израчунавања за ове опције је управо обрнут од позива, тј. Штрајк минус тачка

- Исплата за уговоре о замјени израчунава се умрежавањем новчаног тока за обје уговорне стране. Пример једноставне замене ваниле помоћи ће учвршћивању концепта.

Предности изведених деривата

- Омогућава странкама да преузму власништво над основном имовином кроз минимална улагања.

- Омогућава поигравање на тржишту и пренос ризика на друге стране.

- Омогућава шпекулације на тржишту, јер такви који имају мишљење или интуицију са одређеним износом за улагање могу заузети позиције на тржишту с могућношћу убирања високих награда.

- У случају опција, може се купити ванберзански прилагођена опција која одговара њиховим потребама и уложити према њиховој интуицији. Исто се односи и на терминске уговоре.

- Слично томе, у случају терминских уговора, друга уговорна странка тргује на берзи, тако да је то високо регулисано и организовано.

Мане деривата

- Основна имовина у уговорима је изложена високом ризику због различитих фактора као што су нестабилност на тржишту, економска нестабилност, политичка неефикасност итд. Стога, колико год пружају власништво, они су озбиљно изложени ризику.

- Бављење уговорима о дериватима у финансијама захтева висок ниво стручности због сложене природе инструмената. Стога је лаику боље да улаже у лакше путеве као што су узајамни фондови / акције или фиксни приход.

- Познати инвеститор и филантроп, Варрен Буффет својевремено је деривате назвао „оружјем за масовно уништавање“ због њихове нераскидиве везе са другим класама имовине / производа.

Закључак

Закључак је иако даје изложеност инвестицијама велике вредности, у стварном смислу је веома ризично и захтева велику стручност и технике жонглирања да би се избегао и преусмерио ризик. Број ризика којима вас излаже је вишеструк. Стога, уколико неко не може измерити и одржати ризик, улагање у велику позицију није препоручљиво. Супротно томе, добро калибрисан приступ са прорачунатом структуром ризика може инвеститора одвести у свет финансијских деривата.