Потврда о поверењу (дефиниција, формат) | Како то функционише?

Шта је потврда о поверењу?

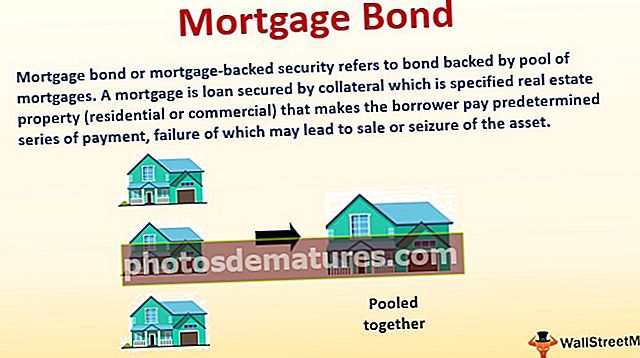

Потврда о поверењу је краткорочно финансирање у природи менице банке код које би се враћени зајам вратио у продаји робе (домаће или извозне) купцу.

Објашњење

- Обично компаније можда немају довољно новца и њихових еквивалената да би могле да купе залихе од добављача да би извршиле продају, али могу да имају налоге за продају од купаца. У тим случајевима, банкару се обраћају за краткорочни кредит у природи поверења. Банкар би платио робу страном извознику или домаћем продавцу. Користећи инвентар купљен од добављача, компанија може да изврши даљу продају купцу, а по реализацији потраживања кредит који се користи од банке враћа се уз номиналну каматну стопу.

- Зајмопримац (тј. Особа која се обратила банци ради пријема поверења мора имати одговарајућу сегрегацију добијене робе. Периодични извештај се такође издаје банкару на основу споразума о поверењу.

Формат потврде о поверењу

Користе се широм света без јединственог формата. Другим речима, ово што је издала банка у Великој Британији можда није исто што се практикује у САД.

Основни захтеви су следећи:

- Датум пријема поверења

- Примљен је прилог налога за продају

- Природа купљене робе (ПО приложена ако је добијена)

- Одобрења добијена од надлежних власти (ако се увозе)

- Подаци о банковном рачуну страног извозника

- Остали услови на захтев банке

Како функционише потврда о поверењу?

Процес је практично прилично компликован, посебно у случају увозних или извозних трансакција, јер се такође морају придржавати одредбе локалног царинског закона и правила (ако постоје) донета према њему.

Основни поступак је следећи:

- Купац се обраћа банци због потребе за поверењем попуњавањем потребних образаца и довршавањем потребног процеса.

- Након што је задовољна документацијом, банка именује купца за свог агента да купи робу која му се тражи у име банке.

- По пријему робе, банка плаћа надокнаду за куповину добављачу робе у договореним роковима.

- Уплата се врши само на банковни рачун како је наведено у документу о потврди.

- Добијена роба је раздвојена и чува се у складишту зајмопримца до продаје.

- Банка се периодично информише о завршном билансу добра и његовом стању.

- Накнада за куповину остварена приликом продаје прво се користи за подмиривање главнице и камате на рачуну.

По чему се потврда о трговини разликује од акредитива?

Дакле, следеће питање је: По чему се трговински кредит разликује од акредитива?

- Акредитив је гаранција коју је локални банкар дао страној страни за плаћање накнаде за трансакције. То није инструмент којим банка плаћа износ, а затим га прикупља од зајмопримца као у случају примања поверења. У међународним трансакцијама стране се можда не познају.

- У тим случајевима страни добављач није заштићен од ризика неплаћања својих иностраних купаца. Стога би продавац желео да му купац да гаранцију свог банкара, наводећи да ће банка бити обавезна да плати његову накнаду ако клијент не изврши своје обавезе. У ту сврху банка би од купца наплатила провизију за гаранцију, а не камату у случају пријема поверења.

- Другим речима, у трговинском кредиту банка делује као главница, а дужник је њен агент. Док у акредитиву банка само гарантује плаћање страном добављачу и одговорна је само ако локални клијент не изврши обавезе. Дакле, Банка има прву наплату у случају акредитива, а другу наплату у случају пријема поверења.

Дакле, први и почетни корак је осигурати да зајмопримац има припремљене документе за коришћење поверљивог кредита, стога би основни предуслови били:

- Меницу (БОЕ) коју купац прихвата (Налог за продају је пука намера куповине, али БОЕ прихвата плаћање!)

- Рачун ако је већ подигнут на купца

- Одобрење царинских власти (ако је добијено - у случају извоза)

Такође, горе наведено је опште и уобичајено је у свим земљама. Банке засноване на локалним законима траже додатне документе.

Предности

# 1 - Лак извор финансирања

Обично банке не оклевају да дају кредит поверењу. То је зато што је сигурно да би се новац вратио са каматама након што се роба прода. И за банку и за зајмопримца је вин-вин ситуација јер банка добија новац у облику камате, а компанија зарађује новац без потребе да у почетку улаже.

# 2 - Тренутна ликвидност

Готов новац који је иначе доступан може се користити у друге сврхе обртног капитала и улагања. Ово омогућава компанији ефикасно управљање ризницом.

Мане

# 1 - Прекомерна контрола

Банке постављају пуно услова клијенту. Неколико услова је:

- Одвојено одржавати инвентар који се односи на поверење

- Редовно одржавајте и издавајте извештаје банци.

- Клаузула да „банка по потреби може извршити ревизију залиха

- Ограничење трошкова

Компанија може имати додатне трошкове у погледу камата и у складу са осталим условима банака. Треба извршити анализу трошкова и користи овог постојећег стања.

# 2 - Прекомерна документација

Нећете добити кредит од поверења ако се не достави минимум горе наведених докумената. Практично није могуће добити царињење за извоз робе купцу без стварне производње добра.

(Белешка: прво купите робу, а затим обрадите продају)

Закључак

Стога је најјефтинији извор финансирања са сразмерно флексибилним роком доспећа примање поверења. Извор се може одабрати потребном анализом трошкова и користи и предајом потребних докумената.