Уговори о дугу | Примери залога обвезница | Позитивно Негативно

Шта су уговори о дугу?

Уговори о дугу су формални уговори или обећања која се дају између различитих страна попут кредитора, добављача, добављача, акционара, инвеститора итд. И компаније која наводи ограничења за финансијске показатеље као што су показатељи полуге, показатељи обртног капитала, показатељи исплате дивиденде итд. дужник се мора уздржати од кршења.

У идеалном случају, када зајмодавци позајмљују новац зајмопримцима, они потписују споразум. И према овом споразуму, зајмопримци морају да задрже одређена ограничења како би се заштитио интерес зајмодаваца.

Извор: акелиус.цом

Завезе о дугу (завезе о обвезницама) могу се називати многим именима. Два популарна имена су банкарски и финансијски савези. Заправо, сви значе исто.

Зашто су дужни савези?

Другим речима, зашто би зајмодавци обвезама обвезница ограничавали зајмопримце да нешто не раде? Зајмодавци обвезница не желе да врше притисак на зајмопримце правилима и ограничењима. Међутим, ако не обавезују зајмопримце са неколико услова и одредби, можда неће добити новац назад.

Такође је важно напоменути да зајмови о дуговима такође помажу зајмопримцима (да, чак и након ограничења). Када се потпише уговор између зајмопримаца и зајмодаваца, расправља се о условима и одредбама. А ако се зајмопримци придржавају услова, можда ће требати платити нижу каматну стопу (трошак позајмице) зајмодавцима.

Пример зајма о дугу

Рецимо да је Ицебреакер Цо. преузео дуг од банке. Банка је компанији понудила кредит од милион долара изјављујући да док компанија не исплати главницу банци плус 10% камате, компанија неће моћи да узме било који додатни зајам са тржишта.

Ограничење које је банка наметнула компанији Ицебреакер Цо. назвало би се обвезницом. Али зашто би банка учинила тако нешто? Хајде да га анализирамо.

- Пре свега, банка би урадила сопствену проверу пре него што позајмљује износ компанији Ицебреакер Цо.

- Ако банка утврди да Ицебреакер Цо. нема добар профил ризика, позајмљивање великог износа било би ризично и за банку. У овом случају, ако компанија изађе и такође позајми милион овде и још милион тамо и оде трбухом горе; банка неће добити свој новац.

- Размишљајући о будућем ризику, банка може ограничити компанију да позајмљује било који додатни зајам све док зајам банке не буде у потпуности исплаћен.

Метрике обвезница обвезница

Како зајмодавци могу да сазнају које обавезе морају да наметну зајмопримцу? Ево неколико показатеља које зајмодавци / зајмопримци морају да погледају пре него што наметну обвезнице.

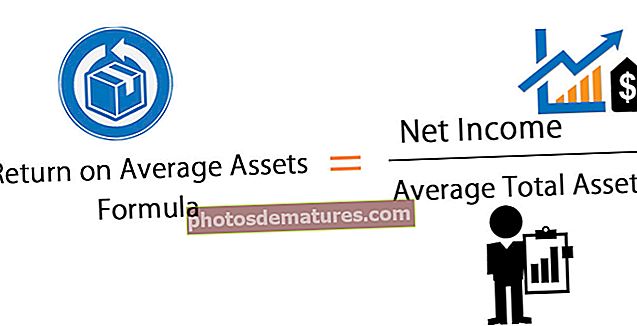

- Укупна актива: Компанија која има довољно добар АУМ (имовина под управљањем), имала би добро финансијско здравље (барем на површини). Да би знали да ли компанија може да отплати дугове, зајмодавци морају да погледају следећи однос.

- Дуг / имовина: Ово је једноставан однос који сваки зајмодавац треба да погледа пре него што позајмљује новац зајмопримцу. Овај однос помаже инвеститору да схвати да ли компанија има довољно средстава за исплату дугова. На пример, ако имају мању укупну имовину од дугова, компанија има велики проблем. Иначе, ако компанија има прилично нижи дуг (тј. 10% укупне имовине), компанија се можда игра превише сигурно.

- Дуг / капитал: Чак и ако би акционари добили плату након што би власници дуга добили свој новац, ипак је важно да инвеститори знају однос дуга и капитала компаније. Гледајући однос, могли би да виде колики је дуг и колики је капитал предузеће преузело и колики је ризик да власници дуга изгубе.

- Дуг / ЕБИТДА: Ово је једна од најважнијих метрика које зајмодавци треба да гледају. Будући да је ЕБИТДА зарада пре камата, пореза, амортизације и амортизације, ЕБИТДА заиста може показати да ли компанија има финансијску стабилност да благовремено отплати дуг (главница плус камата).

- Однос покривености камате: Ово је још једна тако важна мера. Покривеност камата упоређује ЕБИТ / ЕБИТДА са каматама. Већи однос би био бољи за зајмодавце. Ако је тај однос нижи, зајмодавци ће можда морати да размисле о томе да понуде зајам компанији.

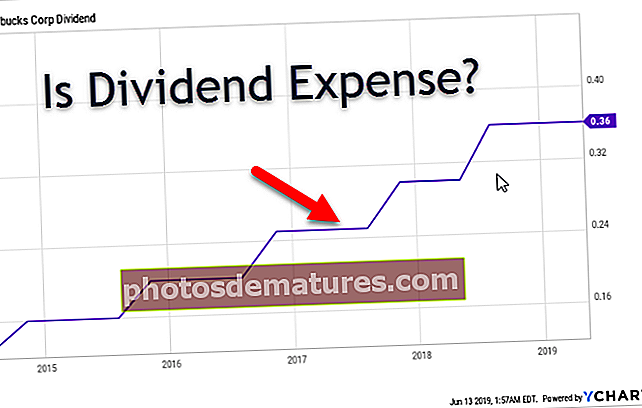

- Однос исплате дивиденде: Зашто је овај однос уопште важан? То је зато што коефицијент исплате дивиденде одлучује колику ће дивиденду компанија изјавити на крају године. Ако је исплата дивиденде превисока, то може повећати ризик зајмодаваца. Због тога је један од најчешћих зајмова о дугу ограничење зајмопримца у исплати огромне дивиденде.

Позитивни зајмови о дугу

Позитивни зајмови о дугу су ствари које зајмопримци морају да предузму како би осигурали да добију зајам. Испод је пример Споразума о позитивној вези.

извор: маринехарвест.цом

Примери осталих позитивних зајмова о дугу

- Циљајте на одређени опсег одређеног финансијског односа:позитивни зајмови о дугу је важно да зајмодавци знају да су заштићени. Да би осигурали да зајмодавци могу тражити од зајмопримаца да достигну одређени опсег за одређене финансијске показатеље како би искористили зајам.

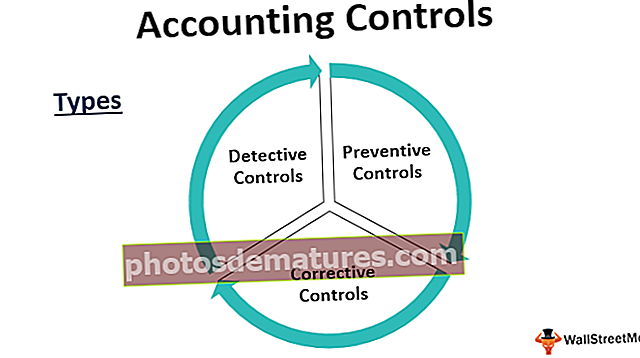

- Уверите се да су рачуноводствене праксе у складу са ГААП: Ово је основно питање, али важно. Зајмодавци морају осигурати да се зајмопримци придржавају Општеприхваћених рачуноводствених принципа (ГААП).

- Садашњи годишњи ревидирани финансијски извештаји:зајмопримци са позитивним дужничким уговорима морају осигурати да ли су финансијски извештаји тачни и да ли представљају праву слику о финансијским пословима компаније. Због тога ће годишња ревизија сигурно помоћи.

Уговори о негативном дугу

Негативни зајмови о дугу су ствари које зајмопримци не могу учинити. Испод је пример завета негативне везе.

извор: маринехарвест.цом

Остали примери негативног дуга

- Не исплаћујте готовинске дивиденде у одређеном обиму: Ако предузеће већи део зараде даје у готовинским дивидендама, како би исплатило новац који дугују зајмодавцима? Због тога зајмодавци зајмопримцима намећу ограничење да не могу исплатити готовинске дивиденде у одређеном обиму.

- Не узимајте додатни зајам: зајмови са негативним дугом су зајмопримац не би требало да узима више зајмова пре него што отплати зајмодавце. Помаже у заштити интереса зајмодаваца.

- Не продајте одређену имовину: Зајмодавци под негативним зајмом дуга могу такође ограничити зајмопримце у продаји одређене имовине док дуг не буде у потпуности исплаћен. То ће приморати зајмопримце да створе већу зараду за отплату дуга. Завезе са негативним дугом дугорочно ће заштитити и зајмодавце и зајмопримце.