Финансијски левериџ | Који је степен односа финансијске полуге?

Шта је однос финансијске полуге?

Однос финансијске полуге помаже у одређивању ефекта дуга на укупну профитабилност предузећа - висок однос значи да су фиксни трошкови пословања велики, док нижи однос подразумева ниже улагање у посао са фиксним трошковима.

Једноставно речено, указује на то колико је предузеће зависно од дуга који је издало и како компанија користи дуг као део своје стратегије финансирања и зависности од позајмица.

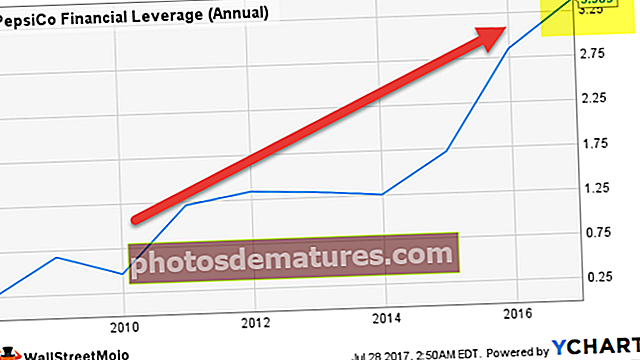

Пепсијев финансијски левериџ био је око 0,50к у 2009-2010; међутим, утицај Пепсија повећао се током година и тренутно износи 3,38к.

Шта ово значи за Пепси? Како се драматично повећао однос дуга и капитала? Да ли је ово добро или лоше за Пепси?

Формула финансијског полуга

- Термин полуга, у пољу пословања, односи се на употребу различитих финансијских инструмената или позајмљеног капитала у циљу повећања потенцијалног повраћаја улагања или поврата улагања у фирми.

- Када се добије уопштена и техничка дефиниција, однос финансијске полуге је степен до којег предузеће користи расположиве финансијске хартије од вредности, попут капитала и дуга. Указује на степен ослањања на пословање предузећа над расположивим дугом у пословању предузећа.

Формула финансијске полуге у односу на структуру капитала предузећа може се написати на следећи начин:

Формула финансијске полуге = Укупни дуг / акционарски капиталИмајте на уму да је укупни дуг = краткорочни дуг + дугорочни дуг.

- Што је вредност полуге већа, та компанија више користи свој издати дуг. Велика вредност полуге значи много већу каматну стопу, што резултира већим трошковима камата. А ово може негативно утицати на резултат компаније и зараду по акцији.

- Али у исто време, вредност полуге не би требало да се спушта прениско, јер се компаније које издају превише капитала сматрају мање сигурним, јер је износ ризика на тржиштима акција превисок.

- Дакле, полуга је такође ефикасан начин за разумевање и анализу финансијских ризика са којима се организација суочава у свом пословању. Финансијски ризик је једна реч која се користи као општи термин за неколико врста ризика повезаних са финансијама предузећа.

- Ови ризици укључују све ризике који укључују монетарне трансакције, као што су кредити компанија, и његову изложеност неизвршењу кредита. Термин се често користи да одражава инвеститорову несигурност у вези са наплатом приноса, као и потенцијал финансијског губитка.

Такође погледајте овај детаљан чланак о Оперативном полугом

Пример финансијске полуге компаније Нестле

Испод је извод биланса стања Нестле-а са финансијским извештајима за 2014. и 2015. годину. Израчунајмо Нестле-ов полуга овде.

извор: Нестлеов годишњи извештај

Из горње табеле -

- Текући део дуга = 9.629 ЦХФ (2015) и 8.810 ЦХФ (2014)

- Дугорочни део дуга = 11.601 ЦХФ (2015) и 12.396 ЦХФ (2014)

- Укупни дуг = 21.230 ЦХФ (2015) и 21.206 ЦХФ (2014)

- Укупни капитал акционара над родитељем = 62.338 ЦХФ (2015) и 70.130 ЦХФ (2014)

Формула = Укупни дуг / акционарски капитал

| У милионима ЦХФ | 2015 | 2014 |

| Укупни дуг (1) | 21230 | 21206 |

| Укупан капитал акционара (2) | 62,338 | 70,130 |

| Укупни дуг према акционарском капиталу | 34.05% | 30.23% |

Полуга се повећала са 30,23% у 2014. години на 34,05% у 2015. години.

Такође, погледајте ове омјере -

- Однос капитализације

- Цапитал Геаринг

- Однос дефанзивног интервала

Пример нафтних и гасних компанија (Еккон, Роиал Дутцх, БП и Цхеврон)

Испод је графикон Еккон-а, Роиал Дутцх-а, БП-а и Цхеврона.

извор: ицхартс

Полуга сектора нафте и гаса, генерално, повећана је. Све је почело првенствено од 2013-2014. Године, када је започело успоравање робних добара, што је не само резултирало смањеним новчаним токовима, већ је и навело ове компаније да се задужују, што је затегнуло биланс стања.

Зашто се финансијска полуга Марриотт Интернатионал драстично повећала?

Зашто мислите да се полуга драстично повећала?

извор: ицхартс

Да ли је Марриотт подигао велике износе дуга?

Анализирајмо ово питање извлачењем одговарајућег одељка Марриотт 2016 10К

извор: Марриотт Интернатионал СЕЦ Филингс

Тренутни део дугорочног дуга компаније Марриотт незнатно се повећао на 309 милиона долара у 2016. години у поређењу са 300 милиона долара у 2015. Међутим, његов дугорочни дуг се повећао за 115% у 2016. години на 8.197 милиона долара. Ово је један од примарних разлога за велики скок полуге.

Истраживање акционарског капитала

Да ли се акционарски капитал смањио?Не, није.

Погледајте доњи снимак акционарског капитала компаније Марриотт Интернатион.

извор: Марриотт Интернатионал СЕЦ Филингс

Примећујемо да се акционарски капитал компаније Марриотт Интернатионал повећао са - 3.590 милиона УСД у 2015. години на 5357 милиона УСД 2016. Повећање је првенствено резултат наградама компаније Марриотт за обичне акције и акције издате у компанији Старвоод Цомбинатион.

Стога можемо закључити да је повећање односа полуге Марриотт-а резултат већег дуга.

Који је степен финансијске полуге?

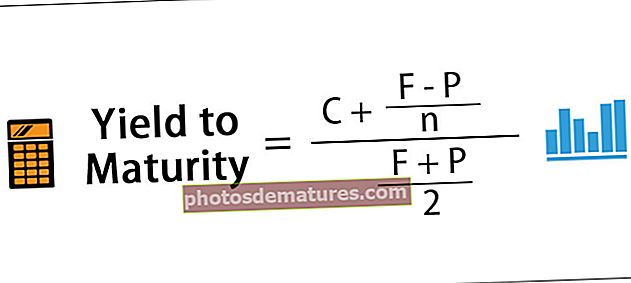

Степен финансијске полуге, или укратко ДФЛ, израчунава се помоћу формуле која се разликује од оне која се обично користи за израчунавање вредности полуге организације.

ДФЛ је однос који мери осетљивост зараде по акцији компаније (ЕПС) на осцилације у њеној оперативној финансијској добити због промена у њеној структури капитала. ДФЛ мери проценат промене у ЕПС-у за јединичну промену зараде пре камата и пореза (ЕБИТ).

ДФЛ се може израчунати помоћу следеће формуле:

Формула степена финансијске полуге =% промене у ЕПС-у /% промене у ЕБИТ-уОднос показује да што је вредност већа, ЕПС је испарљивији. Пошто су камате фиксни трошак, полуга увећава принос и ЕПС, што је добро у ситуацијама када оперативни приход расте. Међутим, неповољно је у лошим економским временима када оперативни приход опада.

Пример акцента

Погледајмо пример Аццентуре да бисмо стекли разумевање израчунавања односа степена финансијске полуге. Испод је биланс успеха извучен из његових СЕЦ подношења.

извор: Аццентуре СЕЦ Филингс

Формула степена финансијске полуге =% промене у ЕПС-у /% промене у ЕБИТ-у

АКЦЕНТАР - 2016

- % промене у ЕПС-у (2016) = (6,58 - 4,87) /4,87 = 35,2%

- % промене ЕБИТ-а (2016.) = (4.810.445 - 4.435.869) / 4.435.869 = 8,4%

- Аццентуре’с Левераге (2016) = 35,2% / 8,4% = 4,12к

АКЦЕНТАР - 2015

- % промене у ЕПС-у (2015) = (4,87 - 4,64) /4,64 = 5,0%

- % промене у ЕБИТ (2015) = (4.435.869 - 4.300.512) / 4.300.512 = 3,1%

- Левериџ компаније Аццентуре (2015) = 5,0% / 3,1% = 1,57к

Примећујемо да је однос полуге компаније Аццентуре у 2015. износио 1,57к; међутим, повећао се на 4,12 пута у 2016. Зашто?

- Нешто није у реду са нашим израчунавањем односа полуге из 2016. Ако пажљиво погледате Извештај о приходу компаније Аццентуре за 2016., приметићемо да је добитак од продаје предузећа од 848.823 УСД додан након пословног прихода (ЕБИТ). До овог добитка није дошло претходних година.

- Ако желимо да направимо поређење јабука са јабуком, требало је да одбијемо овај добитак од продаје предузећа и нормализујемо ЕПС. Овај нормализовани ЕПС требало је да се користи за израчунавање односа полуге.

Имајте на уму да је однос степена финансијске полуге стога изузетно драгоцен за помагање организацији да процени количину дуга или полуге коју би требало да одабере у својој структури капитала. Ако је оперативна финансијска добит релативно стабилна, тада би и зарада и ЕПС били стабилни, а компанија ће моћи да приушти преузимање велике количине дуга. Међутим, ако фирма послује у сектору у коме је оперативна финансијска добит на неки начин променљива, можда би било паметно ограничити дуг на нивое којима се лако може управљати.

Пример комуналног сектора

Табела у наставку даје листу водећих комуналних предузећа заједно са њиховим тржишним капиталом, полугом, ЕБИТ-ом и растом ЕПС-а и степеном финансијске полуге.

| С. бр | Име | Тржишна капитализација (мил УСД) | Полуга | ЕБИТ (међугодишњи раст) | ЕПС (међугодишњи раст) | Полуга |

| 1 | Доминион Енерги | 48,300 | 2.40к | 2.6% | 7.2% | 2.78к |

| 2 | Екелон | 48,111 | 1,39к | -29.4% | -51.8% | 1,76к |

| 3 | Доминион Енерги | 30,066 | 2.40к | 2.6% | 7.2% | 2.78к |

| 4 | Јавно предузеће | 22,188 | 0.90к | -46.8% | -47.0% | 1.00к |

| 5 | Ависта | 3,384 | 1.12к | 14.4% | 9.1% | 0.63к |

| 6 | Цосан | 1,914 | 2.94к | -10.2% | -35.4% | 3.48к |

извор: ицхартс

- Примећујемо да што је већи финансијски полуга, то је већи степен финансијског левериџа.

- Доминион Енерги има однос полуге од 2,40к, а његов степен оперативне полуге је 2,78к.

- Полуга Јавног предузећа је 0,90к (нижа у поређењу са вршњачком групом). Због свог нижег односа полуге, његова полуга је 1,0к.

Пример телекома

Табела у наставку даје податке за телеком компаније заједно са осталим детаљима полуге

| С. бр | Име | Тржишна капитализација (мил УСД) | Полуга | ЕБИТ (међугодишњи раст) | ЕПС (међугодишњи раст) | Степен финансијске полуге |

| 1 | Америца Мовил | 58,613 | 3,41к | -34.2% | -78.8% | 2.30к |

| 2 | Телефоница | 54,811 | 3.32к | 54.7% | 498.4% | 9.11к |

| 3 | Америцан Товер | 58,065 | 2.74к | 14.9% | 40.8% | 2.74к |

| 4 | Т-Мобиле САД | 51,824 | 1,52к | 84.1% | 106.0% | 1,26к |

| 5 | БТ Гроуп | 40,371 | 1,50к | -24.0% | -41.6% | 1,73к |

| 6 | Кабл један | 4,293 | 1.18к | 16.4% | 13.3% | 0.81к |

| 7 | Нортел Инверсора | 4,455 | 1.10к | -21.6% | -27.7% | 1,28к |

| 8 | Цхина Уницом | 35,274 | 0.77к | -76.4% | -93.6% | 1,22к |

| 9 | КТ | 8,848 | 0.71к | 21.2% | 26.4% | 1,24к |

| 10 | Телеком Аргентина | 5,356 | 0.62к | -21.5% | -27.2% | 1,26к |

| 11 | Тим Партиципацоес | 7,931 | 0.40к | -58.7% | -66.0% | 1.12к |

| 12 | Телекомуникаси Индонесиа | 34,781 | 0,33к | 21.8% | 25.3% | 1.16к |

| 13 | АТН Интернатионал | 1,066 | 0,24к | -36.6% | -29.2% | 0,80к |

извор: ицхартс

- Генерално, сектор нема конзистентну полугу и степен оперативне полуге у компанијама

- Америца Мовил има високу полугу од 3,41к, због чега има већу полугу од 2,30.

- Телефоница такође има високу полугу од 3,32 пута; међутим, има још већу полугу од 9,11к.

- АТН Интернатионал има полугу од 0,24к, а степен финансијске полуге је 0,80к

Пример технологије

Табела у наставку пружа неке од врхунских технолошких компанија.

| С. бр | Име | Тржишна капитализација (мил УСД) | Полуга | ЕБИТ (међугодишњи раст) | ЕПС (међугодишњи раст) | Степен финансијске полуге |

| 1 | Абецеда | 658,717 | 0,03к | 22.5% | 22.5% | 1.00к |

| 2 | НетЕасе | 40,545 | 0,10к | 63.9% | 63.0% | 0,99к |

| 3 | СИНА | 6,693 | 0,08к | 499.5% | 644.2% | 1,29к |

| 4 | ИИ | 4,064 | 0,55к | 43.9% | 38.5% | 0.88к |

| 5 | Веб.цом Гроуп | 1,171 | 2.82к | -27.6% | -95.5% | 3.47к |

извор: ицхартс

- Алпхабет има номинални дуг, а полуга му је 0,03к. Његов степен коефицијента финансијске полуге је 1,00к. То значи да је% промена ЕБИТ-а потпуно иста као% промена у ЕПС-у.

- Исто тако, Нетеасе такође има нижу полугу од 0,10к. Његов однос је 0,99к.

Пример пословних услуга

Табела у наставку пружа детаље о сектору пословних услуга заједно са тржишном капитализацијом и осталим детаљима

| С. бр | Име | Тржишна капитализација (мил УСД) | Полуга | ЕБИТ (међугодишњи раст) | ЕПС (међугодишњи раст) | Однос односа финансијске полуге |

| 1 | Аутоматска обрада података | 46,164 | 0.50к | 8.8% | 6.5% | 0.74к |

| 2 | Фисерв | 26,842 | 1.80к | 10.2% | 38.8% | 3.80к |

| 3 | Екуифак | 17,407 | 1.00к | 17.9% | 13.6% | 0.76к |

| 4 | Вериск Аналитицс | 14,365 | 1,79к | 9.1% | 14.3% | 1,57к |

| 5 | Флеетцор Тецхнологиес | 13,885 | 1,25к | 13.0% | 24.1% | 1.86к |

| 6 | Гвоздена планина | 9,207 | 3.23к | -4.4% | -25.9% | 5.92к |

| 7 | Броадридге Финанциал Солн | 9,014 | 1,01к | 7.2% | 8.8% | 1,23к |

| 8 | Делуке | 3,441 | 0.86к | 4.1% | 6.6% | 1,63к |

| 9 | Ритцхие Брос Аукционари | 3,054 | 0.90к | -22.4% | -32.3% | 1,44к |

| 10 | ВагеВоркс | 2,485 | 0.61к | -18.0% | -12.5% | 0.69к |

| 11 | АБМ Индустриес | 2,473 | 0,28к | -25.7% | -24.4% | 0,95к |

| 12 | ВНС (Холдингс) | 1,753 | 0,28к | -35.3% | -35.9% | 1,02к |

| 13 | Инсперити | 1,534 | 1,72к | 61.8% | 96.2% | 1,56к |

| 14 | Вишебојни | 1,357 | 1,27к | 17.5% | 26.7% | 1,52к |

| 15 | Виад | 1,002 | 0,70к | 66.9% | 58.3% | 0.87к |

извор: ицхартс

- Ирон Моунтаин има једну од највећих полуга у овом сектору (~ 3,23к), а такође има и прилично висок степен полуге од 5,92к

- С друге стране, аутоматска обрада података има полугу од 0,50к, а степен полуге је нижи од 0,74к

Да бисте сазнали матице и вијке Ратио анализе, погледајте овај Комплетни водич за формулу Ратио Аналисис

Закључак

Као што смо видели из чланка финансијски, полуга је мач са две оштрице, који с једне стране увећава профит фирме, а с друге стране такође може повећати потенцијал за губитак. Стога су врста индустрије и стање економије у којој компанија послује два веома важна фактора која треба размотрити пре закључивања најприкладније количине полуге.