Дугорочни дуг у билансу стања (дефиниција, примери)

Шта је дугорочни дуг?

Дугорочни дуг је дуг који преузме компанија који доспева или је платив након истека године дана на датум биланса стања и приказан је на страни пасиве биланса стања предузећа као дугорочна обавеза .

Једноставно речено, дугорочни дугови у билансу стања су они зајмови и остале обавезе, који неће доспети у року од 1 године од тренутка када су створени. Генерално, све дугорочне обавезе можемо назвати дугорочним дуговима, посебно за проналажење финансијских показатеља који ће се користити за анализу финансијског здравља предузећа.

- Компаније их издају као обвезнице како би финансирале њихово ширење током неколико година.

- Дакле, сазревају током многих година; На пример, десетогодишње, 20-годишње или 30-годишње обвезнице. То је врло честа пракса, посебно у свим капитално интензивним индустријама широм света. Стога су обвезнице најчешћи типови дугорочног дуга.

- Постоји и нешто што се назива „тренутни део дугорочног дуга“. Када ентитет изда дуг, неке његове делове треба платити сваке године (или периода) до тренутка када се главни износ тог дуга у потпуности врати повериоцу.

- Због тога, чак и ако је целокупни дуг дугорочне природе, део главнице који је потребан да се врати у текућој години не може се сврстати у дугорочни дуг. Према томе, тај део је записан под текућим обавезама као „текући део дугорочног дуга“.

Пример дугорочног дуга

Испод је пример дугорочног дуга Старбуцкса. Примећујемо да се дуг Старбуцкса повећао у 2017. години на 3.932,6 милиона долара у поређењу са 3185,3 милиона долара у 2016. години.

извор: Старбуцкс СЕЦ поднесци

Испод је његов распад

извор: Старбуцкс СЕЦ поднесци

Као што примећујемо одозго, компанија је издала разне дужничке записе (белешке из 2018, 2021, 2022, 2023, 2026 и чак 2045)

Предности

- Дуг даје предузећу непосредан приступ потребном износу капитала без да га мора вратити зајмодавцу у блиском року. Ако компанија не жели да одмах приступи целокупном износу дуга, може да структурира дуг на начин да га прими у деловима током одређеног временског периода, када и када је то потребно.

- За било коју врсту дуга, осим исплате главнице, укључена је и камата. Ова исплата камата је увек актуелна ставка. Камате плаћене током периода исказују се у билансу успеха тог периода као расход. Будући да је то трошак пријављен пре опорезивања, он такође смањује опорезиви приход предузећа и на крају порез који треба платити компанија.

- Али то није стварна предност преузимања дугорочног дуга у билансу стања, јер компанија, у овом случају, повећава своје трошкове да би смањила порез, што би могло да учини повећавањем било којих других трошкова (попут трошкова купљеног залиха ) такође.

- Права предност је финансијска полуга коју пружа предузећу. Левериџ је критичан појам у финансијском жаргону, као и у финансијској анализи предузећа.

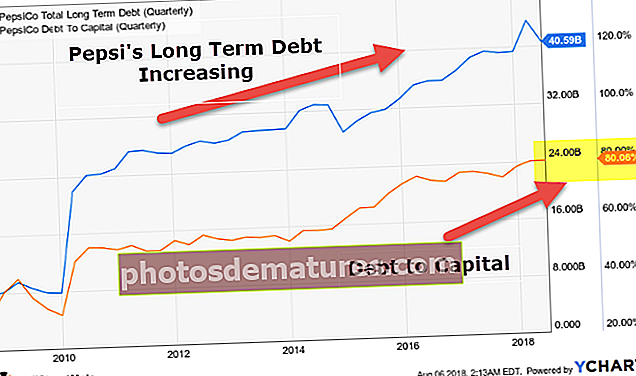

Пепсијев пример дугорочног дуга

Као што примећујемо одозго, Пепсијев дугорочни дуг у билансу стања се повећао током последњих 10 година. Такође, његов дуг према укупном капиталу повећан је током одговарајућег периода. То имплицира да се Пепси за раст ослањао на дуг.

Пример нафтних и гасних компанија

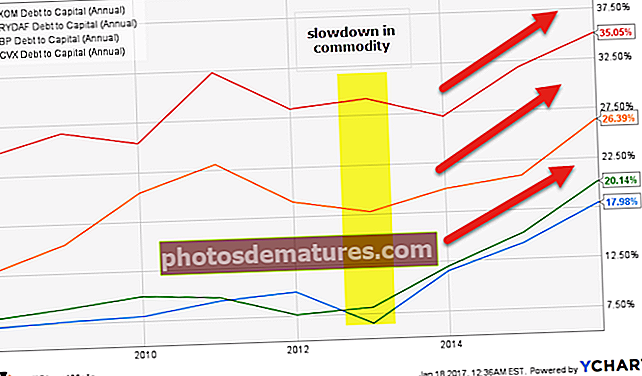

Нафтне и гасне компаније су капитално интензивне компаније које подижу велике износе дугорочног дуга у билансу стања. Испод је графикон односа капитализације (дуг према укупном капиталу) за Еккон, Роиал Дутцх, БП и Цхеврон. Примећујемо да се за све компаније дуг повећао, повећавајући тако укупни однос капитализације.

извор: ицхартс

Овај пораст дугорочног дуга у билансу стања првенствено је резултат успоравања цена робе (нафте) и резултирајући тиме смањеним новчаним токовима, оптерећујући њихов биланс.

| Раздобље | БП | Цхеврон | Краљевски холандски | Еккон Мобил |

| 31. децембра 15. | 35.1% | 20.1% | 26.4% | 18.0% |

| 31. децембра 14. | 31.8% | 15.2% | 20.9% | 14.2% |

| 31. децембра-13 | 27.1% | 12.0% | 19.8% | 11.5% |

| 31. децембра 12. | 29.2% | 8.1% | 17.8% | 6.5% |

| 31. децембра 11. | 28.4% | 7.6% | 19.0% | 9.9% |

| 31. децембра-10 | 32.3% | 9.6% | 23.0% | 9.3% |

| 31. децембра 09 | 25.4% | 10.0% | 20.4% | 8.0% |

| 31. децембра 08 | 26.7% | 9.0% | 15.5% | 7.7% |

| 31. децембра 07 | 24.5% | 8.1% | 12.7% | 7.3% |

извор: ицхартс

Негативни утицаји дугорочног дуговања

- Иако издавање дуга пружа горе описане користи, превише дуга такође штети здрављу компаније. То је зато што човек мора схватити да оно што је позајмљено мора да се врати у неком тренутку у будућности. А осим износа главнице, постојали би и поновљени трошкови камата.

- Према томе, ниво дуга предузећа мора бити на оптималном нивоу у поређењу са сопственим капиталом, тако да тренутни део дуга и трошкови камата не поједу новчани ток из пословања предузећа.

- Запамтите, ако компанија изда капитал, то није принуда на исплату дивиденде. Али ако издаје дуг, тада је плаћање камата обавезно.

Важна напомена за инвеститоре

- Као инвеститор, препоручљиво је пазити на однос дуга и капитала и друге показатеље и показатеље који се односе на дуг. Инвеститор такође мора бити пажљив на било какву промену или реструктурирање дуга своје компаније.

- Инвеститор мора знати индустријске норме у вези са структуром капитала предузећа одређене индустрије. Генерално, компаније које теже имовини прикупљају више капитала у облику дуга. А средства попут постројења и опреме граде се као дугорочни пројекти. Дакле, у индустријама које теже имовини, попут индустрије челика и телекомуникационе индустрије, удео дуга је генерално висок.

- Висок ниво дуга више је карактеристика зрелих компанија које имају стабилан новчани ток у поређењу са новооснованим предузећима и компанијама у раној фази. То је зато што потоњи радије не подиже дуг јер привлачи финансијске трошкове, укључујући трошкове камата.

- Такође треба открити разлоге за издавање било ког новог дуга од стране компаније. Без обзира да ли је дуг издат за финансирање раста или за откуп неких акција или за преузимање компаније или једноставно за финансирање оперативних трошкова, ако жели да финансира раст, то је добар знак за инвеститоре. Ако је реч о откупу акција, потребна је додатна анализа, али је углавном добра јер смањује разређивање капитала. Ако компанија поново подигне дуг за стицање, потребно је анализирати синергије које су из тога проистекле како би се знао утицај тога.

- И на крају, ако се дугорочни дуг у билансу стања повећа за финансирање оперативних трошкова, то даје негативан сигнал на тржишту. А ако се то често догађа, то значи да пословање компаније није у стању да генерише довољно новчаних токова потребних за финансирање оперативних трошкова. Стога, добар инвеститор мора увек бити врло опрезан и информисан о било ком новом издавању или реструктурирању дуга у предузећу у које је инвестирао или планира да инвестира.

Закључак

Дугорочни дуг је дуг који мора бити враћен зајмодавцима за више од једне године од тренутка када је позајмљен. Корисно је за компаније јер пружа одређену финансијску полугу ако је предузеће у стању да генерише довољно новчаних токова да покрије своје камате. Међутим, ако је дуг превише у поређењу са оперативним новчаним токовима, то ствара проблеме како компанији, тако и акционарима.

Стога инвеститор мора пажљиво проучити дуг и промене које се у њему дешавају. Добра је пракса бити информисан о сврси било ког новог дуга издатог или реструктурираног, као и о саставу дугорочног дуга. Да би добио те детаље, инвеститор мора да прегледа напомене уз финансијске извештаје и конференцијске позиве које периодично води компанија за коју је заинтересована.