Финансирање имовине (дефиниција, врсте) | Како функционише финансирање имовине?

Дефиниција финансирања имовине

Финансирање имовине односи се на болест зајма засновану на финансијској снази организације хипотеком или хипотеком билансне активе која укључује земљиште и зграду, возила, машине, потраживања од купаца, као и краткорочне инвестиције у којима се за износ средстава одлучује у редовном плаћању интервале неплаћеног дела средства заједно са каматама.

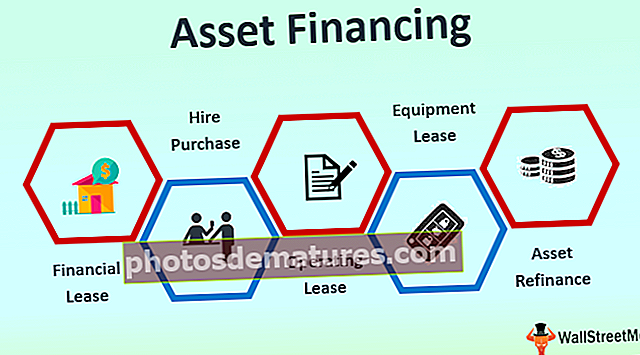

Врсте финансирања имовине

Испод је дато 5 различитих врста које бисте требали знати.

# 1 - Финансијски закуп

У Финансијском закупу сва права и обавезе власништва преносе се на (пословног) закупца и за било које време. Вредност имовине је приказана у билансу стања закупца као обавеза или средство током периода трајања споразума, док се закупнина третира као трошак и терети рачун добити и губитка. Закупац је у потпуности одговоран за одржавање имовине током периода трајања споразума.

# 2 - Куповина за изнајмљивање

У Хире Пурцхасе, овде финансијска компанија која се зове закуподавац купује имовину у име закупца (предузећа). У овој опцији, имовина је у власништву најмодавца до последњег плаћања, а током коначне исплате, закупац има могућност куповине опреме по номиналној цени. Вредност имовине је приказана у билансу стања закупца као обавеза или средство током периода трајања споразума, док се закупнина третира као трошак и терети рачун добити и губитка.

# 3 - Оперативни закуп

Према овом закупу, имовина се узима на кратак период, а не током целог радног века. Овде ће најмодавац вратити имовину на крају споразума, а у неким случајевима одговорност за одржавање сноси изнајмљивач или је за то одговоран закупац. Средство није приказано у билансу стања, јер је за номиновани период, а плаћање се терети у билансу успеха.

# 4 - Закуп опреме

У оквиру закупа опреме постоји уговорни уговор где власник имовине, односно закуподавац, дозвољава закупцу да користи средство током уговореног периода за који се плаћају редовне закупнине. Овде власништво над опремом остаје код најмодавца и у случају кршења било којих услова уговора, најмодавац има право да откаже уговор о закупу.

# 5 - Рефинансирање имовине

У оквиру рефинансирања имовине, средства попут возила, зграда итд. Користе се за обезбеђивање кредита. То је као да ако се исплате зајмова не изврше, зајмодавац узима средство које је осигурано од зајма да би прикрило свој дати износ. Износ позајмљеног средства зависи од вредности средства. Понекад се позајмљивање уз подршку имовине користи за консолидацију дуга.

Пример финансирања имовине

На тржишту постоји компанија Кс лтд која води пољопривредни посао. Због повећаног коришћења пољопривредног производа који је произвела компанија, потражња за истим повећањем тржишта које нису успели да задовоље у потпуности. Дакле, управа је одлучила да повећа своју имовину која укључује нове тракторе и неке друге делове пољопривредне механизације за повећање производних капацитета.

Како је посао средње велик, они са постојећим износом средстава нису у могућности да приуште трошкове куповине нових машина. Након испитивања неколико опција за финансирање, одлучили су да се одлуче за опцију финансирања имовине, јер у том случају од њих се не захтева да пруже додатну сигурност, јер имовина која се финансира такође може да делује као залог потребан за финансирање. Такође, каматна стопа у случају финансирања имовине је знатно значајнија од каматне стопе у комерцијалним зајмовима која им је била на располагању.

Дакле, у овом случају, предузеће и добављач средстава за имовину су се међусобно одлучили и договорили да ће добављач средстава за имовину купити опрему која је потребна предузећу и компанија ће од њих узети имовину на закуп током наредних 48 месеци, враћајући 5000 УСД , 000 трошкова куповине плус каматна стопа по каматној стопи од 8,5% годишње.

Након одлучивања о условима и одредбама, добављач средстава за финансирање имовине купио је имовину и испоручио је предузећу. Током наредних 48 месеци пословање је редовно исплаћивало имовину. Након завршетка уговора, добављач средстава за финансирање имовине понудио је компанији куповину имовине под закупом по номиналној вредности. Стога је ово пример финансирања имовине.

Предности

- Зајам коришћењем финансирања имовине лако је добити у поређењу са традиционалним банкарским зајмовима.

- Већина споразума у случају финансирања имовине има фиксну каматну стопу која је повољна за особу која позајмљује новац.

- У случају финансирања имовине, плаћање се фиксира, што олакшава предузећима да припреме и управљају својим буџетима и новчаним токовима.

- Ако у случају да лице не врати износ, то доводи само до губитка имовине и ништа више.

Мане

- У случају финансирања имовине, компаније чак задржавају важну имовину потребну за вођење посла за узимање кредита што их доводи у ризик да могу изгубити важну имовину која им је потребна за вођење посла

- Вредност имовине против које је зајам обезбеђен може варирати у случају финансирања имовине. Постоји могућност да се имовина која се чува као хартија од вредности процени на нижи износ.

- Како се имовина чува као обезбеђење у финансирању имовине, овај метод није толико ефикасан у сврху обезбеђивања дугорочног финансирања од било ког предузећа.

Важне тачке

- Ова врста финансирања помаже компанији у добијању кредита залагањем билансне активе.

- Неке компаније више воле да финансирају имовину користећи опцију финансирања имовине уместо традиционалног финансирања, јер се финансирање у случају опције финансирања имовине заснива на самој активи, а не на перцепцији банака и других финансијских институција о кредитној способности и будући изгледи за пословање компаније.

Закључак

Многе компаније га често користе као решење за краткорочно финансирање, попут плаћања запосленима, добављачима или за финансирање његовог раста. Кредит помоћу финансирања имовине лако је добити и на флексибилнији начин у поређењу са традиционалним банкарским кредитима. За стартупе и друга растућа предузећа то је од посебног значаја, јер им пружа једноставан начин за повећање обртног капитала. Финансирање имовине је корисно за много послова на много начина, али пре него што га употреби, компанија треба да се увери да је ова опција финансирања исправна и да најбоље одговара њеном пословном моделу.