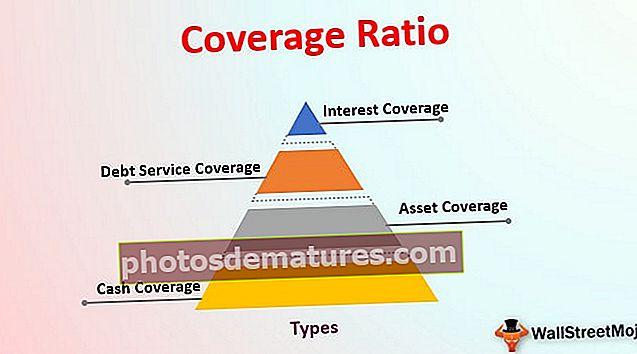

Однос покривености (значење, примери) | Топ 4 врсте

Шта је однос покривености?

Коефицијенти покривености су финансијски показатељи који се користе за одређивање да ли предузеће може да отплати своју дужничку обавезу. Ако је овај однос на вишој страни, то значи да је фирма у здравијој позицији да врати свој дуг. Обично се користи за упоређивање способности предузећа са сличним компанијама или упоређивање тренда у односу на претходне године.

Испод су 4 најпопуларнија типа -

- Покривеност каматама

- Однос ДСЦР

- Покривеност имовине

- Готовинско покриће

Размотримо детаљно сваку од њих -

Најбоље 4 врсте односа покривености

Аналитичари користе доле поменуте показатеље да би утврдили положај предузећа у погледу његових дужничких обавеза:

# 1 - Покривеност камата

Користи се за утврђивање колико добро компанија може да исплати своје камате на дуг користећи своју зараду. Познат је и као омјер зараде пута.

Формула

Однос покривености каматама = ЕБИТ / Интернет трошкови

# 2 - Покривеност сервисирања дуга

Овај однос одређује позицију компаније да цео дуг отплати из зараде. Способност предузећа да у целости отплати целокупну главницу увећану за камате на дуг мери се овим односом; ако је овај однос већи од 1, тада је компанија у угодном положају да врати зајам.

Формула

Однос покривености услугом дуга = Оперативни приход / Укупни дуг

# 3 - Покривеност имовине

Овај однос је сличан коефицијенту сервисирања дуга, али уместо оперативног прихода, видеће да ли се дуг може исплатити из његове имовине. Ако фирма није у стању да генерише довољно прихода за отплату дуга, да ли се имовина предузећа, попут земљишта, машина, залиха итд., Може распродати да би се вратио износ зајма. Обично би овај однос требао бити већи од 2.

Формула

Однос покривености имовине = (материјална имовина - краткорочно Обавезе) / укупан дугОперативни приход / укупан дуг

# 4 - Готовинско покриће

Готовинско покриће се користи да би се утврдило да ли предузеће може да исплати своје трошкове камата из расположивог новца. Слично је покрићу камате, али уместо дохотка, овај однос ће анализирати колико новца има на располагању фирма. Идеално би било да овај однос буде већи од 1.

Формула

Однос покривености готовине = (ЕБИТ + неготовински издатак) / трошак камате

Примери односа покривености

Пример # 1

Рецимо да укупан „оперативни приход“ (ЕБИТ) предузећа за дати период износи 1.000.000 УСД, а укупан неизмирени главни дуг 700.000 УСД. Фирма плаћа камате од 6% на дуг.

Дакле, његов укупни трошак камате за период давања = дуг * каматна стопа

=700,000*6% = $42,000

- Интерес Цовераге

- Покривеност сервисирања дуга

укупан дуг који се плаћа (главница плус камате)

- Покривеност имовине

Рецимо да фирма има 900.000 америчких долара материјалне имовине, а њене краткорочне обавезе 100.000 америчких долара

- Готовинско покриће

А безготовински трошкови износе 100.000 америчких долара

Анализирајући ове показатеље, може се рећи да је за сада фирма у угодном положају да исплати свој дуг користећи своју зараду или имовину.

Пример # 2

Узмимо практични пример индијске компаније која у билансу стања има прилично висок износ дуга. Бхарти Аиртел је индијска телеком компанија која је позната као веома висока компанија задужена због високог ЦапЕк захтева у овој индустрији

Испод су неки од основних података за Бхарти Аиртел:

Подаци у мил.

Извор: Годишњи извештаји и ввв.монеицонтрол.цом

На графикону испод можемо анализирати тренд односа покривености за Бхарти Аиртел:

Као што видимо да се током година ови односи смањују. То је зато што се његов дуг повећавао током година, а ЕБИТ је опао због притиска на маржу и уласка „Релианце Јио“ на тржиште. Ако се ово настави у будућности, Бхарти Аиртел би могао бити у лошој позицији у вези са својим дугом, или можда мора да прода имовину да би вратио кредит.

Предности

- Може се користити за анализу трендова компаније током одређеног периода. Израчунавањем показатеља током временског периода, може се анализирати како се креће његова способност отплате дуга током периода. Ако опада, тада ће фирма морати да одброји проблем и покуша да то исправи.

- Ови показатељи могу да користе зајмодавци / повериоци пре давања зајма. Да ли је фирма вредна зајмова и по којој каматној стопи треба да се обезбеди зајам.

- Аналитичари користе ове показатеље за одређивање кредитног рејтинга предузећа. Ако су рејтинги добри, онда предузећа добијају кредит под нижим каматним стопама.

Ограничења

- Може бити случај да се за дати период фирма више задужила, али ће њен ефекат доћи у наредним периодима. Такође, сезоналност може бити фактор који сакрива или нарушава ове односе.

- Неке компаније имају веће захтеве за ЦапЕк, тако да ће њихова величина дуга бити већа од других.

- То могу бити случајеви када компаније мењају своје рачуноводствене политике и због тога могу утицати на ове показатеље.

- Не бисмо требали користити ове омјере као самосталне. Током провере здравственог стања предузећа, поред тога треба анализирати и друге показатеље, као што су показатељи ликвидности или профитабилности, да би се донела одлука.

Закључак

Прилично је корисно проверити кредитни рејтинг фирме или анализирати по којој стопи зајам треба дати фирми. Али то треба користити прилично пажљиво, имајући у виду друге факторе. Неке компаније захтевају више дуга у поређењу са другим компанијама, па су можда њихови показатељи на слабијој страни. Можда постоје случајеви када фирма покушава да се прошири, па је узела зајам за Цапек, који ће дати резултате након можда 2 или 3 године. Дакле, тренутно његов однос можда није добар. Само запамтите, односи су корисни за анализу док се ови не анализирају, имајући на уму све факторе, а не само гледајући бројеве као самосталне.