ЦФРОИ (Значење) | Израчунајте повраћај улагања у новчани ток

Шта је повраћај улагања у новчани ток (ЦФРОИ)?

ЦФРОИ (или повраћај улагања у новчани ток) је интерна стопа поврата (ИРР) компаније, која се упоређује са стопом препрека да би се разумело да ли производ / инвестиција добро послује.

- Развили су га ХОЛТ Валуе Ассоциатес. Ова мера омогућава инвеститорима да уђу у унутрашњу структуру компаније како би сазнали како се новац ствара у организацији.

- Помаже вам да разумете како компанија финансира своје пословање и како се плаћају пружаоци финансијских услуга. Штавише, повраћај улагања у новчани ток такође узима у обзир инфлацију.

- ЦФРОИ је модел процене који претпоставља да тржиште акција одлучује о ценама на основу новчаног тока предузећа. И не узима у обзир учинак или зараду компаније.

[Белешка: Ако се питате колика је стопа препрека, ево кратких информација: стопа препона је минимална стопа коју компанија очекује да ће зарадити када компанија инвестира у пројекат. Обично инвеститори израчунавају пондерисани просечни трошак капитала (ВАЦЦ) и користе га као стопу препрека.]

Формула за повраћај улагања у новчани ток

ЦФРОИ формула = Оперативни новчани ток (ОЦФ) / Запослени капитал

Да бисмо могли да израчунамо ЦФРОИ, морамо да разумемо и ОЦФ и ЦЕ. Хајде да их разумемо једног по једног.

Оперативни новчани ток (ОЦФ)

Једноставно речено, оперативни новчани ток је износ готовине који долази након плаћања оперативних трошкова за компанију. Дакле, прво ћемо се осврнути на нето приход. И извршите следећа прилагођавања (према индиректној методи анализе новчаног тока) -

Оперативни новчани ток (ОЦФ) = Нето приход + Неготовински трошкови + Промене у обртном капиталу.

Запослен капитал (ЦЕ)

Погледајмо сада капитал запослених (ЦЕ) компаније. Компаније користе две уобичајене мере за израчунавање запосленог капитала. Ево два начина да сазнате како се користи капитал. Без обзира на то шта користимо, морамо остати доследни у вашем приступу.

- Запосљени капитал = Основна средства + обртни капитал

- Запосљени капитал = Укупна имовина - Текуће обавезе

Друга метода је лакша, а у одељку примера користићемо другу методу за утврђивање уложеног капитала.

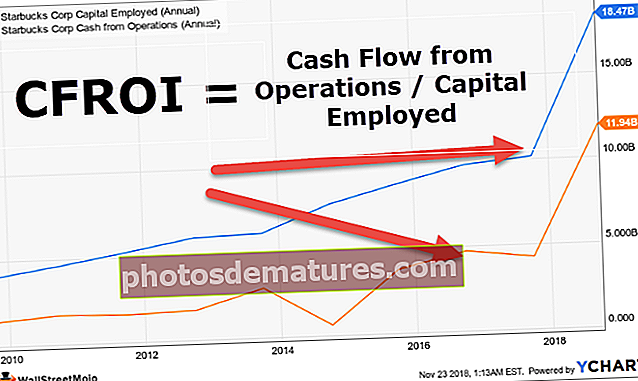

Поврат улагања готовинског тока - пример Старбуцкса

Као пример, израчунајмо ЦФРОИ Старбуцкса

Из горњег графикона имамо следеће -

- Оперативни новчани ток (2018) = 11,94 милијарде долара

- Запослени капитал (2018) = 18,47 милијарди долара

- ЦФРОИ Формула = Оперативни новчани ток / Запослени капитал = 11,94 УСД / 18,47 УСД = 64,6%

Како тумачити ЦФРОИ?

Поврат улагања новчаног тока не може се тумачити без упоређивања са стопом препрека. Обично је стопа препрека пондерисана просечна цена капитала (ВАЦЦ).

Једном када се израчуна ЦФРОИ, упоређује се са ВАЦЦ, а затим се израчунава нето ЦФРОИ.

Ево како можете израчунати нето ЦФРОИ -

Нето ЦФРОИ = Поврат улагања у новчаном току (ЦФРОИ) - пондерисана просечна цена капитала (ВАЦЦ)

- Ако је нето ЦФРОИ позитиван (тј. Нето ЦФРОИ> ВАЦЦ), онда је то повећало вредност акционара и

- ако је нето ЦФРОИ негативан (тј. Нето ЦФРОИ <ВАЦЦ), тада је смањио вредност акционара.

Примери

Госпођа Схвета је размишљала о улагању у компанију К. Али пре улагања, она жели да зна да ли би К Цомпани била у стању да процени њену вредност као акционара. Зато је одлучила да сазна повраћај улагања у новчани ток и нето ЦФРОИ. На располагању јој су следеће информације.

К компанија крајем 2016. године

| Детаљи | У америчким доларима |

| Нето приход | 600,000 |

| Трошкови амортизације | 56,000 |

| Одложени порези | 6,500 |

| Повећање потраживања | 4,000 |

| Смањење залиха | 6,000 |

| Смањење обавеза према рачуну | 9,000 |

| Повећање обрачунате камате | 3,200 |

| Добит од продаје имовине | 12,000 |

| Укупна актива | 32,00,000 |

| Текуће обавезе | 400,000 |

| Капитал | 20,00,000 |

| Дуг | 800,000 |

| Трошкови капитала | 4% |

| Трошкови дуга | 6% |

| Стопа пореза на добит | 30% |

Доступне су нам горе наведене информације. Прво ћемо израчунати оперативни новчани ток.

К Цомпани

Извештај о токовима готовине за 2016. годину

| Детаљи | У америчким доларима |

| Нето приход | 600,000 |

| (+) Неновчани трошкови | |

| Трошкови амортизације | 56,000 |

| Одложени порези | 6,500 |

| (+) Промене у обртном капиталу | |

| Повећање потраживања | (4,000) |

| Смањење залиха | 6,000 |

| Смањење обавеза према рачуну | (9,000) |

| Повећање обрачунате камате | 3,200 |

| Добит од продаје имовине | (12,000) |

| Новчани ток из оперативних активности | 6,46,700 |

Имамо једну компоненту ЦФРОИ. Морамо израчунати још један, тј. Уложени капитал.

| Детаљи | У америчким доларима |

| Укупна имовина (А) | 32,00,000 |

| Текуће обавезе (Б) | 400,000 |

| Запослен капитал (А - Б) | 28,00,000 |

Дакле, ево повраћаја новчаног тока на улагање компаније К -

Формула поврата улагања у новчани ток = Оперативни новчани ток (ОЦФ) / Запослени капитал

| Детаљи | У америчким доларима |

| Новчани ток из оперативних активности (А) | 6,46,700 |

| Масовно запошљавање | 28,00,000 |

| Поврат улагања у новчани ток (А / Б) | 23.10% |

Да бисмо знали стопу препрека и упоредили повраћај улагања у новчани ток с њом, прво морамо израчунати ВАЦЦ, а затим сазнати нето.

Ево како ћемо израчунати ВАЦЦ.

ВАЦЦ = Е / В * Ре + Д / В * Рд * (1 - ТЦ)

| Детаљи | У америчким доларима |

| Капитал (Е) | 20,00,000 |

| Дуг (Д) | 800,000 |

| Капитал + дуг (В) | 28,00,000 |

| Е / В | 0.71 |

| Трошкови капитала | 4% |

| Д / В | 0.29 |

| Трошкови дуга | 6% |

| Стопа пореза на добит | 30% |

Стављајући горњу вредност у једначину, добићемо -

- ВАЦЦ = 0,71 * 0,04 + 0,29 * 0,06 * (1 - 0,30)

- ВАЦЦ = 0,0284 + 0,01218

- ВАЦЦ = 0,04058 = 4,06%

Тада је нето повраћај новчаног тока улагања -

| Детаљи | У америчким доларима |

| Поврат улагања у новчани ток (А) | 23.10% |

| ВАЦЦ (Б) | 4.06% |

| Повраћај нето улагања у новчани ток (А - Б) | 19.04% |

Из горњег прорачуна, Схвета је сада уверена да ће К Цомпани моћи да цени инвестицију коју би уложила, и као резултат тога, наставила би да улаже у компанију.

У крајњем случају

ЦФРОИ је једна од најбољих мера ако желите да знате тачну слику пословања предузећа. Остали рачуноводствени показатељи функционишу, али се заснивају на погрешној идеји да „већи профит значи боље управљање ресурсима и бољи принос“. Али у стварном смислу, колико готовине улази и колико излази, увек ће одлучити како предузеће ради у погледу перформанси на тржишту. Сваки инвеститор треба да израчуна ЦФРОИ и нето повраћај новчаног тока на улагање пре улагања у било коју компанију.