Ризик од претплате (дефиниција, примери) | Шта је ризик од пријевремене отплате?

Шта је ризик од пријевремене отплате?

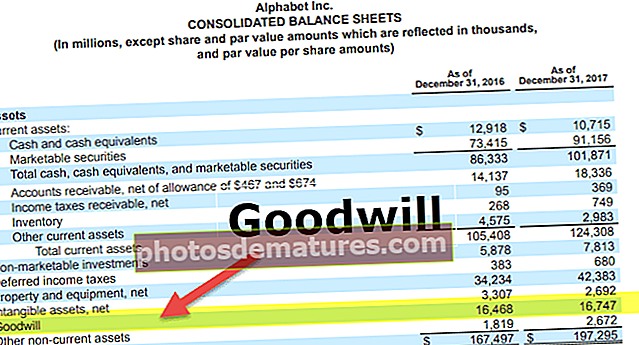

Ризици пријевремене отплате односе се на ризик губитка свих уплата камата на хипотекарни зајам или осигурање са фиксним приходом због пријевремене отплате главнице од стране Зајмопримца. Зајмопримац прерано отплаћује ризик од пријевремене отплате, што доводи до губитка потенцијалних плаћања камата и обавеза по зајму. Овај ризик је најрелевантнији код хипотекарних зајмова који се обично добијају на дужи период од 15-30 година, а из перспективе зајмопримца има смисла отплатити пријевремено како би се избјегле велике исплате камата због дугог периода таквих зајмова.

Из перспективе зајмодавца, овај ризик представља релевантан изазов јер резултира проблемом распоређивања вишка средстава кад год се изврши отплата, а такође и губитком плаћања с префиксом камата које можда неће бити могуће применити по истој стопи у случају превремене отплате. Укратко, авансна отплата, ризик је ризик који зајмопримци плаћају унапред како камате опадају.

Како ризик од отплате утиче на инвестиције?

Једноставан пример за разјашњење ове тачке дели се у наставку:

КСИЗ банка је Аллену одобрила стамбени зајам за 100000 УСД @ ЛИБОР + 2% на 20 година. После две године стопе су пале што је резултирало истим зајмом који је Аллену био на располагању од АБЦ банке @ЛИБОР + 1%. Да би уштедео плаћање камате због смањења каматне стопе, Ален затвара свој рачун зајма уплатом претплате КСИЗ банци која се искристалисала у ризик пријевремене отплате за КСИЗ банку.

На ризик пријевремене отплате у великој мјери утјечу промјене у каматној стопи и они се углавном могу класификовати у двије компоненте:

- Смањење каматних стопа које резултирају ризиком контракције, где ће хартије од вредности са хипотеком имати краће доспеће од првобитног доспећа због превременог затварања мојих зајмопримаца што је резултирало рачуном пада каматних стопа.

- Повећање каматне стопе што резултира ризиком продужења, при чему ће отплате бити ниже од очекиваних, јер пораст каматне стопе и зајмопримци и даље остају, уместо да изврше пријевремену отплату, што ће довести до дужег доспећа од првобитног доспећа (претпоставке које се односе на пријевремену отплату биће веће од стварних предплата) због повећања каматних стопа.

Практични пример ризика од претплате

Узмимо практични пример и схватимо концепт да бисмо стекли више јасноће.

Авендус је створио фонд хипотека који се састоји од стамбених кредита са оценом ААА у вредности од милион долара. Просечни принос из овог фонда имовине је 12% годишње и састоји се од 100 хипотека. Просечно доспеће хипотекарног фонда је 10 година и очекује се да инвеститори добију главницу на крају периода доспећа од 10 година.

На крају 3 године, 40 хипотека (што чини 0,4 милиона долара) из фонда од 100 хипотека преплатило је своју главницу, јер су каматне стопе пале на 8%. Као резултат, од истог, отплаћени приход од 0,4 милиона долара реинвестиран је по каматној стопи од 8% уместо првобитних 12% због пада каматних стопа.

Тако се због пријевремене отплате прихода током циклуса хипотекарног фонда, повраћај из Авендус хипотекарног фонда смањио са 2,20 милиона на 2,09 милиона долара.

Очекивани распоред плаћања

Од 4. године надаље

Ревидирани распоред плаћања због претплате у 3. години

Предности

- Ризик било које природе никада није користан за посао који преузима, ризик пријевремене отплате ствара неизвјесност у будућим исплатама камата, јер је страх од пријевремене отплате и поновног улагања главнице по нижим стопама застрашујући и изазован задатак.

- Међутим, једина предност која долази са овим ризиком је та што се фиксни инструменти са уграђеним ризиком пријевремене отплате одређују узимајући у обзир историјске стопе пријевремене отплате, а када се стварне стопе пријевремене отплате испоставе ниже од повијесних, то резултира бољим приносима за холдинг инвеститора исти.

Мане

- То чини будуће исплате камата неизвесним и као такви основни инструменти створени из базе хипотека, као што је хипотека са обезбеђењем, трпе ризик отплате пре доспећа и поновног улагања по нижој каматној стопи од оне која је била унапред одређена на почетку таквих МБС (у случај када каматне стопе падају, а отплата се повећава како се више зајмопримаца рефинансира по нижим каматним стопама) што је довело до ризика поновног улагања

- Тешко је проценити и одредити новчане токове и доспелост инструмената иза којих стоји МБС због ризика пријевремене отплате.

Важне тачке

Важна ствар коју вреди напоменути у ризику пријевремене отплате је да на њу не утичу само промене каматних стопа већ и пут којим се камата креће. На пример, претпоставимо да је хипотекарни фонд формиран када су камате биле око 7%. Сада претпоставимо да су каматне стопе пале на 4%, што ће резултирати тиме да многи власници кућа отплаћују кредитне обавезе задужујући се по нижим стопама, након чега су каматне стопе поново порасле до 7%, а затим поново пале на 4%.

Међутим, у другом случају пада стопа на 4%, биће нижих пријевремених отплата, што предвиђање и моделирање ризика пријевремене отплате чини изазовним задатком, јер не зависи само од каматне стопе, већ и од пута.

Закључак

Ризик пријевремене отплате је ту да остане и банке и финансијске институције у простору за позајмљивање су навикле. Хипотека се одређује узимајући у обзир историјске стопе пријевремене отплате и очекивана кретања каматних стопа у будућности. Опција пријевремене отплате дјелује као опција позива за зајмопримце и зајмодавац би јој требао дати одговарајуће цијене како би био сигуран да је овај ризик адекватно ухваћен и уврштен у понуде производа. Неке од популарних мера које финансијске институције користе за ублажавање ризика пријевремене отплате укључују, али нису ограничене на њих, као што су казна превремене отплате, накнаде за затварање и минимални период хлађења итд.