Трајање - дефиниција, три најбоље врсте (Мацаулаи, Модифиед, Еффецтиве Дуратион)

Шта је трајање?

Трајање је мера ризика коју учесници на тржишту користе за мерење осетљивости на каматне стопе дужничког инструмента, нпр. веза. Она говори колико је веза осетљива на промене каматних стопа. Ова мера се може користити за упоређивање осетљивости обвезница различитих рочности. Постоје три различита начина за доношење мера трајања, наиме. Мацаулаи Трајање, Модификовано трајање и Ефективно трајање.

Топ 3 начина за израчунавање трајања

Постоје три различите врсте за израчунавање мера трајања,

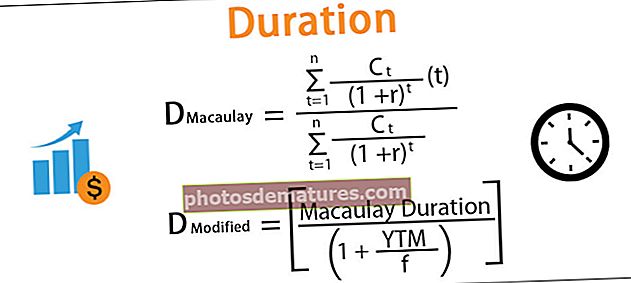

# 1 - Трајање Мацаулаиа

Математичка дефиниција: „Мацаулаи Трајање купонске обвезнице је пондерисани просечни временски период током којег се примају новчани токови повезани са обвезницом.“ Једноставно речено, говори колико ће времена требати да се реализује новац потрошен за куповину обвезнице у облику периодичних уплата купона и коначне отплате главнице.

где:

- Цт: Новчани ток у тренутку т

- р: Каматне стопе / принос до доспећа

- Н: Преостали закуп у годинама

- т: Време / Период у годинама

- Д: Трајање Мацаулаиа

# 2 - Модификовано трајање

Математичка дефиниција: „Модификовано трајање је процентуална промена цене обвезнице за јединичну промену приноса.“ Он мери ценовну осетљивост обвезнице на променљиве каматне стопе. Каматне стопе се бирају из криве тржишног приноса, прилагођене ризичности обвезнице и одговарајућег рока трајања.

Где:

- ИТМ: Принос до доспећа

- ф: Учесталост купона

# 3 - ефективно трајање

Ако обвезница има неке опције повезане са њом, тј. Обвезница се може ставити у отплату или се може позвати пре доспећа. Ефективно трајање узима у обзир чињеницу да емитент обвезнице или инвеститор, с променом каматне стопе, може да користи уграђене опције, мењајући тиме новчане токове, а тиме и трајање.

Где:

- П.горе: Цена обвезнице са приносом повећаним за Δи

- П.доле: Цена обвезнице са приносом нижим за Δи

- П: Цена обвезница са тренутним приносом

- Δи: Промена приноса (обично се узима као 100 бпс)

Пример трајања

Размотрите обвезницу номиналне вредности 100, плаћајући полугодишњи купон од 7% ПА који се годишње саставља, издаје се 1. јануара и има рок од 5 година и тргује по паритету, тј. Цена је 100, а принос 7%.

Овде можете преузети овај Екцел Предложак трајања - Предложак Екцел ПрограмаИзрачун три врсте трајања је следећи -

Преузмите горњи Екцел образац за детаљан прорачун.

Важне тачке

- Како је цена обвезнице обрнуто пропорционална приносу, врло је осетљива на то како се принос мења. Горе дефинисане мере трајања квантификују утицај ове осетљивости на цену обвезница.

- Обвезница са дужим роком доспећа имаће дуже трајање, осетљивија је на промене каматних стопа

- Обвезница са мањом стопом купона биће осетљивија од обвезнице са већим купоном. Иако ће ризик реинвестирања бити већи у случају малих купонских обвезница.

- Ефективно трајање је приближна мера трајања, а за опциону бесплатну везу модификовано и ефективно трајање биће готово исто.

- Модификовано трајање квантификује осетљивост одређивањем процента промене цене обвезнице за сваких 100 бпс промене каматних стопа.

Ограничења

Иако је високо коришћена и једна од истакнутих мера ризика за хартије од вредности са фиксним приходом, трајање је ограничено за ширу употребу због основних претпоставки кретања каматних стопа. Претпоставља се:

- Тржишни принос биће исти током целог трајања обвезнице

- Доћи ће до паралелног померања тржишног приноса, тј. Промене каматних стопа за исти износ за сва доспећа.

Оба ограничења решавају се разматрањем модела пребацивања режима који предвиђају чињеницу да могу постојати различити приноси и нестабилност за различити период, чиме се искључује прва претпоставка. И поделом рока трајања обвезница на одређене кључне периоде, на основу доступности стопа или основе, већина новчаних токова лежи око одређених периода. Ово помаже у прилагођавању непаралелних промена приноса, па се стога брине о другој претпоставци.

Предности мера трајања

Као што је раније речено, обвезнице дужег рока доспећа су осетљивије на промене каматних стопа. Ово схватање може користити инвеститор обвезница да одлучи да ли ће остати уложен или продати холдинг. на пример. Ако се очекује да ће каматне стопе бити ниске, инвеститор треба да планира да остане дуго у дугорочним обвезницама. А ако се очекује да каматне стопе буду високе, краткорочним обвезницама треба дати предност.

Ове одлуке постају лакше са коришћењем трајања Мацаулаиа, јер помаже у поређењу осетљивости обвезница са различитим роковима доспећа и купонским стопама. Модификовано трајање даје један ниво дубље анализе одређене обвезнице давањем тачног процента за који се цене могу променити за јединствену промену приноса.

Те мере су једна од кључних мера ризика заједно са ДВ01 ПВ01, тако да праћење трајања портфеља постаје све важније у одлучивању који ће портфељ боље одговарати инвестицијским потребама било које финансијске институције.

Недостаци мера трајања

Као што се дискутовало под ограничењима, трајање као показатељ ризика са једним фактором може поћи на погрешно на веома нестабилним тржиштима, у економијама са потешкоћама. Мере такође претпостављају линеарни однос између цене обвезнице и каматних стопа. Међутим, однос цена - камата је конвексан. Стога само ова мера није довољна за процену осетљивости.

Чак и након одређених основних претпоставки, трајање се може користити као одговарајућа мера ризика у нормалним тржишним условима. Да би било тачније, мере конвексности се такође могу уградити и побољшана верзија формуле осетљивости на цене може се користити за мерење осетљивости.

Где

- ΔБ: Промена цене обвезница

- Б: Цена обвезнице

- Д: Трајање везе

- Ц: Конвексност везе

- Δи: Промена приноса (обично се узима као 100 бпс)

Конвексност у горњој формули може се израчунати помоћу следеће формуле:

Где

- Ц.Е. : Конвексност везе

- П_: Цена обвезнице са приносом нижим за Δи

- П.+: Цена обвезнице са приносом повећаним за Δи

- П.о: Оригинална цена обвезнице

- Δи: Промена приноса (обично се узима као 100 бпс)