Трошкови пореза на добит на билансу успеха (формула, обрачун)

Шта су издаци за порез на доходак?

Трошак пореза на доходак је врста расхода коју свако лице или организација плаћа на доходак који је остварило у свакој финансијској години према нормама прописаним законима о порезу на доходак и резултира одливом готовине као обавеза порез на доходак плаћа се путем банковних трансфера одељењу за порез на доходак.

То је врста одговорности предузећа или појединца. То је порез који влада обрачунава на зараду предузећа и приход појединца. Порез на доходак сматра се расходом предузећа или појединца, јер долази до одлива готовине због исплате пореза. Трошак пореза на доходак је компонента која се у извештају о приходу налази под насловом „остали трошкови.“ Након утврђивања опорезивог дохотка, предузеће или физичко лице дужно је да на тај приход плати порез на доходак.

- Порезима на порез на добит које подносе предузећа и појединци утврђују се пореске обавезе. Влада користи овај новац од пореза за финансирање пружања јавних добара као што су путеви, мостови, основна здравствена заштита итд. У већини земаља основана је посебна агенција или институција за прикупљање пореза на доходак.

- На пример, појединци су обвезници плаћања пореза на доходак на зараде. Након потребних одбитака, изузећа и пореских олакшица, коначни опорезиви приход израчунава се за сваког појединца. Слично томе, за предузећа су обавезна да плаћају порез на добит на своју годишњу зараду након одбитка оперативних трошкова.

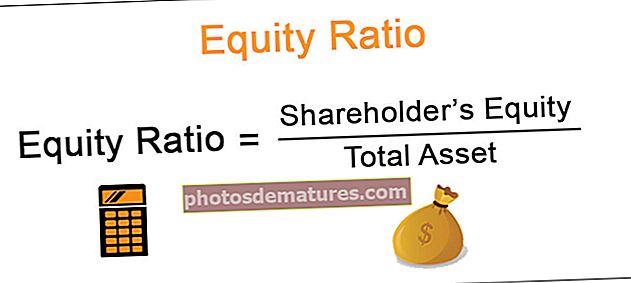

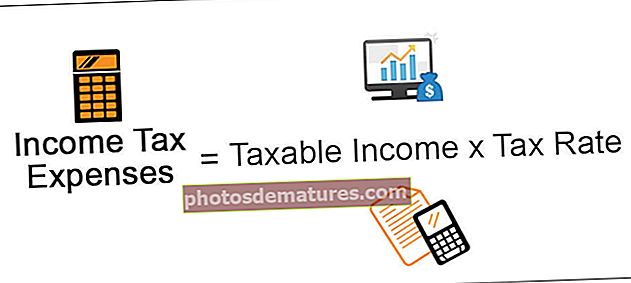

Формула

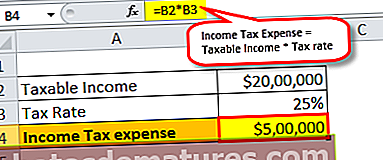

Стандардна формула за ово је следећа:

Формула издатака за порез на доходак = опорезиви доходак * стопа пореза

Поред тога, до пореза на добит се долази тако што се приказују само порески трошкови који су настали у одређеном периоду када су настали, а не током периода када су плаћени.

Како израчунати трошак пореза на доходак?

Порез на добит обрачунава се за пословни субјект или појединца током одређеног периода, обично током финансијске године. Ова формула је једноставно пореска стопа помножена са опорезивим приходом предузећа или појединца. Прво, треба утврдити опорезиви доходак појединца и опорезиву зараду пословног субјекта. То је сложен процес јер се различити извори прихода различито опорезују.

На пример, компанија мора да плати једну врсту пореза на зараде које исплаћује запосленима - порез на зараде, затим другу порез на куповину било које имовине - порез на промет. Даље, порези се наплаћују и на државном или на националном нивоу. Стога би требало утврдити тачну пореску стопу, јер ће то на крају утицати на трошкове пореза на добит које сноси предузеће. То се може постићи уз помоћ рачуноводствених стандарда као што су Општеприхваћени рачуноводствени принципи (ГААП) и Међународни стандард финансијског извештавања (МСФИ).

Пример издатака за порез на добит на билансу успеха

Да бисмо ово даље разумели, узмимо пример. На пример, постоји одређена компанија АБЦ чији опорезиви приход за текући обрачунски период износи 2.000.000 УСД, а наплаћена пореска стопа износи 25%. Овде опорезиви приход предузећа значи нето приход до којег се долази након одузимања неопорезивих ставки и осталих пореских одбитка.

Дакле, прорачун је следећи,

Порез на добит компаније АБЦ = 2.000.000 УСД к 25% = 5.00.000 УСД

Отуда, компанија АБЦ мора да подлеже порезу на добит у износу од 500.000 америчких долара у текућем обрачунском периоду на основу пореске стопе од 25%.

Даље, до пореза на добит долази се додавањем одложене пореске обавезе и пореза на доходак који се плаћа. Овде се одложена пореска обавеза односи на порезе које компанија тек треба да плати. Одложена пореска обавеза може настати због разлике у рачуноводственој техници компаније и пореском законику, који одређују опорезиви приход.

Важне тачке о Извештају о приходу из пореза на доходак

Следе важне ставке о овом пореском трошку.

# 1 - Минимизирање опорезивог дохотка

Као што је горе поменуто, порез на доходак укључује одлив готовине, и стога се на њега гледа као на обавезу за компанију. Трошак пореза на добит плаћа се из пословне добити предузећа. То значи да ако компаније не би морале да плаћају порез, тај износ новца би уместо тога могао да се користи за расподелу профита међу акционарима. Стога компаније покушавају да умање своје пореске трошкове јер би у супротном јеле профит и чиниле акционаре несретним.

# 2 - Губици и опорезиви приход

Порез на доходак обрачунава се само на опорезиви доходак. Дакле, ако компанија трпи губитке, она има практично нулти опорезиви приход. То значи да у билансу успеха није забележен порески расход. Даље, компанија своје губитке може пренијети на наредне године, а понекад чак и на крају откаже будућу пореску обавезу.

# 3 - Разлика у финансијском рачуноводству и пореском законику

У зависности од рачуноводствених стандарда које дају ГААП и МСФИ, често се пријављени приходи компанија у њиховим извештајима о приходима разликују од опорезивог прихода утврђеног пореским законом. Један од разлога што се ово може догодити је тај што, с једне стране, према рачуноводственим стандардима, компаније користе линеарну методу амортизације за одређивање амортизације за ту финансијску годину. С друге стране, према пореском закону, њима је дозвољено да користе убрзану амортизацију како би утврдили опорезиву добит. Ту је неусклађеност између трошкова пореза на добит и рачуна пореза.

Закључак

Све компаније и појединци који имају опорезиви приход обвезници су плаћања пореза. За компаније се ово претвара у трошак на њиховим билансима успеха и одузима значајан део њихове добити. То представља велики недостатак за акционаре компаније. С обзиром на то да се порез на доходак плаћа само ако постоји опорезиви приход, компаније покушавају да додатно минимализују свој опорезиви доходак тако што не пријављују добит или показују превелике губитке. Даље, с обзиром на рачуноводствене методе, приход пријављен у пореске сврхе понекад се разликује од прихода пријављених у финансијске сврхе.

То доводи до сложености у израчунавању трошкова пореза на добит предузећа. Због тога би аналитичари или друге заинтересоване стране требало да буду врло опрезни док процењују учинак предузећа да би се заобишло ове сложености у одређивању пореза на добит.