Поврат на имовину (значење, формула) | Израчунајте однос РОА

Шта је повраћај имовине (РОА)?

Принос на имовину (РОА) је однос између нето добити, која представља износ финансијског и оперативног прихода који компанија има током финансијске године, и укупне просечне активе, која је аритметички просек укупне имовине коју компанија поседује, за анализу колико приноса компанија доноси на укупну инвестицију у компанију.

Принос на имовину Генерал Моторс-а (5,21%) већи је од профита Форда (3,40%) за 2016. годину. Шта то значи? Односи се на зараду фирме на сав капитал уложен у посао. У овом чланку ћемо детаљно разговарати о повраћају имовине.

Покушај да се схвати колики приход би једна фирма зарадила запошљавањем своје имовине није добра мера. Дакле, требало би да постоји нешто префињеније. А усавршавање је извршено у односу на поврат на имовину.

Када израчунавамо коефицијент обрта имовине, узимамо у обзир нето продају или нето приход. Међутим, приход увек није добар предиктор успеха. Многе организације остварују добар приход, али када упоредимо приход са трошковима које требају сносити, тешко да би могло доћи до зараде. Дакле, поређење нето прихода са укупном имовином не би решило питање инвеститора који желе да улажу у компанију.

Узмимо пример Бок Инц. Погледајмо његов однос промета имовине. Овај обрт имовине не говори нам много о учинцима Бок Инц.

извор: ицхартс

Међутим, када погледамо коефицијент приноса на имовину Бок Инц, примећујемо да је он у целини био негативан. То подразумева да компанија није у стању да оствари повраћај у односу на свој распоређени капитал.

извор: ицхартс

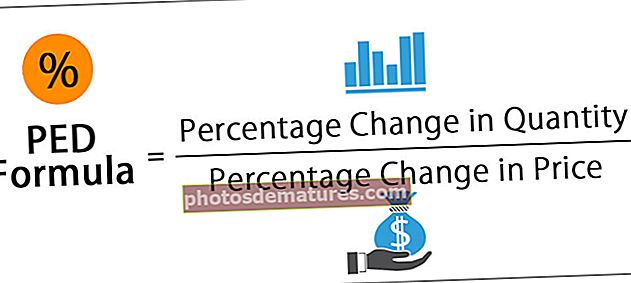

Формула за повраћај имовине

Погледајмо његову формулу.

Формула поврата на имовину = ЕБИТ / Просечна укупна актива

Постоје различита мишљења о томе шта узети у бројник овог односа! Неки радије узимају нето приход као бројник, а други воле да ЕБИТ ставе тамо где не желе да узимају у обзир камате и порезе.

- Мој лични савет је да требате узети у обзир ЕБИТ јер је овај термин пре камата и пореза (пре-дуга и пре-капитала).

- Исто тако, када га упоређујемо са називником, тј. Укупном имовином, бринемо и о капиталу и о дужницима.

- Нето доходак / просечна укупна актива може бити нетачно поређење, пре свега због бројача. Нето приход је принос који се приписује иматељима капитала, а називник - Укупна имовина узима у обзир и капитал и дуг. Значи да јабуке упоређујемо са поморанџама :-)

Разговарајмо о просечној укупној активи. Шта ћете узети у обзир приликом израчунавања просечне укупне имовине? Укључићемо све што може донети вредност за власника дуже од једне године. То значи да ћемо укључити сва основна средства. Истовремено ћемо укључити и имовину која се лако може претворити у готовину. То значи да бисмо могли да узмемо текућу имовину под укупну имовину. Такође ћемо укључити нематеријалну имовину која има вредност, али је нефизичке природе, попут добре воље. Нећемо узимати у обзир фиктивну имовину (нпр. Трошкове промоције предузећа, попуст дозвољен при издавању акција, губитак настао издавањем задужница итд.). Тада бисмо узели цифру на почетку године и на крају године и пронашли бисмо просек укупне цифре.

Тумачење поврата на имовину

- Разлог због којег смо узели ЕБИТ за израчунавање односа приноса на имовину је тај што би то дало холистичку слику компаније. Стога би тумачење односа било много холистичкије.

- Рецимо да инвеститори сазнају да је повраћај повраћаја средстава компаније већи од 20% у последњих 5 година. Да ли мислите да је то добра мера за инвестирање у компанију за будуће користи? Одговор је, наравно, да! Далеко је боље улагати у стабилну компанију него у компанију која годинама ствара нестабилну добит.

- Једноставно речено, можемо рећи да повећање РОА значи бољу употребу имовине за остваривање поврата за фирму, а његово смањење значи да фирма има простор за побољшање - можда је потребно да фирма смањи неколико трошкова или да замени неколико стара имовина која једе профит компаније.

Пример израчунавања поврата на имовину

| Подаци | Компанија А (у америчким доларима) | Компанија Б (у америчким доларима) |

| Оперативна добит - ЕБИТ | 10000 | 8000 |

| Порез | 2000 | 1500 |

| Имовина на почетку године | 13000 | 14000 |

| Имовина на крају године | 15000 | 16000 |

Направимо прорачун да бисмо сазнали повраћај имовине за обе компаније.

Прво, пошто смо добили оперативну добит и порезе, морамо да израчунамо нето приход за обе компаније.

А како имамо имовину на почетку године и на крају године, морамо да сазнамо просечну имовину обе компаније.

| Компанија А (у америчким доларима) | Компанија Б (у америчким доларима) | |

| Имовина на почетку године (А) | 13000 | 14000 |

| Имовина на крају године (Б) | 15000 | 16000 |

| Укупна имовина (А + Б) | 28000 | 30000 |

| Просечна имовина [(А + Б) / 2] | 14000 | 15000 |

Сада израчунајмо повраћај улагања за обе компаније.

| Компанија А (у америчким доларима) | Компанија Б (у америчким доларима) | |

| ЕБИТ из пословања (Кс) | 10000 | 8000 |

| Просечна имовина (И) | 14000 | 15000 |

| РОА (Кс / И) | 0.75 | 0.53 |

За компанију А РОА износи 75%. 75% је сјајан показатељ успеха. А ако је компанија А остварила профит у распону од 40-50%, тада инвеститори могу лако уложити свој новац у компанију. Међутим, пре него што уложе било шта, инвеститори би требало да упореде цифре са својим годишњим извештајем и виде да ли постоји изузетак или се помиње нека посебна тачка или не.

За компанију Б такође је РОА прилично добар, тј. 53%. Обично, када фирма постигне 20% или више, сматра се здравом. А више од 40% значи да фирма послује прилично добро.

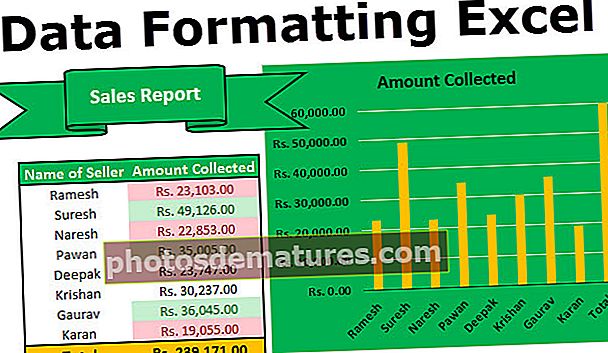

Прорачун поврата на имовину за Цолгате

Сада да схватимо однос са практичног становишта. Испод је снимак биланса стања Цолгате-а.

Испод је снимак Цолгате-овог извештаја о приходу. Имајте на уму да за израчунавање поврата укупне имовине морамо да користимо ЕБИТ.

Цолгате-ов поврат на укупну имовину опада од 2010. У последње време је опао на најнижи ниво, на 21,9%. Зашто?

Истражимо ...

Првенствено могу бити два разлога која доприносе смањењу - или је називник, тј. Просечна имовина знатно порасла, или је нето продаја бројача знатно опала.

У Цолгате-у примећујемо да се укупна имовина смањила у 2015. Смањење укупне активе идеално би требало да доведе до повећања РОТА односа. Преостаје нам да погледамо цифру нето продаје. Преостаје нам да погледамо цифру нето продаје. Из одељења за дискусију и анализу менаџмента компаније Цолгате примећујемо да се укупна нето продаја смањила за чак 7% у 2015. години. Овај пад продаје од 7% довео је до смањења поврата на имовину.

Примарни разлог смањења продаје био је негативан утицај девиза од 11,5%.

Међутим, органска продаја Цолгате-а порасла је за 5% у 2015. години.

Повраћај на имовину - банке

У овом одељку ћемо прво размотрити неколико банака и њихов принос на укупну имовину становништва како бисмо могли закључити колико добро раде у смислу стварања профита.

извор: ицхартс

Из горњег графикона сада можемо да упоредимо повраћај улагања најбољих светских банака.

Највећи повраћај повраћаја прихода остварио је Веллс Фарго од 1,32%, а најнижи однос приноса на имовину Митсубисхи УФЈ Финанциалс од 0,27%. Повраћај укупне активе свих осталих банака креће се између 0,3% -1,3%.

Да бисмо разумели где ове банке стоје у погледу поређења, можемо узети просек и упоредити учинак сваке банке. Узели смо РОА сваке банке и просечни РОА је 0,90%. То значи да многе банке које послују преко 0,9% раде добро.

Ограничења

- Ако узмемо у обзир нето приход за израчунавање односа, слика не би била холистичка јер укључује порезе и камате (ако их има). Али у случају ЕБИТ-а на броју, не треба да бринемо због тога.

- За индустрије које су имовина, интензивни производи неће доносити толико прихода у поређењу са индустријама које нису активне. На пример, ако узмемо у обзир ауто индустрију, да би производили аутомобиле и, као резултат тога, профит, индустрија прво мора много да уложи у имовину. Стога, у случају ауто индустрије, повраћај повраћаја средстава неће бити толико већи.

- Међутим, у случају услужних компанија где су улагања у имовину минимална, тада ће повраћај повраћаја средстава бити прилично висок.

У крајњем случају

Као инвеститор, дефинитивно бисте требали сазнати коефицијент поврата на имовину пре него што инвестирате у компанију. Али заједно са тим, требало би да узмете у обзир и друге показатеље као што су повраћај капитала, повраћај уложеног капитала, тренутни однос, брзи однос, Ду Понт анализа, итд. И тако даље.