Треинор Ратио | Формула | Калкулација | против Схарпе Ратио - ВаллСтреетМојо

Дефиниција Треинор-овог односа

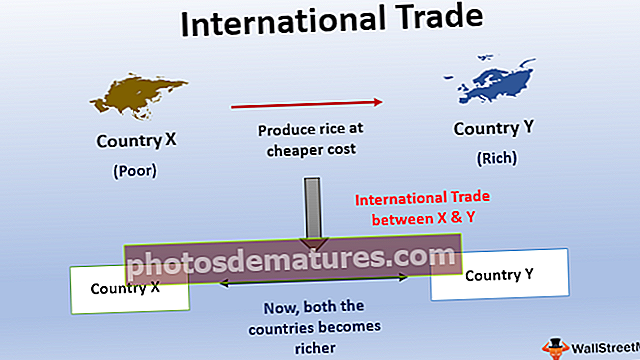

Треинор-ов однос сличан је Схарпе-овом, где се вишак поврата над ризиком без приноса, по јединици волатилности портфеља, израчунава с том разликом што користи бета уместо стандардне девијације као меру ризика, па нам даје вишак приноса преко безризичне стопе приноса, по јединици бета укупног портфеља инвеститора.

Објашњење

Појам Треинор Ратио може се објаснити бројем који мери вишак приноса, који је фирма могла зарадити у неким од својих улагања која немају променљиве ризике, под претпоставком тренутног тржишног ризика. Треинор-ов показатељ односа помаже менаџерима у повезивању зарађених прихода који прелазе преко безризичне стопе поврата са додатним ризиком који је преузет.

Извор: Иахоо Финанце

Формула односа Треинор-а

У формули Треиноровог односа не узимамо у обзир укупан ризик. Уместо тога, разматра се систематски ризик.

Формула Треинор-овог односа дата је као:

Овде је Ри = принос из портфеља И, Рф = стопа без ризика и βи = бета (волатилност) портфеља,

Што је већи Треинор-ов однос портфеља, то су боље његове перформансе. Дакле, када анализирамо више портфеља, употреба формуле Треиноровог односа као метрике помоћи ће нам да их успешно анализирамо и пронађемо најбољи међу њима.

Како функционише однос Треинор?

Израчун Треинор-овог односа врши се узимајући у обзир бета инвестицију као њен ризик. Вредност β сваке инвестиције је мера нестабилности инвестиције у односу на тренутну ситуацију на берзи. Што је већа волатилност акција укључених у портфељ, то ће бити β вредност те инвестиције.

Вредност β се може мерити задржавајући вредност 1 као референтну вредност. Вредност β за цело тржиште узима се једнака 1. Ако портфељ има велики број испарљивих залиха, имаће бета вредност већу од 1. С друге стране, ако инвестиција има само неколико испарљивих залиха, β вредност те инвестиције биће мања од једне.

Акције које поседују већу бета вредност имају веће шансе да лакше расту и падају од осталих акција на берзи које имају релативно нижу бета вредност. Дакле, када се разматра тржиште, просечно поређење бета вредности не може дати поштен резултат. Дакле, упоређивање инвестиција са овом мером заправо није практично. Дакле, овде долази корисност Треиноровог односа, јер помаже у поређењу инвестиција или залиха, међу којима уопште није ништа заједничко, да би се добила јасна анализа учинка.

Прорачун Треинор-овог односа

Сада ћемо погледати пример Треиноровог односа да бисмо јасно разумели како се израчунавају Треинорови односи. Погледајте доњу табелу са три инвестиције, њиховим бета вредностима и приносима у процентима:

| Инвестиције | Бета вредност | Проценат поврата |

| Инвестиције А. | 1.00 | 10% |

| Инвестиције Б. | 0.9 | 12% |

| Инвестиције Ц. | 2.5 | 22% |

Да бисмо извршили прорачун Треинор Ратио-а, такође нам је потребна стопа без ризика за три инвестиције. Претпоставимо да све три инвестиције овде имају стопу без ризика 1.

Сада можемо извршити израчунавање односа Треинор-а користећи формулу односа Треинор-а, која је следећа: -

- За инвестицију А, формула Треинор-овог односа износи (10 - 1) / (1,0 * 100) = 0,090

- За инвестицију Б, Треиноров однос је (12 - 1) / (0,9 * 100) = 0,122

- За инвестицију Ц, Треинор-ов однос је (22 - 1) / (2,5 * 100) = 0,084

Према томе, Треиноров однос за инвестицију А је 0,090, за инвестицију Б је 0,122, а за инвестицију Ц 0,084. Из добијених вредности Треинор-овог односа јасно можемо приметити да инвестиција Б има највећи Треинор-ов однос, па је према томе ово инвестиција са релативно нижом бета вредношћу. Дакле, у овом случају се каже да је инвестиција Б инвестиција са најбољим учинком међу три инвестиције које смо анализирали. Слично томе, инвестиција А је друга најбоља, док је инвестиција Ц инвестиција са најмање успеха међу све три.

Сада, размотримо сирову анализу учинка инвестиција. Када погледамо проценте приноса, инвестиција Ц би требало да има најбоље резултате са процентом приноса од 22%, док је инвестиција Б морала бити изабрана за другу најбољу. Али из израчунавања Треиноровог односа схватили смо да је инвестиција Б најбоља међу три, док је инвестиција Ц, упркос највећем проценту, инвестиција са најлошијим учинком међу три. До ове разлике у резултатима дошло је због употребе мере ризика у израчунавању Треиноровог односа.

Ограничења Треиноровог односа

Иако се Треиноров однос сматра бољом методом за анализу и откривање улагања са бољим учинком у групи инвестиција, он у неколико случајева не функционише. Треинор-ов однос не узима у обзир никакве вредности или метрике израчунате помоћу управљања портфељима или инвестицијама. Дакле, ово чини Треиноров однос само критеријумом за рангирање са неколико недостатака, што га чини бескорисним у различитим сценаријима.

Даље, Треиноров однос се може ефикасно користити за анализу вишеструких портфеља само ако се има у виду да су они подскуп већег портфеља. У случајевима када портфељи имају различит укупан ризик и сличне систематске ризике, биће рангирани на исти начин, чинећи Треиноров омјер бескорисним у анализи учинка таквих портфеља.

Још једно ограничење Треиноровог односа настаје због претходног разматрања метрике. Треинор-ов однос даје важност понашању портфеља у прошлости. У стварности, инвестиције или портфељи се непрестано мењају и не можемо их анализирати са само прошлим знањем, јер се портфељи у будућности могу понашати другачије због промене тржишних трендова и других промена.

На пример, ако је акција у последњих неколико година фирми доносила стопу поврата од 12%, није загарантовано да ће наставити да ради исто у наредним годинама. Стопа поврата може ићи у било ком смеру, што Треиноров однос не узима у обзир.

Формула односа Треинор има урођену слабост, која је његов уназад окренути дизајн. Сасвим је могуће, можда чак и вероватније, да се инвестиција у наредним периодима изводи на другачији начин од оног који је радила у прошлости. На пример, акције са бета од 3 можда у суштини неће имати три пута нестабилност тржишта. Исто тако, не бисте требали очекивати да ће портфељ зарадити новац по стопи поврата од 8% у наредних десет година само зато што је то чинио током протеклих десет година.

Поред тога, неки би могли да имају проблема са употребом бета као мере ризика. Неколико искусних инвеститора рекло би да бета не може да вам пружи јасну слику о ризику. Дуго година Варрен Буффетт и Цхарлие Мунгер тврдили су да променљивост инвестиције није право мерило ризика. Могли би тврдити да је ризик вероватноћа трајног, а не привременог губитка капитала.

Однос Треинор-а и Схарпе-а

Схарпеов однос је показатељ, сличан Треиноровом односу, који се користи за анализу учинка различитих портфеља, узимајући у обзир ризике који су у то укључени.

Главна разлика између Схарпе-овог односа и Треиноровог односа је у томе што се за разлику од употребе систематског ризика који се користи у случају Треинор-овог односа, укупни ризик или стандардна девијација користи у случају Схарпеовог односа. Метрика Схарпе-овог односа корисна је за све портфеље, за разлику од Треиноровог односа који се може применити само на добро диверзификоване портфеље. Шарпов однос открива колико је добар портфељ у поређењу са ризичним улагањем. Уобичајена мјерила која се користе за представљање безризичне инвестиције су амерички трезорски записи или обвезнице.

Шарпов однос прво израчунава или очекивани или стварни повраћај улагања за инвестициони портфељ (или чак улагање у лични капитал), одузима повраћај улагања без ризика, а затим дели тај резултат стандардном девијацијом инвестиционог портфеља.

Прва сврха Схарпе-овог коефицијента је да утврди да ли стварате знатно већи повраћај улагања у замену за прихватање додатног ризика својственог капиталном улагању, у поређењу са улагањем у ризичне инструменте. Дакле, оба односа на неки начин функционишу слично, док се на другима разликују, што их чини погодним за различите случајеве. Обе методологије раде на утврђивању „портфеља са бољим учинком“ у разматрању ризика, чинећи га погоднијим од анализе сирових перформанси.

Примена Треиноровог односа у узајамним фондовима

Узајамни фондови сматрају се добром опцијом за инвестирање, а утврђивање безризичног приноса је нешто што бисте сигурно требали размотрити пре него што се одлучите за улагање у узајамни фонд. Као и све друге опције улагања, узајамни фондови такође носе ризике и будући да су дугорочна опција улагања, и ви бисте требали озбиљно размотрити све ризике повезане са тим и увек размотрити узајамни фонд са мање толеранције на ризик како бисте обезбедили добру стопу поврата од улагања.

Уобичајени ризици узајамних фондова су следећи:

- Тржишни ризик: Тржишни сценарији се непрестано мењају и на заједничке фондове у великој мери утичу тржишни ризици. Промена тржишних трендова може утицати на начин на који инвестиција враћа приход, а то важи и за узајамне фондове.

- Индустријски ризик: Ризици засновани на индустрији су уобичајени на тржишту. Свако улагање у индустрију, у којој се деси пад или лоша вест, промениће начин понашања тржишта. Према томе, то може утицати на бројне поврате.

- Ризик земље: Одређена земља у коју иде инвестиција, учиниће да на њих утичу ризици засновани на тој земљи. Било који сценарио који се дешава у тој земљи може имати значајне ефекте на начин понашања инвестиција. Ствари као што су избори, промене владиних норми и природне катастрофе могу променити стопу повраћаја инвестиција у тој земљи које пружају инвеститорима.

- Валутни ризик: Промена курса валута такође у великој мери утиче на финансијско тржиште. Пословне организације послују у различитим земљама, што укључује укључивање више валута. Дакле, промена девизног курса валуте у којој се послује може утицати на начин на који се тржиште понаша. Дакле, валутни ризик је важна ствар коју треба узети у обзир приликом израчунавања Треиноровог односа.

- Каматни ризик: Каматне стопе и цене обвезница у великој су мери међусобно повезане. Повећање каматне стопе може проузроковати пад цена обвезница, а смањење исте може повећати цене обвезница. Дакле, важно је узети у обзир ризик повезан са каматном стопом.

- Кредитни ризици: Правовремено плаћање дугова или зајмова које је узео инвеститор је важно и ако његов неуспех може довести до кредитних ризика. Кредитне таксе могу обрнуто утицати на пословање инвеститора.

- Главни ризик: Сваки пад цена, попут пада опреме коју фирма користи, може утицати и на пословање.

- Ризик управника фонда: Посао управника фонда мора бити урађен савршено. Свака грешка у раду управника фонда може негативно утицати на средства. То се назива ризик управљања фондовима, па је правилан рад радника у инвестиционој компанији важна ствар како би се добио добар Треинор-ов однос, а тиме и добра стопа поврата.

Као што смо видели, инвеститорима је неопходно да сазнају узајамне фондове који ће им помоћи да испуне своје инвестиционе циљеве на потребном нивоу ризика. И требали бисте схватити да процењивање ризика укључених у шему узајамних фондова само на основу НАВ-а извештаја фонда можда неће бити холистичка процена. Значајно је напоменути да на брзо растућем тржишту није сасвим тешко успорити већи раст ако је менаџер фонда спреман да преузме већи ризик. Било је много таквих прилика у прошлости, попут митинга из 1999. и почетком 2000. године, као и многих протеклих митинга са средњом капитализацијом. Стога би процена прошлих приноса које је узајамни фонд издвајао изоловано била нетачна јер вам неће дати никакав показатељ степена ризика којем сте били изложени као инвеститор.

Закључак

Треинор-ов однос је показатељ који се широко користи у финансијама за прорачуне засноване на повраћају који је зарадила фирма. Познат је и као однос награде / нестабилности или Треинорова мера. Метрика је добила име по Јацк Треинор-у, који је метрику развио и прво је користио.

Односи који користе бета, међу којима је и Треинор-ов однос, такође би могли бити најбоље прилагођени за поређење краткорочних перформанси. Било је пуно студија о дугорочним перформансама на берзи, а студија Буффеттовог записа у Берксхире Анне Хатхаваи показала је да су ниске бета залихе заиста боље од високих бета залиха, било на основу прилагођеног ризику или у услови сирове, неприлагођене основе учинка.

Овде се мора приметити да директни и линеарни однос између веће бета и већих дугорочних приноса можда неће бити тако робустан као што се верује. Академци и инвеститори ће се неспорно расправљати о најефикаснијим стратегијама за ризик активности у годинама које долазе. У истини, можда не постоји мера која би се могла сматрати савршеном мером ризика. Међутим, упркос овоме, Треинор-ов однос ће вам понудити барем неки начин да упоредите перформансе портфеља узимајући у обзир његову колебљивост и ризик, што може створити кориснија поређења од пуког упоређивања прошлих перформанси.