Банкоосигурање (Значење. Врсте) | Шта је Банкоосигурање?

Значење банкарског осигурања

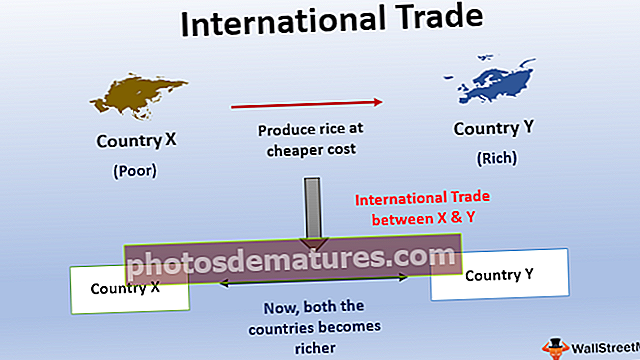

Банкоосигурање је комбинација банке и компаније за осигурање живота. Партнерство је између банке и компаније за осигурање да продају производе попут животног осигурања и друге производе осигурања клијенту банке, а клијентима банке нуде и погодности осигурања и тиме обе компаније остварују профит.

Објашњење

Банкоосигурање није ништа друго до продаја производа животног осигурања путем банака. Банке и компаније за животно осигурање окупљају се ради пословног партнерства. Корисно је и за банке и за осигуравајуће компаније, јер овде банка продаје производе осигуравајућих друштава својим клијентима, а банка тим клијентима осигурања нуди и банкарске производе.

Осигуравајуће друштво нуди полису клијенту у којој купци сваке године морају да плаћају премије, а осигуравајуће компаније ће вам дати паушални износ, који је познат као смртна накнада. То је једна од хартија од вредности у којој власник купује овај производ као обезбеђење. Ако се у будућности догоди нека случајна смрт, овај производ ће помоћи породици власника јер породица добија паушални новац.

Значај

У банкарском осигурању, банке могу лако зарадити профит без икаквог ризичног посла. Банке само требају да продају производе осигуравајућих друштава, а заузврат ће банка добити провизију. Банке ће добити више погодности нудећи производе животног осигурања јер ће добити прилику да изграде добре односе са клијентима. Друштво за животно осигурање организоваће специјализовану обуку за запослене у банкама, што је додатна погодност за банку.

Карактеристике

- Банка не може платити премију у име клијента.

- Може користити само две осигуравајуће компаније у једној банци.

- Све провизије су обелодањене у годишњем извештају.

- Банка се увек фокусира на своје банкарско пословање.

- За осигуравајуће друштво мрежа банака је корисна за продају.

- Да ли због периодичне процене.

- Банкоосигурање побољшава профитабилност.

- Повећава животну вредност купца.

- Може да понуди све финансијске погодности под једним кровом.

Врсте банкарског осигурања

Постоје две врсте:

# 1 - Производи животног осигурања

- Планови орочног осигурања

- Планови задужбина

- Јединствени планови осигурања

# 2 - Производи неживотног осигурања

- Здравствено осигурање

- Поморско осигурање

- Осигурање некретнине

- Кључно осигурање за мушкарце

Модели банкарског осигурања

- Модел чистог дистрибутера - У овом моделу банка нуди производ осигуравајућих друштава. Они нуде више производа једне компаније. За то осигуравајуће компаније плаћају провизију банци попут накнада за управљање итд.

- Стратешки савез Модел - У овом моделу постоји веза између осигуравајуће компаније и банке. Банка ће нудити само оне производе које осигуравајуће друштво жели да прода.

- Модел заједничког улагања - У овом моделу банка учествује у дизајну производа и дистрибуције. Постоје заједничко доношење одлука и висока системска интеграција за коришћење инфраструктуре.

- Група за финансијске услуге - У томе су сви објекти финансијских активности под једним кровом.

Предности

- Банцассуранце пружа потпуно финансијско решење узимајући у обзир све потребе клијента и проучавајући све захтеве које они желе.

- Нема проблема с повјерењем, јер купци купују производе од банке и они имају постојећи однос с банком.

- Нуди све погодности као што су узајамни фондови, зајмови, рачуноводство итд. Са производима осигурања под једним кровом, па је тако погодније за купца.

- Банка има професионалну стручност да пружи одговарајуће савете за куповину производа проучавајући њихово порекло. Банкоосигурање захтева мање времена за процес, јер банка већ има приступ њиховим подацима и документацији.

- Нуди обе услуге под једним кровом, тако да је клијенту лако приступити, тако да ће побољшати свеукупно задовољство купаца, тако да ће и осигуравајуће компаније и банка добити профит заједно са задовољством купаца.

- Особље обе компаније ће добити више подстицаја, па ће тако добити мотивацију за свој рад, а као резултат тога, особље ће пружити бољу услугу купцу, а због тога долазе и нови купци који се придружују.

- Корисно је на оба начина као што банка даје клијенте друштвима за животно осигурање, па је исплативо за компаније за животно осигурање. Заузврат, то је корисно за банке и зато што продају банкарски производ клијентима осигурања, тако да банка такође добија профит.

- Садржи и рад банке и осигуравајуће компаније, тако да ће се захтеви запослених повећати. Осигуравајућим компанијама је корисније да раде са банкама јер су банке доступне у неким руралним подручјима, па ће тако и маркетинг производа осигурања бити лакши.

- Главна предност за купце је та што прилагођени производ осигурања по сниженој цени смањује оперативне трошкове, а стручњаци су вам такође на располагању за смернице. Корисно је и за повећани промет премије.

Недостаци

- Почетна инвестиција за банкарско осигурање је већа, а захтева и више запослених.

- Корисно је продати само неколико производа.

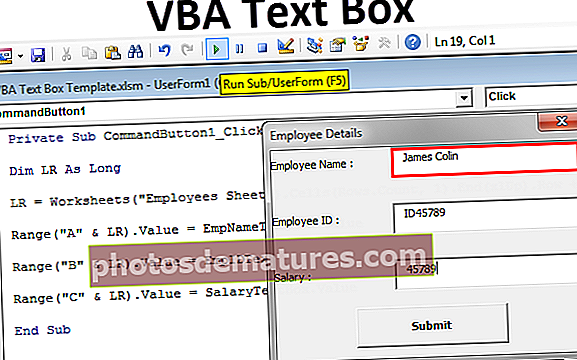

- Треба да организују обуку за људе који ће се бавити тим процесима због недостатка визије и свести.

Закључак

Како видимо све предности и недостатке, можемо рећи да је добра идеја комбиновати и банке и осигуравајућа друштва, јер је то корисно за обе. То је такође добро за купце јер банка осигурава све садржаје под једним кровом.

Особље из банака такође добија више подстицаја и може постати продуктивније. Компаније за животно осигурање лако могу добити податке о клијентима из банке због чега се смањује време потребно за прикупљање података. То је двосмерно пословање јер банка може да продаје производе осигуравајуће компаније и такође нуди банкарске производе клијентима осигурања.

За тај ниво стручности осигурања, они ће похађати тренинге, тако да ће сви запослени у банци добити идеје или знање о томе.