Врсте финансијских показатеља | Водич корак по корак са примерима

Врсте финансијских показатеља

Финансијски показатељи су показатељи који се користе за анализу финансијских извештаја предузећа за процену учинка, где се ови показатељи примењују у складу са потребним резултатима и ти показатељи су подељени у пет широких категорија које су показатељи ликвидности, финансијски показатељи полуге, однос ефикасности, коефицијенти профитабилности и коефицијенти тржишне вредности.

Списак првих 5 врста финансијских показатеља

- Односи ликвидности

- Односи полуге

- Односи ефикасности / активности

- Односи рентабилности

- Односи тржишне вредности

Размотримо детаљно сваку од њих -

# 1 - Односи ликвидности

Показатељи ликвидности мере способност компаније да подмири текуће обавезе. Садржи следеће

Тренутни однос

Утврђује способност компаније да подмири краткорочне обавезе обртним средствима:

Тренутни коефицијент = обртна имовина / Текуће обавезеПрема овим врстама коефицијената, тренутни коефицијент нижи од 1 указује на то да компанија можда неће бити у стању да испуни своје краткорочне обавезе на време. Однос већи од 1 указује на то да предузеће поред вишка краткорочних обавеза има и вишак краткотрајне имовине.

Кисели тест / брзи однос:

Утврђује способност компаније да брзом имовином подмири краткорочне обавезе:

Брз однос = (ЦА - Залихе) / ЦЛБрза имовина искључује залихе и остала обртна средства која се не могу лако конвертовати у готовину.

Ако је већи од 1, тада компанија има вишак готовине. Али ако је нижа, то може значити да се компанија превише ослања на залихе да би испунила своје обавезе.

Готовински однос

Готовински однос утврђује способност компаније да подмири краткорочне обавезе готовином и готовинским еквивалентима (ЦЦЕ):

Готовински однос = ЦЦЕ / Текуће обавезеОднос оперативног новчаног тока:

Одређује времена када предузеће може да подмири текуће обавезе генерираним оперативним готовином (ОЦФ):

Однос оперативног новчаног тока = ОЦФ / текуће обавезе# 2 - Односи полуге

Према овим врстама финансијских показатеља, зависи колико предузеће зависи од његовог задуживања за своје пословање. Стога је важно за банкаре и инвеститоре који желе да улажу у компанију.

Висок ниво полуге повећава изложеност компаније ризику и падовима компаније, али заузврат такође долази до потенцијала за веће приносе.

Однос дуга

Овај однос дуга помаже у одређивању пропорције задуживања у капиталу предузећа. Означава колико се средства финансирају дугом.

Однос дуга = Укупни дуг / Укупна активаАко је овај однос низак, то указује на то да је компанија у бољем положају јер може да испуни своје захтеве из сопствених средстава. Што је већи однос, то је већи ризик. (Како ће доћи до огромних трошкова камата)

Дуга према капиталу:

Однос дуга и капитала мери однос између укупних обавеза и укупног капитала. Показује колико су се добављачи и финансијски повериоци обавезали на компанију у поређењу са оним што су се обавезали акционари.

Однос задужености = Укупне обавезе / акцијски капиталАко је овај однос висок, мале су шансе да зајмодавци могу финансирати компанију. Али ако је овај однос низак, компанија може да прибегне екстерним повериоцима ради проширења.

Однос покривености камате:

Ова врста финансијског показатеља показује колико пута оперативни приход предузећа може покрити своје трошкове камата:

Однос покривености каматама = приход од пословања / расхода каматаОднос покривености услуге дуга:

Коефицијент покривености сервисирања дуга показује колико пута оперативни приход предузећа може покрити своје дужничке обавезе:

Однос покривености услугом дуга = Приход од пословања / Укупни дуг# 3 - Односи ефикасности / активности

Према овим врстама финансијских показатеља, показатељи активности показују ефикасност којом компанија користи своју имовину.

Однос промета залиха:

Промет залиха показује колико ефикасно компанија продаје робу по нижој цени (улагање у залихе).

Однос обрта залиха = Цена продате робе / залихаВећи однос указује на то да је компанија у стању да брзо претвори залихе у продају. Ниска стопа промета залиха указује на то да компанија носи застареле предмете.

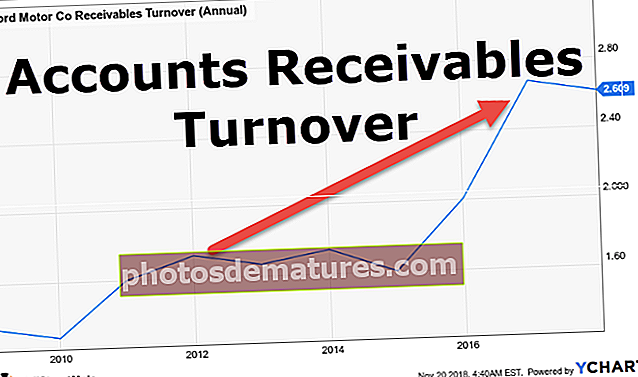

Однос промета потраживања:

Промет потраживања одређује ефикасност предузећа у прикупљању готовине од продаје кредита остварене током године.

Однос промета потраживања = Продаја кредита / потраживањаВиши однос указује на већу наплату, док нижи однос указује на мању наплату готовине.

Однос укупног промета активе:

Ова врста финансијског односа показује колико брзо укупна имовина предузећа може да генерише продају.

Однос промета имовине = нето продаја / укупна имовинаНа пример, већи однос обрта имовине указује на то да је употребљена машина ефикасна. Нижи однос показује да је машина стара и не може брзо да оствари продају.

# 4 - Односи профитабилности

Најчешће коришћени индикатор за одређивање успеха предузећа. Што је коефицијент профитабилности већи, то је компанија боља у односу на друге компаније са нижим коефицијентом профитабилности.

Маржа је важнија од вредности у апсолутном износу. На пример, узмите у обзир компанију са профитом од милион долара. Али ако је маржа само 1%, благи раст трошкова може резултирати губитком.

Бруто маржа:

Маржа оперативне добити:

Оперативни профит израчунава се одузимањем продајних, општих и административних трошкова од бруто добити предузећа.

Маржа оперативне добити = Оперативна добит / нето продајаНето профитна маржа

Маржа нето добити је коначни профит доступан дистрибутерима.

Маржа нето добити = нето добит (оперативна добит - камате - порез) / нето продајаПоврат на капитал (РОЕ):

Ове врсте односа указују на то колико ефикасно компанија користи новац акционара.

Поврат на капитал = нето добит / капиталШто је већи однос РОЕ, то је бољи повратак за своје инвеститоре.

Повраћај имовине (РОА):

Коефицијент повраћаја имовине (РОА) указује на то колико ефикасно предузеће користи своју имовину за остваривање добити. Што је већи принос, то је компанија боља у ефикасном коришћењу своје имовине.

Принос на имовину = нето приход / укупна актива# 5 - Односи тржишне вредности

Према овим врстама коефицијената, коефицијенти тржишне вредности помажу у процени цене акција предузећа. Даје показатељ потенцијалним и постојећим инвеститорима да ли је цена акције прецењена или потцењена. Садржи следеће:

Однос књиговодствене вредности по акцији:

Однос књиговодствене вредности по акцији упоређује се са тржишном вредношћу како би се утврдило да ли је скуп или јефтин.

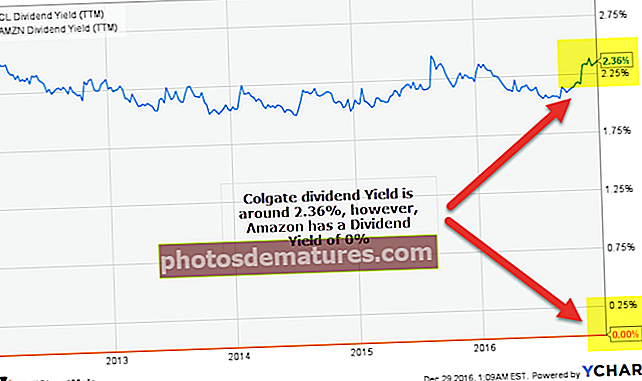

Однос књиговодствене вредности по акцији = акционарски капитал / укупне акције у оптицајуОднос приноса дивиденде:

Коефицијент приноса на дивиденду показује поврат улагања ако је износ уложен по тренутној тржишној цени.

Однос приноса на дивиденду = Дивиденда по акцији (ДПС) / цена акцијеОднос зараде по акцији (ЕПС):

Однос зараде по акцији (ЕПС) указује на износ нето прихода оствареног по свакој неисплаћеној акцији:

ЕПС = Зарада у периоду (нето приход) / број преосталих деоницаОднос цене и зараде:

Однос цене и зараде израчунава се дељењем тржишне цене са ЕПС-ом. Овај однос се упоређује са другим компанијама у истој индустрији да би се видело да ли је тржишна цена предузећа прецењена или потцењена.

Однос цене и зараде = цена акције / ЕПС