НПВ профил (дефиниција, компоненте) | Како нацртати НПВ профил?

Значење НПВ профила

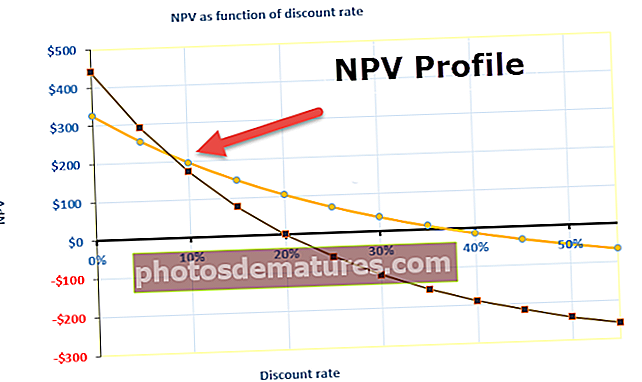

Профил нето садашње вредности (НПВ) предузећа односи се на графикон који приказује нето садашњу вредност пројекта који се разматра с обзиром на одговарајуће различите различите стопе попуста где је нето садашња вредност пројекта нацртана на И оси графикона и стопа попуста се црта на Кс оси графика.

Однос дисконтне стопе и НПВ је инверзан. Када је дисконтна стопа 0%, НПВ профил пресеца вертикалну осу. НПВ профил је осетљив на дисконтне стопе. Више дисконтне стопе указују на готовинске токове који се јављају раније и који утичу на НПВ. Почетна инвестиција је одлив, као што је и инвестиција у пројекат.

Компоненте

Следе компоненте НПВ профила

- Интерна стопа поврата (ИРР): Стопа поврата због које су пројекти НПВ нула назива се ИРР. То је један од важних фактора приликом разматрања профитабилног пројекта.

- Цроссовер Рате: Када два пројекта имају исту НПВ, тј. Када се НПВ два пројекта међусобно пресецају, назива се укрштена стопа.

Ако се два пројекта међусобно искључују, дисконтна стопа се сматра одлучујућим фактором за разликовање пројеката.

Кораци за припрему НПВ профила

Узмите у обзир да постоје два пројекта. Ови кораци морају се узети у обзир за изградњу НПВ профила

- Корак 1 - Пронађите НПВ за оба пројекта од 0%.

- Пронађите НПВ за пројекат А

- Пронађите НПВ за пројекат Б.

- Корак 2 - Пронађите интерну стопу поврата (ИРР) за оба пројекта.

- Пронађите ИРР за пројекат А

- Пронађите ИРР за пројекат Б

- Корак 3 - Пронађите тачку укрштања

- Ако је НПВ већи од нуле, прихватите улагање

- Ако је НПВ нижа од нуле, одбијте улагање

- НПВ је једнак улагању него што је маргиналан

Ова правила су применљива када се претпостави да компанија има неограничен новац и време да прихвати све пројекте који им се нађу на путу. Међутим, то није тачно у стварном свету. Компаније обично имају ограничене ресурсе и морају да одаберу неколико од многих пројеката.

Примери

Разумимо то боље гледајући пример.

Размислите о пројекту А који захтева почетно улагање од 400 милиона долара. Очекује се да ће овај пројекат генерисати новчани ток од 160 милиона долара у наредне четири године.

Размотрите још један пројекат Б за који је потребно почетно улагање од 400 милиона долара и без новчаних токова у наредне три године и 800 милиона долара у последњој години

Да бисмо разумели колико су ови новчани токови осетљиви на новчане токове, размотримо вишеструке дисконтне стопе - 0%, 5%, 10%, 15%, 18,92% и 20%

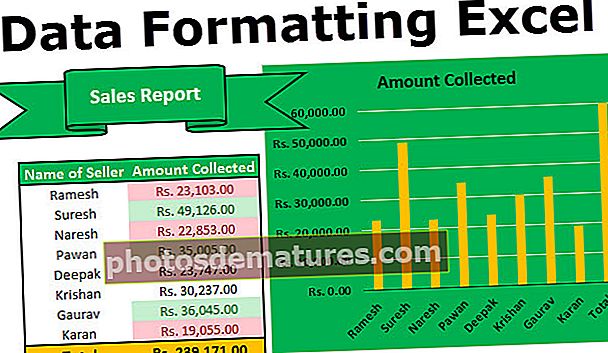

Нето садашња вредност ових новчаних токова може се одредити коришћењем ових стопа. Ово је приказано доле у табеларном формату испод

| Дисконтна стопа | НПВ за пројекат А. | НПВ за пројекат Б. | ||

| 0% | $240 | $400 | ||

| 5% | $167.35 | $258.16 | ||

| 10% | $107.17 | $146.41 | ||

| 15% | $56.79 | $57.40 | ||

| 18.92% | $22.80 | 0 | ||

| 20% | $14.19 | $14.19 |

Још једна важна ствар коју треба узети у обзир је да ће, ако се пројекат И предузме по вишим стопама, пројекат имати негативну НПВ и стога бити нерентабилна

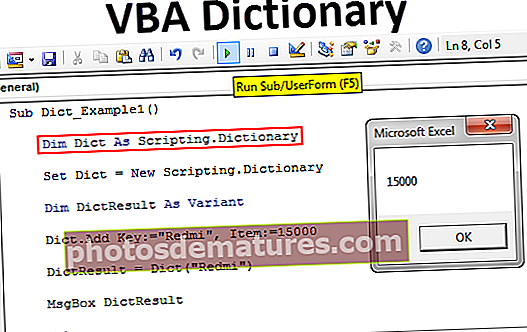

(Имајте на уму да постоје различити начини за израчунавање НПВ (нето садашње вредности) профила попут методе формуле, финансијског калкулатора и екцела. Најпопуларнија метода је метода екцел)

Исцртавање овог НПВ профила на графикону показаће нам однос између ових пројеката. Користећи ове тачке можемо такође израчунати стопу укрштања, тј. Стопу по којој је НПВ оба пројекта једнака.

Следећи графикон је НПВ профил пројеката А и Б

Као што је горе речено, негде око 15% је стопа укрштања. Ово је приказано на графикону где се спајају две линије Пројекта А и Пројекта Б.

За пројекат Б, 18,92% је стопа због које је НПВ пројекта нула. Ова стопа је позната као интерна стопа поврата. Као и на графикону, овде линија прелази Кс-осу

Гледајући различите вредности профила НПВ (нето садашња вредност), преноси се да пројекат А има бољи учинак од 18,92% и 20%. С друге стране, пројекат И има бољи учинак од 5%, 10% као и 15%. Како се дисконтна стопа повећава, НПВ опада. Ово је такође тачно у стварном свету када се дисконтна стопа повећава, посао мора уложити више новца у пројекат, што повећава трошкове пројекта. Што је стрмија кривина, то је пројекат осетљивији на каматне стопе

Размотримо сценарио где постоје два пројекта која се међусобно искључују. У овом случају, дисконтна стопа постаје одлучујући фактор. У нашем претходном примеру када су стопе ниже, пројекат Б има бољи учинак. Ниже стопе су лево од брзине укрштања.

С друге стране, пројекат А има бољи учинак по вишим стопама. То је на десној страни унакрсне стопе

Где се користе НПВ профили?

Профиле НПВ (нето садашње вредности) компаније користе за капитално буџетирање. Капитално буџетирање је процес којим се предузеће одлучује које су инвестиције исплативе. Мотив ових предузећа је стварање профита за своје инвеститоре, повериоце и друге. То је могуће само када инвестиционе одлуке које доносе доведу до повећања капитала. Остали алати који се користе су ИРР, индекс профитабилности, период поврата, дисконтовани период поврата и рачуноводствена стопа поврата.

Нето садашња вредност углавном мери нето повећање капитала предузећа радећи на пројекту. То је у основи разлика између садашње вредности новчаних токова и почетног улагања на основу дисконтне стопе. Дисконтна стопа се углавном одлучује на основу комбинације дуга и капитала који се користи за финансирање инвестиције и плаћање дуга. Такође укључује фактор ризика који је својствен инвестицији. Пројекти са позитивним НПВ профилом сматрају се онима који максимизирају НПВ и одабрани су за инвестирање.