Преко тезге (Значење, примери) | Топ 2 врсте ОТЦ-а

Преко шалтера (ОТЦ) Значење

Уговори преко шалтера, популарно познати као ОТЦ уговори, су финансијски уговори којима се не тргује путем размене или путем стандардизованог споразума, већ се њима билатерално тргује између учесника уз међусобне преговоре о условима уговора.

Врсте уговора без рецепта (ОТЦ)

Уговори без рецепта могу се класификовати у две широке категорије:

# 1 - На основу врсте учесника на тржишту

- Учесници на клијентском тржишту: То су уговори у којима трговци и клијент склапају билатерални уговор и цене за исти се добијају путем размене. Већина ових уговора извршава се електронским путем.

- Учесници међу дилерима: Ово су дериватни уговори између два велика дилера у име њихових клијената. Најчешће се ови уговори одређују на основу ставова о основној роби и прослеђују другим трговцима у кратком временском периоду.

# 2 - На основу врсте дериватних уговора

ОТЦ уговори се могу даље класификовати на основу основне робе или финансијског инструмента на следећи начин:

- Деривати каматних стопа: Уговори о дериватима каматних стопа су углавном деривати каматних стопа засновани на ставовима о текућим и предвиђеним каматним стопама и цени која одговара мерилима као што су ЛИБОР, трезорски записи итд.

- Деривати валута: Често су термини као валутне замјене највећи дио ОТЦ деривата и преговарају се између великих институционалних играча како би се надокнадио њихов валутни ризик. Најпопуларнији од њих су валутни свопови УСД / ГБП и углавном укључују учеснике из два главна финансијска центра - Њујорка и Лондона. Они су такође познати као девизни деривати на финансијским тржиштима.

- Робни деривати: Овим ОТЦ уговорима тргује се за робе попут злата, нафтног бакра, природног гаса, електричне енергије. Цене су најтеже за ценити због сложености као што су трошкови складиштења, трошкови испоруке итд. Они се даље могу сврстати у Агри ОТЦ уговоре (засноване на агри робама) и неаграрне уговоре (углавном који укључују неплемените метале).

- Кредитни деривати: Ови уговори се заснивају на кредитном ризику треће стране, у основи на погледу тога да ли ће трећа страна испунити своје обавезе за одређени временски период. Они чине две главне категорије - кредитне свопове (ЦДС) и кредитно повезане белешке (ЦЛН).

- ОТЦ: Најједноставнији од ових ОТЦ уговора су ОТЦ уговори који укључују опције, фјучерсе и свопове.

Пример преко бројача (ОТЦ)

Узмимо пример преко уговора (ОТЦ).

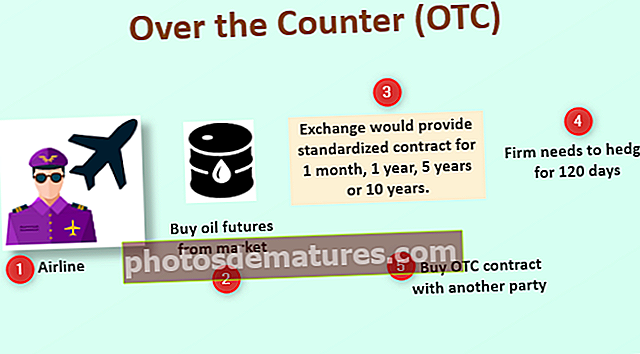

Узмите у обзир авиокомпанију која жели да заштити свој ризик заузимајући ставове о уговорима о нафтним дериватима. Авиокомпанија може да купује нафтне фјучерсе са тржишта, али берза би им обезбедила само стандардизовани уговор на 1 месец, 1 годину, 5 година или 10 година. Међутим, фирма треба да се ограђује само 120 дана. у том случају могу да купе једномесечни уговор и пребацују се у наредна четири месеца што доводи до трансакционих трошкова или могу да купе ОТЦ уговор са другом страном и додају даља прилагођавања и уштеду на трансакционим трошковима.

Предности рецепта (ОТЦ)

Неке од предности слободног броја (ОТЦ) су следеће:

- Подешавање: ОТЦ уговори су прилагођени уговори између две стране. Могу се прилагодити и преговарати између два учесника на тржишту како би одговарали њиховим индивидуалним потребама и одбацивањем нежељене буке. Такво прилагођавање не могу обезбедити фондови којима се тргује на берзи или уговори преко централних уговорних страна.

- Боље хеџинг: Ова предност повезана је са горе поменутом тачком, јер боља прилагодба помаже финансијским институцијама у бољем управљању ризиком, јер су усредсређене на своје индивидуалне потребе, што их чини савршеним инструментом за заштиту ризика.

- Безбедност од оперативног ризика: Како ОТЦ уговори укључују само две финансијске институције, на њих не утиче никакав оперативни ризик који би могао настати у случају да постоји њихов делимични посредник попут размене. Историја је показала да неочекивани катастрофални догађаји на тржишту доводе до оперативног ризика који инвеститорима може довести до великог губитка. То се у потпуности може избећи у ОТЦ уговорима.

- Мање административни трошкови: за мање компаније, ОТЦ уговори су веома корисни, јер ове фирме могу бити мале и не могу квалификовати критеријуме за уврштавање на берзу. Отуда се ове мале фирме могу усредсредити на основне финансијске услове уговора не бринући много о административним и осталим режијским трошковима.

Мане рецепта (ОТЦ)

Неки од недостатака рецепције (ОТЦ) су следећи:

- Кредитни ризик: Највећи недостатак уговора без шалтера је кредитни ризик. Будући да се ради о билатералном уговору, не постоји правно обавезујуће поштовање услова уговора и обе стране су везане само за њихов углед. За разлику од уговора којима се тргује на берзи, залог и маржа израчунавају се на основу међусобних преговора и најчешће нису основни термин уговора због којег су странке забринуте када покрећу ОТЦ. Дакле, у таквом случају када је маржа ниска, а вредност колатерала опада, странка која се налази у новцу суочава се са кредитним ризиком, посебно са кредитним ризиком друге уговорне стране, јер друга страна може платити целокупно плаћање или одређену рата.

- Недостатак транспарентности: Будући да су ОТЦ уговори билатерални, услови уговора се не откривају тржишту, чак и ако се обелодане, толико су сложени и релативни да је тешко проценити процену. Стога регулатори увек пажљиво прате ове уговоре.

- Ризик: ОТЦ деривати су веома ризични, не само за стране укључене у уговор, већ и за укупно финансијско тржиште. Можда звучи смешно, али неколатерализовани или према колатерализованим уговорима о отц одговорни су за велику депресију из 2008. године која се сматрала највећом економском рецесијом у последњих 70 година.

- Спекулација: Уговори о ОТЦ дериватима због недостатка транспарентности и међусобно договорених услова врло су склони шпекулацијама које заузврат доводе до озбиљних питања интегритета тржишта - што опет изазива забринутост регулатора.

Важне напомене о рецепту (ОТЦ)

Неке од важних тачака без рецепта (ОТЦ) су следеће:

- Механизам трговања ОТЦ уговорима је сасвим другачији. Са њима дилери преговарају директно телефоном или путем ружичастих листова и ОТЦ огласне табле.

- ОТЦ уговори помажу у трговини инструментима који иначе не би били доступни инвеститорима, што отвара нове путеве за инвеститоре.

- Уговори без рецепта су високо ликвидни због одсуства стандардизације. Стога у сценаријима у којима се о основном уговору мора преговарати или препродати трећој страни, постаје веома тешко што доводи до огромног ризика за другу страну.

Закључак

Тржиште ванберзанских деривата је огромно и саставни је део данашњих финансијских тржишта. Они су брзо расли због повећане финансијске свести и унапређења технологије од 1980-их до почетка 2000-их. Они могу бити ефикасни у заштити од ризика, али им је потребна прецизност, јер могу довести до катастрофалних догађаја ако се њима не управља правилно.