Метода убрзане амортизације (дефиниција, примери)

Шта је убрзана амортизација?

Убрзана амортизација односи се на оне методе код којих се трошак имовине амортизује бржом брзином од линеарне методе, те стога доводи до већих трошкова амортизације у ранијим годинама од каснијег периода корисног века употребе средства. Главна сврха употребе ове методе је уверење да су средства у првим годинама продуктивнија него у каснијим годинама. Метода опадајућег биланса и Метода цифара збира година две су такве популарне методе.

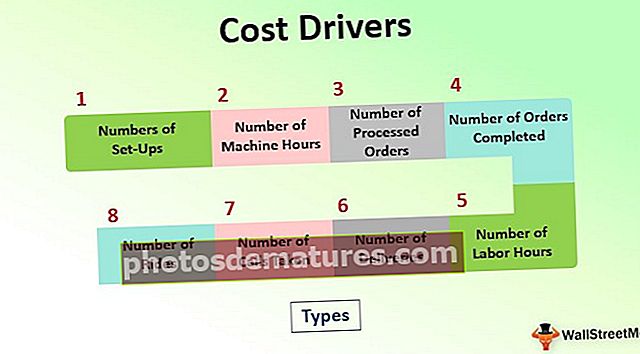

Врсте метода убрзане амортизације

Најчешће коришћене методе су метод амортизације са опадајућим билансом и метод амортизације са цифром године. Размотримо детаљно сваку од њих -

# 1 - Метода амортизације са падајућим билансом

Према овој методи опадајућег биланса, константна стопа амортизације примењује се на књиговодствену вредност средства сваке године, што резултира убрзаном амортизацијом (веће вредности амортизације у раним годинама живота средства). Најчешће се користи стопа амортизације која је двоструко већа од линеарне методе познате као метода двоструког опадања.

Основна формула за израчунавање амортизације методом двоструког опадања је

Пример методе падајућег биланса

Имовина вредна 10.000 америчких долара има животни век 5 година, а вредност опоравка је 0 након 5 година.

Дакле, према линеарној методи амортизације:

- Амортизација сваке године = (књиговодствена вредност средства - вредност спашавања) / животни век средства

- Деп сваке године = (10000-0) / 5 = 2000 УСД годишње или 20% годишње;

Сада, ако користимо методу убрзане амортизације са фактором 2Кс, тј. 40% годишње

- трошак амортизације у првој години = књиговодствена вредност * стопа одг. = 10000 * 40% = 4000 УСД у 1. години

- У 2. години амортизација = књиговодствена вредност * стопа деп = 6000 * 40% = 2400 УСД у 2. години

- Амортизација у 3. години = 3400 * 40% = 1360 УСД у 3. години.

- Амортизација у 4. години = 2040 * 40% = 816 УСД

- У прошлој години биће потпуно амортизован са 0 преостале вредности.

Тако примећујемо да методом убрзане амортизације јако амортизујемо средство у првих неколико година, а у наредним годинама постепено опада.

Иако ово убрзава метод амортизације има одређене финансијске регулаторне импликације, али фирми даје предности да се користи.

# 2 - Метода цифара збира година

Збир годишње амортизације са цифрама је убрзана амортизација у којој се амортизација израчунава помоћу следеће формуле

Збир годишње амортизације = Број преосталих корисних година / збир корисних година * (износ који се амортизује)

Пример суме годишње амортизације

Размотримо имовину од 10.000 УСД са корисним веком употребе од 5 година и без остатка вредности.

Збир корисног века трајања = 5 + 4 + 3 + 2 + 1 = 15

Фактори амортизације су следећи

- Година 1 - 5/15

- Година 2 - 4/15

- 3. година - 3/15

- 4. година - 2/15

- 5. година - 1/15

Трошкови амортизације за сваку годину биће

- Амортизација у 1. години = 10.000 УСД к 5/15 = 3333.3 УСД

- Амортизација у 2. години = 10.000 УСД к 4/15 = 2666.7 УСД

- Амортизација у 3. години = 10.000 УСД к 3/15 = 2000 УСД

- Амортизација у 4. години = 10.000 УСД к 2/15 = 1333.3 УСД

- Амортизација у 5. години = 10.000 УСД к 1/15 = 666.7 УСД

Поново примећујемо да се већина трошкова амортизације наплаћује у почетним годинама.

На који начин метода убрзане амортизације смањује издатак за порез?

Узмимо пример да покажемо како коришћење методе убрзане амортизације резултира мањим одливом пореза у почетним годинама. Овде ћемо припремити биланс успеха за пореске сврхе.

Случај # 1 - Извештај о пореском приходу помоћу праволинијске методе амортизације

Овде смо претпоставили да вредност имовине вреди 1.000 УСД са корисним веком употребе од 3 године и да се амортизује методом линеарне амортизације - 1. година - 333 УСД, 2. година - 333 УСД, а 3. година као 334 УСД.

- Напомињемо да порески издатак износи 350 УСД за све три године.

Случај 2 # Извештај о порезу по методи убрзане амортизације

Претпоставимо сада да за потребе пореског извештавања компанија користи убрзану методу амортизације. Профил амортизације је овакав - 1. година - 500 УСД, 2. година - 500 УСД, а 3. година - 0 УСД.

- Напомињемо да порез који се плаћа за 1. годину износи 300 УСД, за 2. годину 300 УСД, а за 3. годину 450 УСД.

Овде примећујемо да је уплата пореза нижа у почетним годинама ако користимо методу убрзане амортизације уместо праволинијске методе, и због тога ћемо у почетним годинама имати већи нето приход и већи готов новац.

Такође, погледајте шта је одложена пореска обавеза?

Предности

# 1 - Смањење одбитка за покретање предузећа:

Ова метода омогућава пријављивање већих трошкова у почетним годинама, јер се трошак амортизације наплаћује већи у почетним годинама ако се ова метода користи у рачуноводству, то доводи до већих трошкова и што ће срушити нето приход на папиру (на папиру, јер је амортизација безготовински трошак, средства заправо не одливају из организације). Дакле, ове фирме морају да плаћају ниже порезе у почетним годинама и могу да користе овај фонд у својим основним пословним активностима.

# 2 - Већи одбитак унапред

Још једна огромна предност методе убрзане амортизације је та што ће организацијама омогућити веће одбитке у почетним годинама, а то ће уштедети порез из текуће године који ће директно помоћи када је ваше пословање ново, а ви имате краткорочне проблеме са новчаним токовима.

# 3 - Механизам одлагања пореза

Највећи и један од разлога зашто предузећа користе рачуноводствене методе убрзане амортизације је одлагање пореза, тј. Ако користите ову методу, моћи ћете да део пореза одложите за будуће године јер ће створити одредбу о одложене пореске обавезе (ДТЛ) у књиговодственим књигама и ова организација то може узети као своју предност у одгађању пореза и његовом плаћању касније када очекују да ће им будуће године бити исплативије, а то време лако могу платити и донети ово ДТЛ на 0.

Мане

# 1 - Преференцијални третман

Ова метода омогућава предузећу да брже / брже одбије своје трошкове од стварно истрошеног средства, а то ће довести до пристрасности у одлуци попут тога када и колико уложити.

# 2 - Будући одбитак проблем за растуће пословање

Убрзана метода омогућава већи одбитак само у раним годинама, али не ствара реално велики одбитак пореза, а овај износ одлагања може представљати огроман проблем за растуће пословање, јер ће временом њихов приход расти и падати у виши порески разред и имати да плати већи износ.

# 3 - Поврати ризик од застаревања

Према овој методи, средство можете продати када се на папирима прикаже пуна амортизација. Али у стварности имовина и даље има корисни век трајања, јер није у потпуности истрошена. И даље поседује економску вредност.

У таквим сценаријима, одсек за порез на добит ће вратити одбитке јер то није било потпуно амортизовано средство, па ће ово постати сценарио губитка.